2023年10月以降、インボイス制度の登録をしているときに相続があったらどうすればいいのか?

被相続人と相続人、それぞれについてまとめてみました。

相続で事業を引き継ぐなら…やることがある

2023年10月からインボイス制度がはじまります。

これまでは消費税を請求していても、消費税免税で税務署に消費税を払わなくてよかったという方がいました。

でも、インボイス制度が始まることで、消費税を払うことになりえます。

それというのも、料金を支払ってくれたお客さまが会社やフリーランスなどの個人事業主だった場合、売上の消費税から経費の消費税を引きたいからです。

インボイス制度に登録していないと、お客さまが税務署に支払う消費税からその経費の消費税をマイナスできなくなります。(しばらくは一定額だけをマイナスできます。)

つまり、事業をやっているお客さまからすると、その分税務署に支払う消費税が多くなるわけです。

「インボイス登録していないなら、消費税を引けないし、経理も消費税の処理がややこしくなるし、他でお願いするよ。」となる可能性も。

2023年10月に消費税の「インボイス方式」が始まったら。取引先の経理にも影響あり。 – GO for IT 〜 税理士 植村 豪 Official Blog

美容院や床屋、駄菓子屋のように会社やフリーランス以外の方(いわゆる消費者)としか取引しないというのであれば、インボイス制度に登録しない道もあります。

ただ、そうでなければ、税務署に消費税を払う道を選択する方は増えるでしょう。

インボイス制度については、こちらの記事にもまとめています。

インボイス制度の7つのポイント。e-taxでインボイス事業者への登録申請の流れを解説。 – GO for IT 〜 税理士 植村 豪 Official Blog

で、2023年10月以降にインボイス制度に登録していた方が相続となった場合、その事業を相続人が引き継ぐということもあるでしょう。

そのときに相続人やるべきことについておはなしします。次のようなことがポイントです。

- インボイス事業者の死亡届の提出が必要

- 相続人は改めて登録申請が必要

- 通知されるまでは被相続人の登録番号を利用する

被相続人も相続人も 相続があったときにやるべきこと

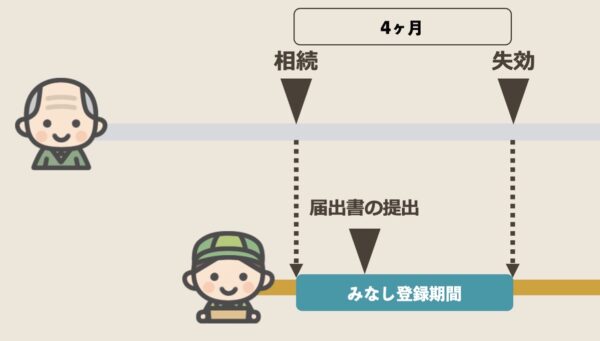

被相続人のインボイス制度の死亡届を税務署に出す

もし、相続があった場合には、まずは税務署にインボイス制度に登録された被相続人が亡くなったということを伝える必要があります。

具体的には「適格請求書発行事業者の死亡届出書」(長い…)という書類を提出します。

- 被相続人が亡くなった日の翌日から4ヶ月経過

- 届出書の提出日の翌日

のどちらか早いほうの日に被相続人のインボイス登録の効力が切れるというルールです。

ただ、届出書を出さないとわからないでしょうね。

インボイス制度の登録番号がいつまでも公表サイトとやらで検索すると出てくることになります。

というわけで。被相続人については、4ヶ月以内にインボイス制度の死亡届を税務署に出す必要があります。

相続があったあとにもそうそうゆっくりもしていられない、ということになります。

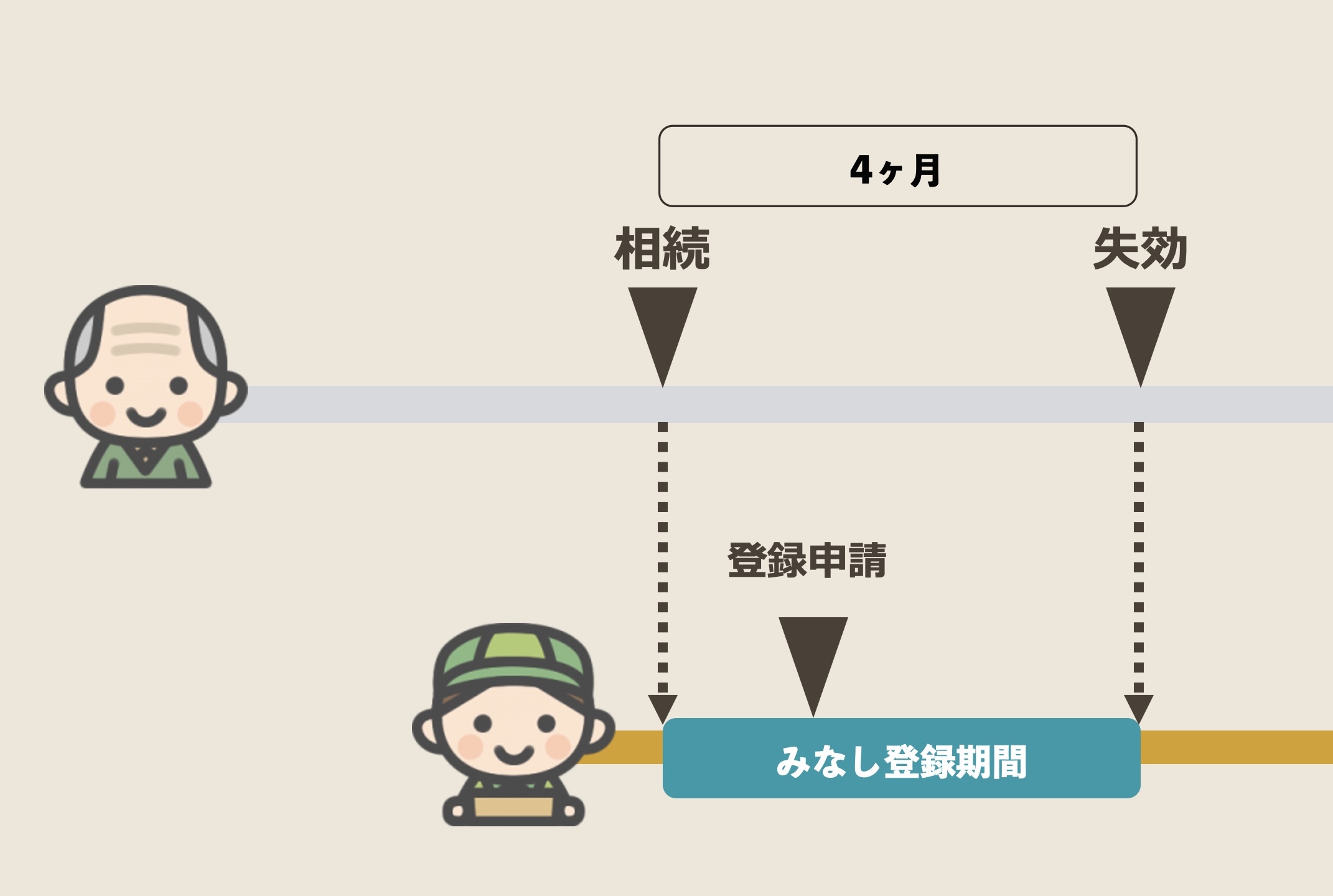

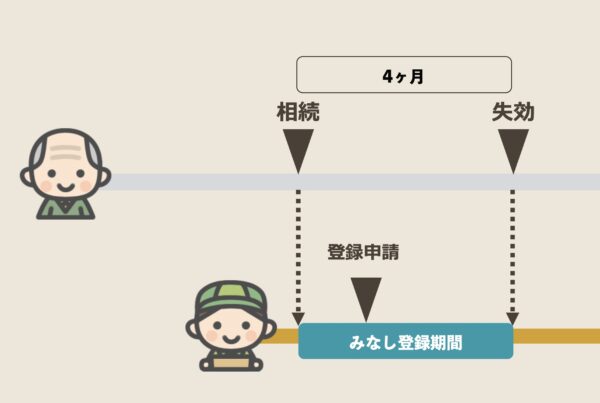

相続人は4ヶ月以内にインボイス制度の登録申請をする

次に相続人が事業を引き継ぎ、インボイス登録を続けるのであれば、自身のインボイス制度の登録申請をする必要があります。

被相続人のインボイス登録番号は相続できません。

ということで、もし相続人が引き続きインボイス制度の登録事業者を希望するならば、このみなし登録期間中にインボイス制度の登録申請を済ませる必要があります。

登録が通知されれば、その前日から被相続人のインボイス制度の登録番号は使えなくなります。

登録番号が通知されるまではどうする?

では、登録番号が通知されるまではどうすればいいのでしょうか。

登録通知がされるまでの期間に限っては、相続人は被相続人のインボイス制度の登録番号を利用することができます。

ただし、ここでも期限は4ヶ月。

4ヶ月経過したその後は被相続人の登録番号を利用することはできなくなる、ということに。

つまり、インボイスを出せなくなります。

4ヶ月経っても通知がない場合には、通知があるまでは被相続人の登録番号を利用できます。

ちなみに、4ヶ月経たなくても、相続人の番号が登録されれば、その登録日の前日で被相続人の登録番号の効力はなくなります。

相続があったら早めにやっておく

相続税がかかる場合には、相続税の申告期限の10ヶ月以内というのを考えがちですが、

実際には、

- 3ヶ月以内→相続放棄

- 4ヶ月以内→準確定申告

という期限もありますし、事業を引き継ぐなら青色申告の申請もしておく必要があります。

青色申告の申請をしておかないと、青色申告の65万円(紙提出なら55万円)控除や10万円控除を受けることができません。これは避けたいところです。

この提出期限は相続の日によって違う点に注意です。9月1日以降の相続なら、4ヶ月よりも早く提出する必要があります。

- 1月1日〜8月31日相続 → 相続から4ヶ月以内

- 9月1日〜10月31日相続 → その年の12月31日まで

- 11月1日〜12月31日相続 → 翌年2月15日まで

これに前述のインボイス制度もあり、被相続人の死亡届と相続人の登録申請書を税務署に出す必要があります。

インボイス制度がはじまると、これまで消費税を税務署に払っていなかったようなケースでも、被相続人がインボイス登録をしていれば、相続があったときには注意する必要があります。

相続があったら早めに手続しておきたいところです。

もし必要ならe-taxで提出することもできます。

【編集後記】

昨日はお客さまの事業復活支援金のサポートをし、近況も雑談。その後に外出し写真撮影も。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

事業復活支援金のサポート

eLTAXでとある手続き