2023年にインボイス制度がスタートします。

その前にインボイス制度についてカン違いされやすい点を3つに絞ってまとめてみました。

買ったときの消費税を全額マイナスできない?

2023年10月にインボイス制度(適格請求書等保存方式)がスタートする予定です。

税務署にインボイス事業者の登録を申請すると、「T…」からはじまる番号の入った請求書を発行し、消費税を請求することができます。

インボイス制度の7つのポイント。e-taxでインボイス事業者への登録申請の流れを解説。 | GO for IT 〜 税理士 植村 豪 OFFICIAL BLOG

インボイス登録事業者になるかどうかは、任意であって強制ではないです。

逆に、たとえ消費税の申告をして、税務署に消費税を年1〜2回払っていたとしても、インボイス登録をしない限りインボイス事業者になることはできません。

そんな中、インボイス登録をしないという選択もあるでしょう。売上の消費税を請求しない道です。

反面、買う側としては経費になるわけで、その消費税を申告でマイナスできなくなるというのがインボイス制度での変更点です。

すると、10月1日以降にインボイス登録しない人からモノを買ったり、サービスを受けたら消費税を全額引けなくなるのでは?と思われるかもしれません。

でも、そうではありません。

原則課税を選んでいたとしても、

- 2023年10月1日〜2026年9月30日→免税事業者との取引の消費税80%を控除できる

- 2026年10月1日〜2029年9月30日→免税事業者との取引の消費税50%を控除できる

- 2029年10月1日以降→100%マイナスできない

ということで、全額がマイナスできなくなるわけではありません。ただ経理はややこしくなりますけど。

全額マイナスできなくなるのは、2029年10月1日からの予定。

原則課税を選んでいれば、しばらくは売上の消費税から一部マイナスできなくなる消費税があるということになります。

「じゃあ、簡易課税の場合は?」ということで次です。

簡易課税を選んでいれば納税額には影響なし

インボイス登録をしていない免税事業者の方との取引があったとしても、簡易課税を選んでいれば、消費税の計算に影響はありません。

なぜなら、簡易課税は売上の消費税だけで税務署に支払う税額を計算するからです。

業種ごとに率(みなし仕入率)が決まっていて、売上の消費税にその業種ごとの率をかけて税務署に払う消費税を計算します。

- 卸売業→10%

- 小売業→20%

- 製造業→30%

- その他→40%

- サービス→50%

- 不動産業→60%

サービス業で売上の消費税が90万円なら、90万円×50%=45万円を税務署に払います。

簡易課税で消費税を計算しても、取引先がインボイス事業者か、どうかの話は出てきません。

簡易課税を選んでいれば、インボイス事業者でない方と取引しても税務署に払う消費税額には影響がないということです。

原則課税で計算していれば、前述したように少し影響があります。

あえてインボイス登録したら「2割特例」

本来なら2023年10月に免税事業者だった方が、あえてインボイス登録をした場合には「2割特例」が使えます。

利用できるのは、2023年10月1日〜2026年9月30日までの期間が含まれる年(会社は年度)。

インボイス登録して新たに消費税申告するなら知っておきたい「2割特例」を解説。 | GO for IT 〜 税理士 植村 豪 OFFICIAL BLOG

この場合も「売上の消費税×20%」で計算しますから、やっぱりインボイス事業者になっていない方と取引をしていても、納税額への影響はないと言えます。

もっとも、この計算方法とインボイス登録するかどうかはまた別の話です。

インボイス登録しないと「T…」から始める番号を請求書に載せることができませんし、取引先の消費税の計算にも影響あることなので。

- 原則課税、簡易課税(2割特例)→こちらが税務署に払う消費税の計算方法

- インボイス登録→取引先の消費税計算に影響する(取引先が原則課税で計算していれば税額が変わる)

簡易課税の届出書の期限

通常、簡易課税で消費税を計算するには、

- 2期前(フリーランスは2年前)の売上が5,000万円以下

- 簡易課税を利用するための届出書(「簡易課税制度選択届出書」)を税務署に出す

という2つをクリアする必要があります。

ここで注目したいのは、簡易課税の届出書をいつまでに出すかという点。

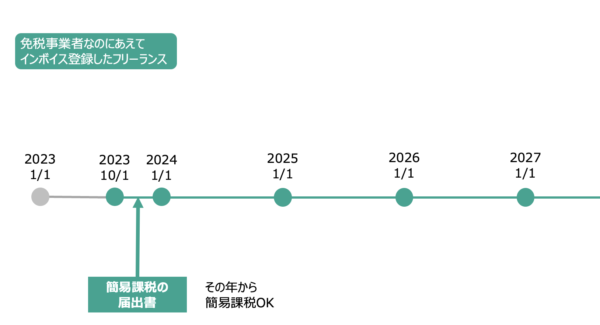

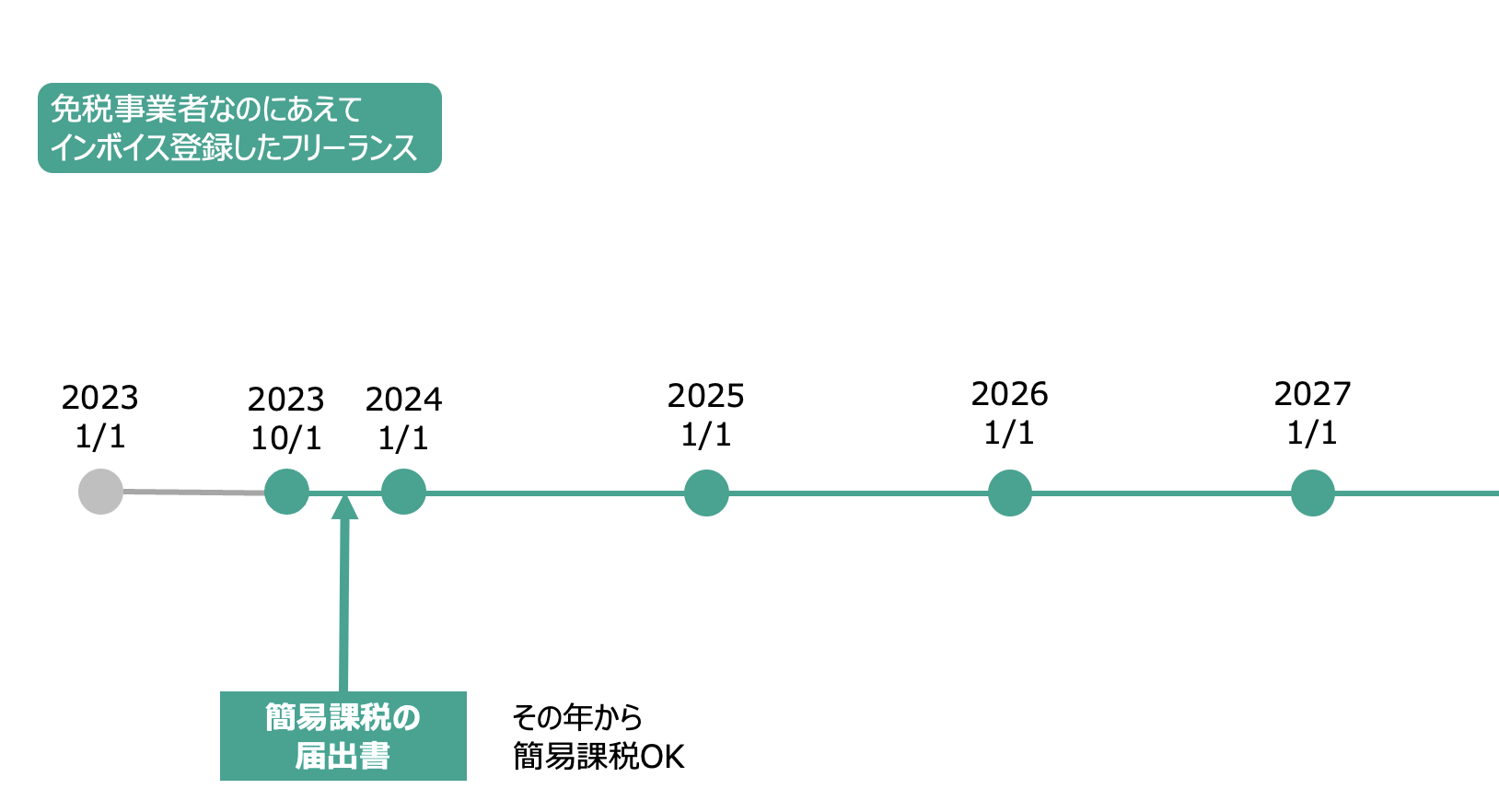

本来であれば、新しい年度の始まる前日、つまり前年度末(フリーランスは前年末)までに税務署に出す必要があるのですが、

免税事業者だった方があえてインボイスの登録をした場合、登録日のある年度末(フリーランスは年末)までに簡易課税の届出書をに出せば、その年から簡易課税を選べるというルールになっています。

とはいえ、実際には多くの方が2割特例を選ぶことになると思われますが。

(「2割特例」を選ぶには申告書で◯をつければよく、事前の届出書の提出は不要です。)

カン違いしやすいのは、もともと消費税を税務署に払う必要がある課税事業者の方。

もともと課税事業者であれば、前述のルールは当てはまりません。

あえてインボイス登録をして課税事業者の立場を選んだわけではないので。

もし、その年度から簡易課税を選びたいと思ったら、その年度の始まる前日(フリーランスは前年末)までに簡易課税の届出書を出しておく必要があります。これまでと同じルールです。

ということで、インボイスが始まる前に、カン違いしやすい点をまとめてみました。

参考になればうれしいです。

【編集後記】

昨日は税理士業で相続、法人の月次などをやってから、セミナー企画と告知などを。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

新セミナー告知

マクドナルド オレオクッキーチョコフラッペ