フリーランスは、じぶんの将来もじぶんでなんとかする必要があります。そのひとつは老後のお金。

その手段であるiDeCo(イデコ:個人型確定拠出年金)。60歳までお金の引き出しはできませんが、金融機関を変更することはできます。今回、運営管理機関を楽天証券に変更しました。

フリーランスの「守り」

会社に勤務していることのメリットの1つは福利厚生が手厚いことです。

サラリーマンには、毎月、固定収入があるという大きなメリットがあります。賞与も基本的には夏と冬に出ますし、定年になれば退職金もでるところが多いでしょう。

(最近は、退職金が年俸に含まれている会社もあるとか。)

そのほかにも、社宅契約があったり、福利厚生の制度があったりもします。

一方で。フリーランスには、そういったものがありません。自由に働けるという大きなメリットはあるのですが、その反面、何かあった時には、自分で何とかしなければいけません。

それはこれからの「生き方」についても考えておく必要があるということを意味します。

その中でも、考えておきたいのは、将来のための「守り」です。

年金もあるにはありますが、やはり多くを期待することはできず(コロナでさらに)、じぶんで何かしらの対策をうつ必要があるでしょう。

ただ、フリーランスなりの守り方もあり、毎年、節税をしつつ、守りを固めていくことができます。

その1つが小規模企業共済に加入すること。

小規模企業共済は、毎月5,000円から7万円の範囲で掛金を払っていき、その掛金を確定申告のときに所得控除にすることができます。(「小規模企業共済掛金控除」として最大で84万円)

で、仕事を辞めたときに運用された掛金を退職金として、一時金や年金としてもらうことができます。

つまり、掛け金を払っているときも、もらうときも節税になるのです。

小規模企業共済に加入したい場合 知っておきたいこと | GO for IT 〜 税理士 植村 豪 Official Blog

そして、もう1つ、同じような効果があるのがiDeCo(イデコ)へ加入するという方法です。

フリーランスの年金 足りないところは自分で準備 付加年金・国民年金基金・iDeCo・小規模企業共済 | GO for IT 〜 税理士 植村 豪 Official Blog

iDeCo(イデコ)のポイント・選び方

iDeCo(イデコ)と小規模企業共済の大きな違いは、掛金をどう運用するかをじぶんで決めるかどうかという点。

そして、iDeCo(イデコ)は60歳になったら、原則として退職金または年金としてお金を受け取るという点です。それまではお金を引き出すことは原則できません。

引き出しができないというのをデメリットとするかどうか。私はそれがいいかなと。

老後のための天引きのしくみができるのがメリットです。(お金、使いすぎないように…)

小規模企業共済は掛金を払ったら、運用先を決めることはできません。

一方で、iDeCo(イデコ)では、金融機関に払った掛金をどう運用するかをじぶんで決めます。

払った掛金を定期預金にするのか、投資信託にするのか、あるいは、そのほかの商品にするのかは、人それぞれの選択です。

定期預金などのローリスク、ローリターンか、投資信託などで多少リスクをとって、運用率をあげるかなど。

ちなみに私の場合は、投資信託を選んで多少のリスクをとっています。

そして、iDeCo(イデコ)の掛金は、どの年金に入っているかなどによっても毎月の限度額が変わってきます。

例えばフリーランスであれば、国民年金基金と合算して月68,000円まで。ひとり社長であれば、月23,000円までという感じです。

いずれにしても将来のために、じぶんで考えて60歳まで運用することになります。(原則、途中で引き出すことはできない。掛金の変更はできる)

iDeCo(イデコ)の特徴としては、

- 掛金で投資した商品の運用益が非課税

- 掛金全額が所得控除になる

- もらうときは60歳

- 退職金または年金でもらう

というのがあります。

非課税になった運用益を再投資することで複利効果もでます。

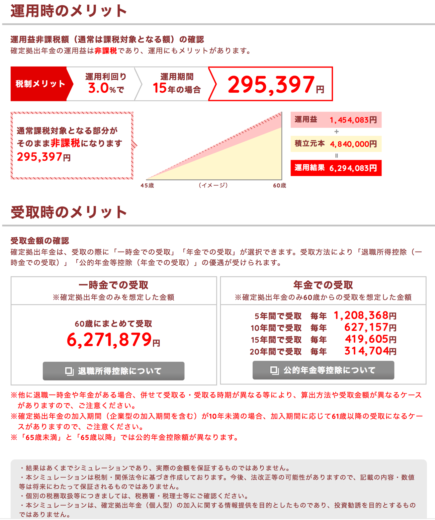

例えば、私の場合は、ひとり会社があるので限度額は月23,000円。3%で15年間運用した場合でもこうなります。

iDeCoシミュレーションより(こちらで試算できます)

これに確定申告での節税が加わります。

そこで、考えなければいけないのが、どこの金融機関(運営管理機関)を選ぶか?

その決め手になるのが、商品ラインナップと手数料です。

商品ラインナップは好みがあるので、ここでは触れませんが、手数料は加入手数料、毎月の管理手数料のほか、投資信託などの商品運用の信託報酬などもかかります。

手数料ランキング、こちらのサイトが参考になります。

手数料でiDeCo(イデコ)金融機関を比較|個人型確定拠出年金ナビ「iDeCo(イデコ)ナビ」

となれば、運用する側からすると、手数料は少ない方がいいわけです。

掛金から引かれる手数料が少なければ、より多くを運用に回すことができますから。

私がiDeCo(イデコ)を始めた当時も、手数料の少ないところで選び、スルガ銀行を選択。ただ、今はというと、その頃とはだいぶ事情も変わっていて、もっと手数料の安い金融機関がでてきています。

まぁ、スルガ銀行、いろいろありましたし…。

こういう場合には、金融機関を変更することもできます。(手数料かかります。)

移管手続きのデメリットは時間がかかること

今回、金融機関の変更をSBI証券と楽天証券で迷って、最終的に楽天証券に移管しています。運用商品で決めました。

移管手続きが終わると、スルガ銀行にある商品を自動的に現金化して、新たに楽天証券で買い直すという流れです。

楽天証券への移管手続き

申し込みはもともと加入していた金融機関ではなく、移管先の金融機関で手続きします。

今回の場合は、楽天証券になります。これがちょっとわかりにくかったので、解説しておきます。

楽天証券の場合は、ネットから手続きすることが可能です。

運営管理機関の変更方法 | 個人型確定拠出年金(iDeCo) | 楽天証券

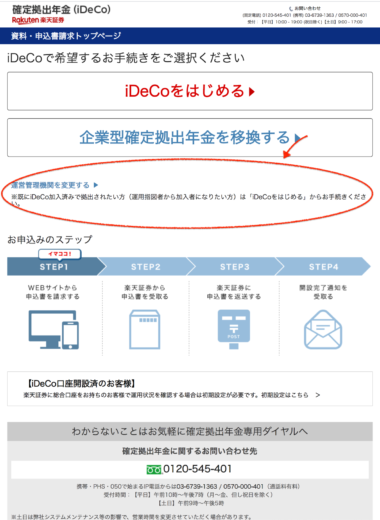

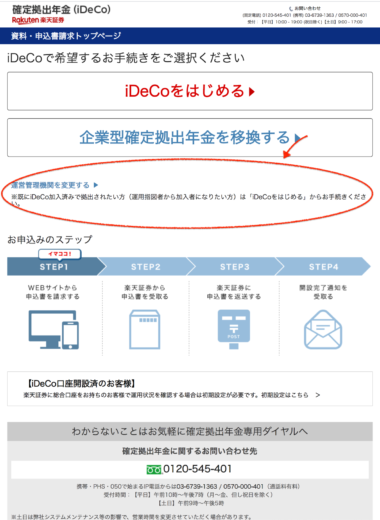

楽天証券のiDeCo(イデコ)のトップページから、

一番下の 「申込書を請求する」をクリックし、

このページの真ん中辺りの、 「運営管理機関を変更する」をクリックします。これが上の2つに比べてずいぶんと扱いがちがいます。

新規の方が歓迎ってことでしょうね。移管のボタンは見落としそうです。こういうとこですよー、楽天は。

その後、個人情報を入力するのですが、楽天の会員情報をリンクさせておくと、初期表示してくれますので、実は書くことはそれほどありません。

こういうところはいいですけどね。

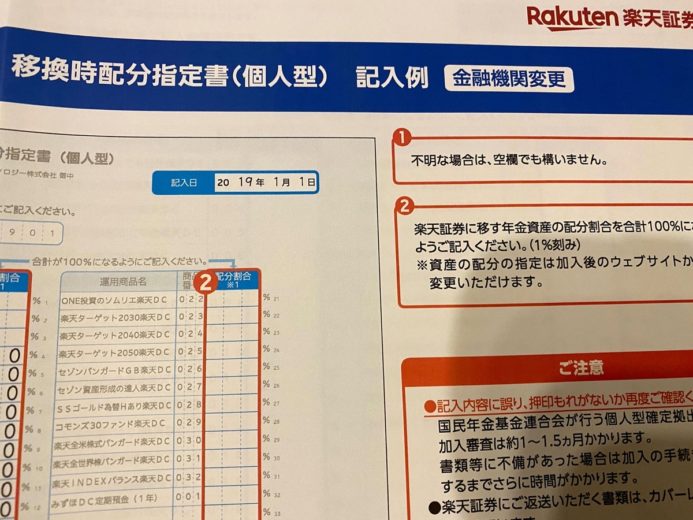

後、申込書が届くので、そこでどう運用するかなどを記載して、返送します。

この金融機関(運営管理機関)の移管のデメリットは、時間がかかるという点です。

私の場合で、2月10日頃にネットから申し込みして、申込書が到着したのが、2月18日。

それから3日くらいで返送して、しばらく間があきます。

…と、移管手続きが完了したとメールがあったのが2ヶ月後の4月15日、このあと、スルガ銀行からの移管手続きが済んで完了。

その移管手続き中に実はコロナウィルスが発生したのですが…まぁ今はどこでも下がっているでしょうから。

フリーランスとしては、iDeCo(イデコ)や小規模企業共済は、節税としても、備えとしても検討したいところです。

とはいえ、やるなら余裕資金の範囲内で。どちらを優先順にするかはそれぞれです。

もう1つ、つみたてNISAというのもあり、運用益が非課税というメリットはあるのですが、掛金が所得控除にならない、つまり所得税や住民税が安くなるわけではないので、順位としてはこの2つの後になるかと。

フリーランスの将来の備え 少しずつ守りを固めていく iDeCo(確定拠出年金)・小規模企業共済から | GO for IT 〜 税理士 植村 豪 Official Blog

まとめ

ということで、退職金がないフリーランスの方には、小規模企業共済以外にも、iDeCo(イデコ)という選択肢もあります。余裕資金を考えて少しずつでも始めてみるのがおすすめです。

すでに加入されている方は、たまには見直ししてみて、場合によっては金融機関を変更するというのもおすすめです。

ちょっと時間かかりますが、以前に「大変だ」と聞いていた話に比べると、だいぶ手続きは楽になっている印象です。

【編集後記】

昨日はセミナーの振り返りやセミナー準備、調べごとなど。長女(11)が習いごとにいけないので、先生と相談した結果、Zoomでの授業をやることに。iPadProやMacbook Proが役に立ちそうです。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

オンラインセミナーのチェックリスト作成

ZoomPro