個人事業主の方、会社の役員の方など小規模企業共済は税金としての資金流出を抑えるために是非とも検討しておきたい節税対策です。

小規模企業共済は、個人事業主や会社の役員の方が加入することができる「退職金制度」です。

小規模企業共済とは?

小規模企業共済は、簡単にいうと個人事業主や会社の役員が将来、事業を辞めるときに備えて「退職金を準備しておきましょう。」という目的で掛金を拠出する制度です。

[blogcard url=”https://www.smrj.go.jp/skyosai/index.html”]

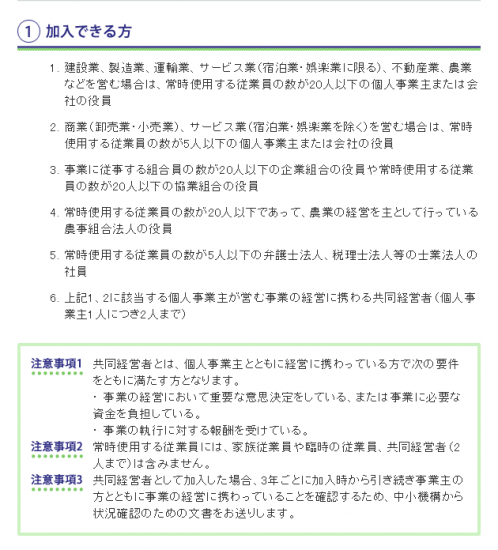

加入できる方は業種により人数制限があったりします。

あとは6にあるように数年前からは個人事業主の共同経営者も加入できるようになっています。

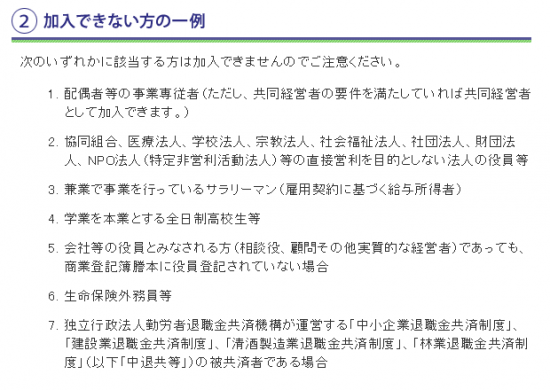

加入できない方の例も見ておきましょう。普通法人でない法人、社団法人やNPO法人、宗教法人などの役員や兼業サラリーマン、保険外交員の方は加入できないことになっています。特に普通法人以外を設立する際にはここはデメリットとして検討する必要があります。

この制度は個人の「所得税・住民税」を節税できる制度です。法人の経費になるというものではありません。念のため・・・。

加入するとどういった効果があるのか?

小規模企業共済に入ることによる効果は次のようなものです。

1. 税金計算上、払った掛金が全額所得から控除できる

個人事業主や法人の役員の方の合計所得金額から控除する金額を「所得控除」といいます。

個人の場合には合計所得はそんなに毎年変動がないとすれば、この所得控除をいかに増やすかが節税のポイントになります。

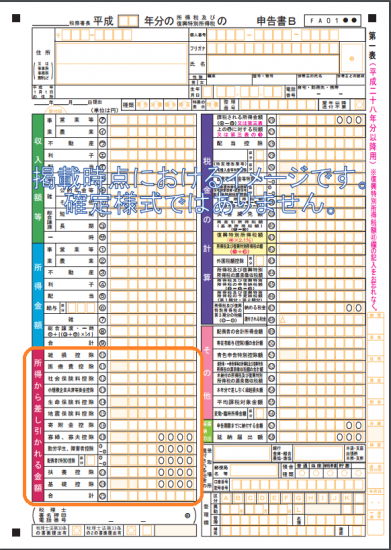

オレンジ枠の部分が所得控除です。(平成28年分の確定申告書(案) よく見ると右の一番上にマイナンバーの記入欄が・・・)

確定申告の時には、この中の小規模企業共済等掛金控除という欄に金額を記入します。

生命保険料控除や地震保険料は控除される限度額があります。例えば生命保険であれば、現在は「一般」、「個人年金」、「介護医療」のすべて適用があるものに加入していても、どれだけの数加入していても最大の所得控除額は12万円です。

控除限度額を超えたものは「切り捨て」になります。

掛金が全額控除になる「小規模企業共済」は所得控除額を増加させる効果があり、所得税・住民税の節税に繋がるわけです。

毎年、毎年かけ続ければ効果は大きいです。

[blogcard url=”https://www.smrj.go.jp/skyosai/e-netmagazine/020350.html”]

2.掛金の支払いパターンを選択できる

毎月の掛金については、1,000円~70,000円の範囲内で自由に選ぶことが可能です。

払込方法は月払い、半年払い、そして年払いがあります。

たとえば12月に『今年から小規模企業共済に加入したい』と思った場合には、12月に加入して年払いすると、払った年の所得控除となるため1年分の控除も可能です。

この場合は最大で84万円(月額7万円×12ヶ月)の所得控除を得ることが可能です。

利益が予想以上に出そうな場合には節税できるということです。

また、当初設定した掛金も加入後に増額、減額することも可能です。

ただ減額はオススメしません。

なぜかはまた別の機会に書きます。

3.退職金として受け取る時には税金の負担が少ない

個人事業者がを事業を廃止したり、会社役員から退任した場合、共済加入者が死亡したといった場合には共済金を受給することが可能です。

この場合、一括で受け取る場合には原則として「退職所得」となります。この退職所得は勤続期間が長いほど控除額が大きく、かつ1/2課税のため税金計算上優遇されています。

ただし、65歳未満で解約した場合、機構解約になった場合には「一時所得」になります。1/2課税にはなりますが、「退職所得」に比べ、掛金が控除できないなどのデメリットがあります。

[blogcard url=”https://www.gou-blog.com/shoukibo/”]

他にもいろいろありますが、今日は別の内容が書きたいのでこれぐらいにしておきます。

ざっくりの内容はご理解いただけたかと思いますので・・・。

年払い変更の場合の締め切りに注意

先程、年末に加入して年払いするパターンをご紹介しましたが、加入時から月払いをしていて、12月分から年払いに変更するということも可能です。

このように所得控除額を増やしたい場合などに注意すべきことは、中小機構での年払いの締め切りが結構早いということです。

「払込区分兼指定納付月変更届」という書類を提出します。

ただし、HPにあるとおり年末に加入して13ヶ月分支払うこともできますが、これはオススメできません。

その年の12月~来年の12月分まで納付をすることになるため、来年は控除が受けられない可能性もあります。掛金を増額して回避するにしても、手続きが必要となり、電話で確認をしたりして相当な手間がかかることになります。

その年に7万円で13ヶ月分掛けてしまうと増額すらできないので、来年は小規模企業共済の掛金控除を受けることができなくなるそうです。

詳しくは中小機構にお問い合せ下さい。

あと倒産防止共済の前納の申し出については、書類が前納する月の5営業日までに中小機構に到着というのがあるので、これと同じタイミングと思うかもしれませんが、ここは違ってきます。

小規模企業共済で12月に年払いに切り替えたいという場合には

「前月の20日」

が締め切りになります。今年の場合で言うと11/20なのですが、日曜日なので前々日の11月18日(金)が締め切りとなります。

(この日に中小機構に到着する必要あり ○KC、金融機関、商工会議所などを経由する場合には更に早く出す必要があります。)

検討される方はこの点は結構落とし穴かと思いますのでご注意ください。

そんなわけでやっぱり早め早めに対応いただくことが大切です。

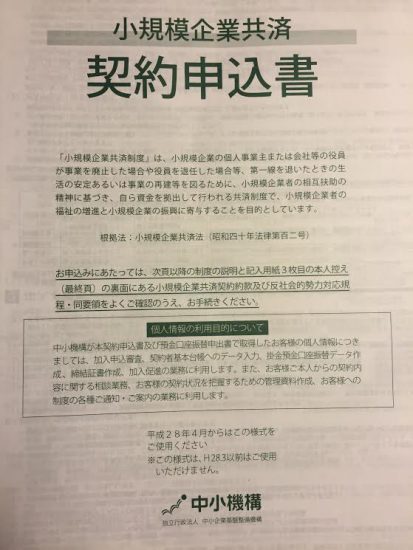

契約申込書の様式が変わっています。

今年の4月に小規模企業共済の制度内容が変わった影響で契約申込書が変わっています。

(平成28年4月改訂版)というものが最新なので新規加入の方はこちらもご注意ください。

中小機構にこの点を確認したら「中の書式内容も変わっているので、以前のものでは受付できません。」と言われました。

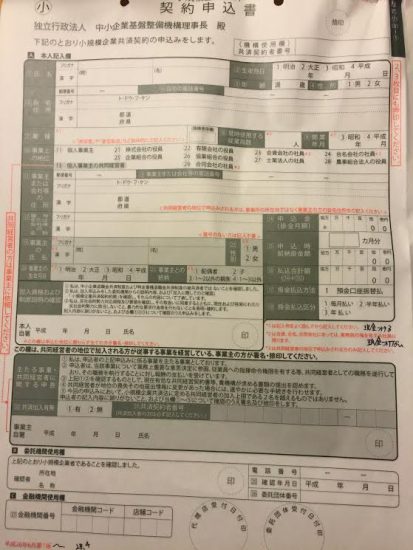

こちらが変更前の書式

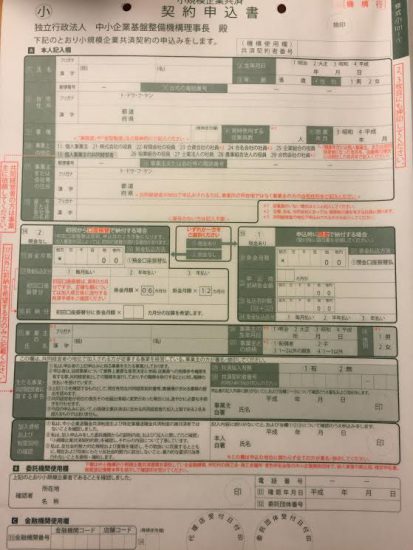

そしてこちらが変更後

「確かに・・・真ん中辺りは特に違いますね。」

平成28年4月からはこの様式をご使用くださいと書いてあります。

なので加入する場合には申込書不備で2度手間にならないようにしましょう。

【編集後記】

今日は1日外出だったので、ギリギリの更新になってしまいました。この辺計画性がなく反省。やっぱり時間は天引きで考えないとダメですね。