「この前、相続した財産を売ろうと思っているんだけど…」というのであれば、特例が使えるかもしれません。

「相続税の取得費加算の特例」という所得税の特例があります。この特例についてざっくりお話しします。

相続財産 その後はどうする?

相続した財産には、いろいろなものがあります。

預金、上場株式に不動産、車、それから貸付金に中小企業の株式といった財産も相続財産です。

その相続した財産、その後にどうするか?というのも相続された方それぞれの判断になります。

ずっと持ち続けて運用したい、という人もいれば、早めに売ってしまいたいという方もいるでしょう。

今回の話は、比較的短い期間で相続財産を売りたいという方向けのお話です。

結論から言うと、「相続財産をわりと早めに売ったら、所得税や住民税が安くなる特例があるよ」というもので、「相続税の取得費加算」という特例です。

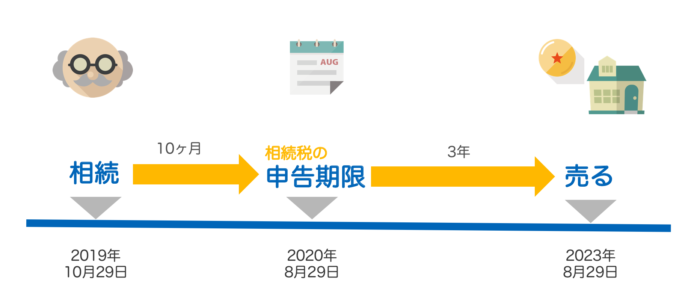

3年10ヶ月以内に売ると税金が安くなる

「相続税の取得費加算」は、相続があった日の翌日から3年10ヶ月以内に相続財産を売った場合には、相続税の一部を取得費として、譲渡所得(売った利益)の計算で収入からマイナスできるというものです。

売却益の金額までが限度で、損になる場合には使えません。

3年10ヶ月という期間、図にしてみるとこんな感じです。いいかえれば、相続税の申告期限から3年以内ということもできます。

今度は計算式を見てみましょう。

通常は、こんな計算式。

譲渡所得=売った収入 ー 取得費(買ったときの値段)ー譲渡費用(売るときにかかった経費)

これが取得費加算を使うとこうなります。

譲渡所得=売った収入 ー 取得費(買ったときの値段)ー相続税の取得費加算ー譲渡費用(売るときにかかった経費)

その「相続税の取得費加算」の金額は、次のように計算します。

相続税の取得費加算=その人の払った相続税×売った相続財産の評価額/その人の相続税の計算の元になった遺産額(課税価格)の合計

ということで、相続税の一部を収入からマイナスすることで税金が安くなるわけです。どのくらい安くなるかは、売った財産の評価額の割合によります。

本当はここにはもう少し深いルールがあるのですが、ここではカンタンにするためにカットしています。

…となると疑問に思うこともいろいろでてくるわけで、例えばこんな質問はよくあります。

どうしたらこの特例を使えるの?

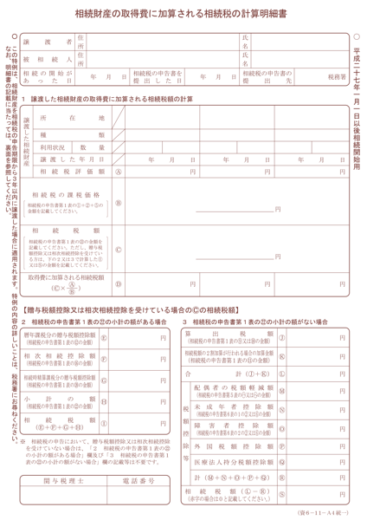

まずは期限までに確定申告をするのが条件。そのときに計算書を添付します。

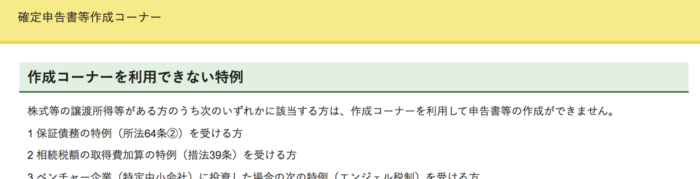

2020年2月12日現在、確定申告書作成コーナーでは、残念ながらこの明細書は作成できないので、手書きになります。

こちらから取得しておきましょう。

相続税の取得費に加算される相続税の計算明細書

私は手書きはしないでPDFに入力しています。

Macの「プレビュー」が便利すぎる件 画像もPDFも らくらく編集できる | GO for IT 〜 税理士 植村 豪 Official Blog

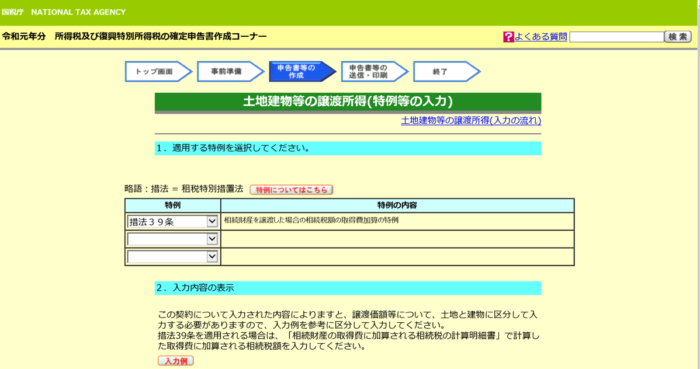

「確定申告書作成コーナー」では、作成できないと書いてありますが、計算した結果の金額はなんとか入力できます。不動産の場合、この画面で措置法39というのを選択します。この画面は目がチカチカしますが。

「4年経ってから売る」というのはどうなの?

4年経ってから売るということではこの特例は使えません。たった2ヶ月の違いが大きな違いになります。

相続税を払っていないんだけど…。

「相続税の取得費加算」という名前?からもさっしがつくかもしれませんが、そもそも相続税を払っていないとこの特例は使えませんので、あしからず。

上場株式を売った場合でも使えるの?

相続した上場株式を相続開始の翌日から3年10ヶ月以内に売った場合にも、この相続税の取得費加算は使えます。

特定口座で株式の売却益が出ていれば、申告不要を選択しがちですが、あえて確定申告することで「相続税の取得費加算」を使うことができます。

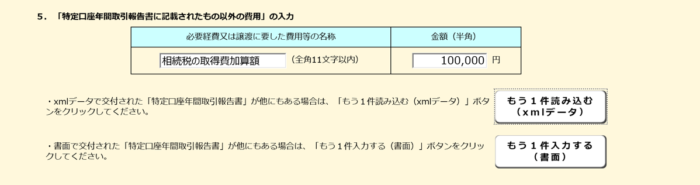

「確定申告書作成コーナー」では、特定口座の場合、この辺に入れてしまいましょう。(計算書の添付は必要です。)

全角11文字以内と指定がありますが、これならなんとか10文字です。

これだけのために「確定申告書作成コーナー」を使うのをあきらめたくないですからね。

小規模宅地等の対象になる土地は?

小規模宅地等の特例を使う土地は、申告期限まで所有していること条件になっていることがほとんど。しばらく売らずにおとなしくしておいた方が身のためでしょう。

亡くなった人の自宅を売る予定だけど

亡くなった人の自宅を売る場合には、これとは別の特例が使える可能性があるのですが、その場合は、この取得費加算といずれかを選択することになります。

ただ、こちらは自宅が昭和56年5月31日以前に建築されていること、おひとり様だったことなどをクリアする必要があり、少々ハードルが高い。

こちらの記事で解説しています。

「空き家の譲渡所得の3000万円控除」特例に必要な「確認申請書」を名古屋市役所に提出してきた | GO for IT 〜 税理士 植村 豪 Official Blog

相続手続きのその先

相続税の申告は、相続時点で亡くなった人が保有していた財産を評価して相続税がかかるようなら申告をするというものです。

10ヶ月という長い期間にわたるので、相続税の申告が終わるとそこで一件落着ムードになりがちですが、実際にはこれから先もある話です。

それだけに、相続財産をもらったその先をどうするか?というのは考えておきたいところです。

- 名義預金を解消する

- 二次相続を想定して、相続対策をする

- 財産の整理をする

- 遺言書を準備する

- 税金の特例を使う

こういうことで状況がずいぶん変わることもあり、将来の見通しをよくするために、こういう特例もあるんだなぁということを知っておいていただければ。

【編集後記】

昨日は1日オフ。長男(4)の幼稚園で作品展示会があり、参加しました。先生からも普段の幼稚園での立ち振る舞いをいろいろ聞けて面白かったです。どうやら家では猫かぶってるところもあるようです。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

LINEデリマ