贈与で財産をもらったら、贈与税がかかります。

ただ、贈与額が年間110万円以下なら、もらった人は申告をしなくてもいいことになっています。

2024年以降、贈与税の申告をしなくていいケースも変わります。その内容をまとめてみました。

贈与で財産をもらったら贈与税がかかる

贈与は、「あげる」「もらった」という意思表示がはっきりとした契約です。

契約というと、堅苦しいかもしれませんが、一方的にではなく、お互いの気持ちが大事だということです。

贈与で財産をもらうと、もらった側では贈与税を払うことになり、贈与税の申告も必要になります。

ただ、110万円以下なら贈与税はかかりませんし、贈与税の申告もしなくて大丈夫です。

「100万円までは贈与税かからないんでしたっけ?」とご質問いただくことも多いので、ここでハッキリさせておきます。

贈与税を払ったほうがトクかどうかはここでは置いておき、贈与税の申告をしなくていいパターンが2024年から少し変わります。

これまでの暦年贈与での110万円にくわえて、相続時精算課税でも110万円の基礎控除が使えるようになります。

「暦年贈与」は年間110万円までだけど

「暦年贈与」で財産をもらう場合、年間110万円までは贈与税がかからないというのは先程お伝えしたとおりです。

多くの方がイメージされる贈与はこの「暦年贈与」です。

「暦年贈与」はあげる人ともらう人の関係性は問われません。

誰でもいいわけです。親子や祖父と孫といった関係でなくても。

たとえば、祖父と子どもの妻でも贈与契約はできますし、それこそ他人でも。

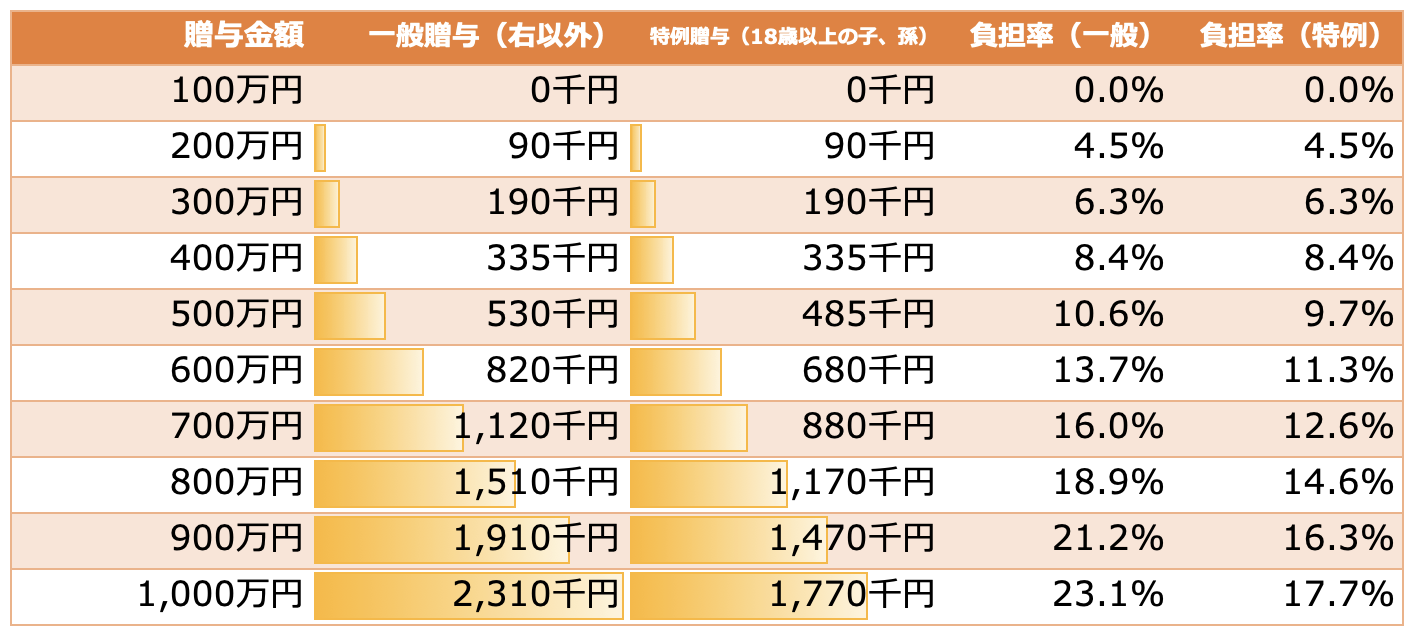

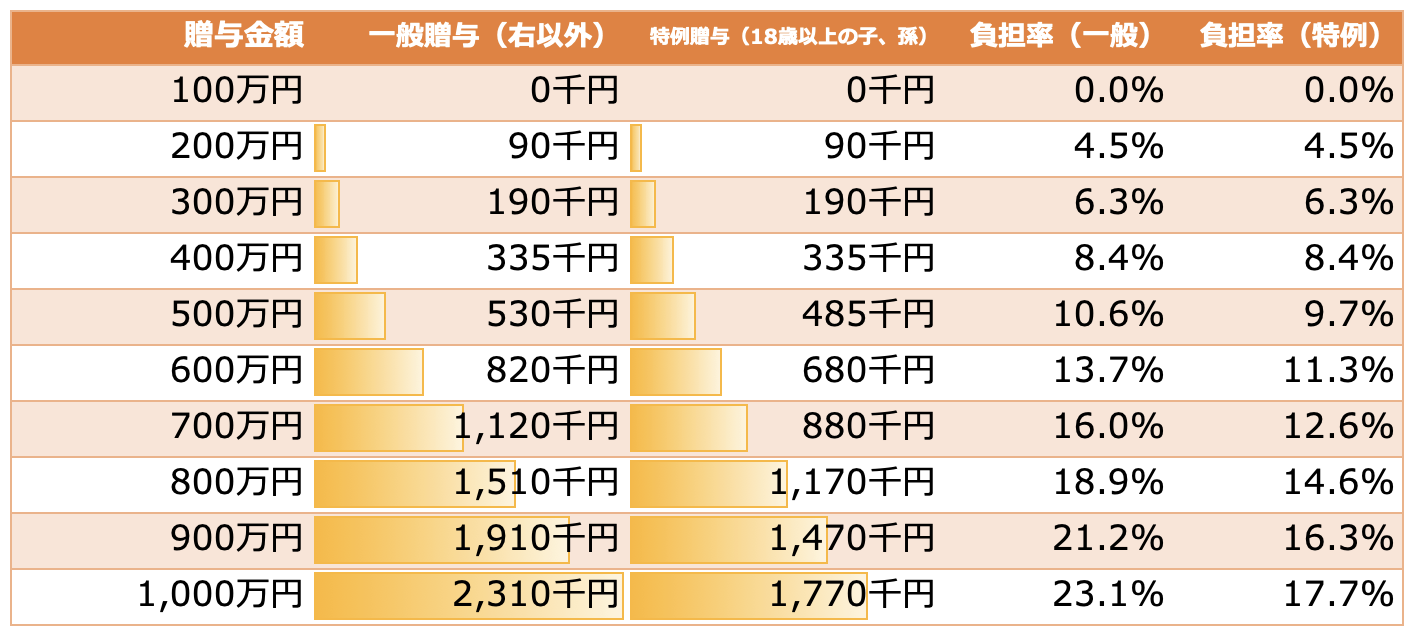

ただし、110万円を超える贈与の場合、税務署に払う贈与税は変わってきます。

18歳以上の子どもや孫に贈与するほうが他人に贈与するよりは安くはなります。ただ、贈与はできます。

今回の趣旨と外れるので詳細には触れませんが、暦年贈与の場合の相続税の計算で加算される贈与財産についても2024年以降は変わります。

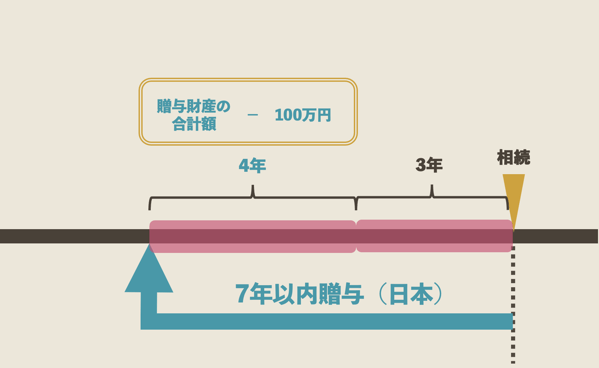

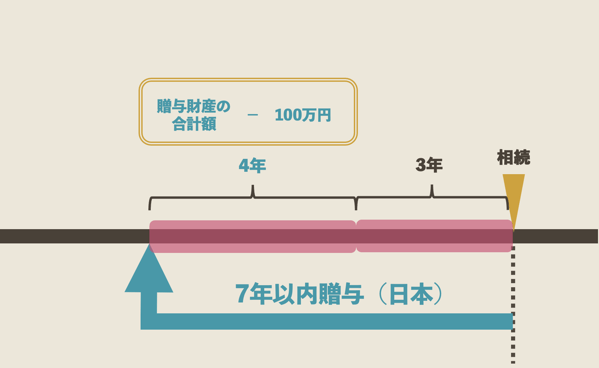

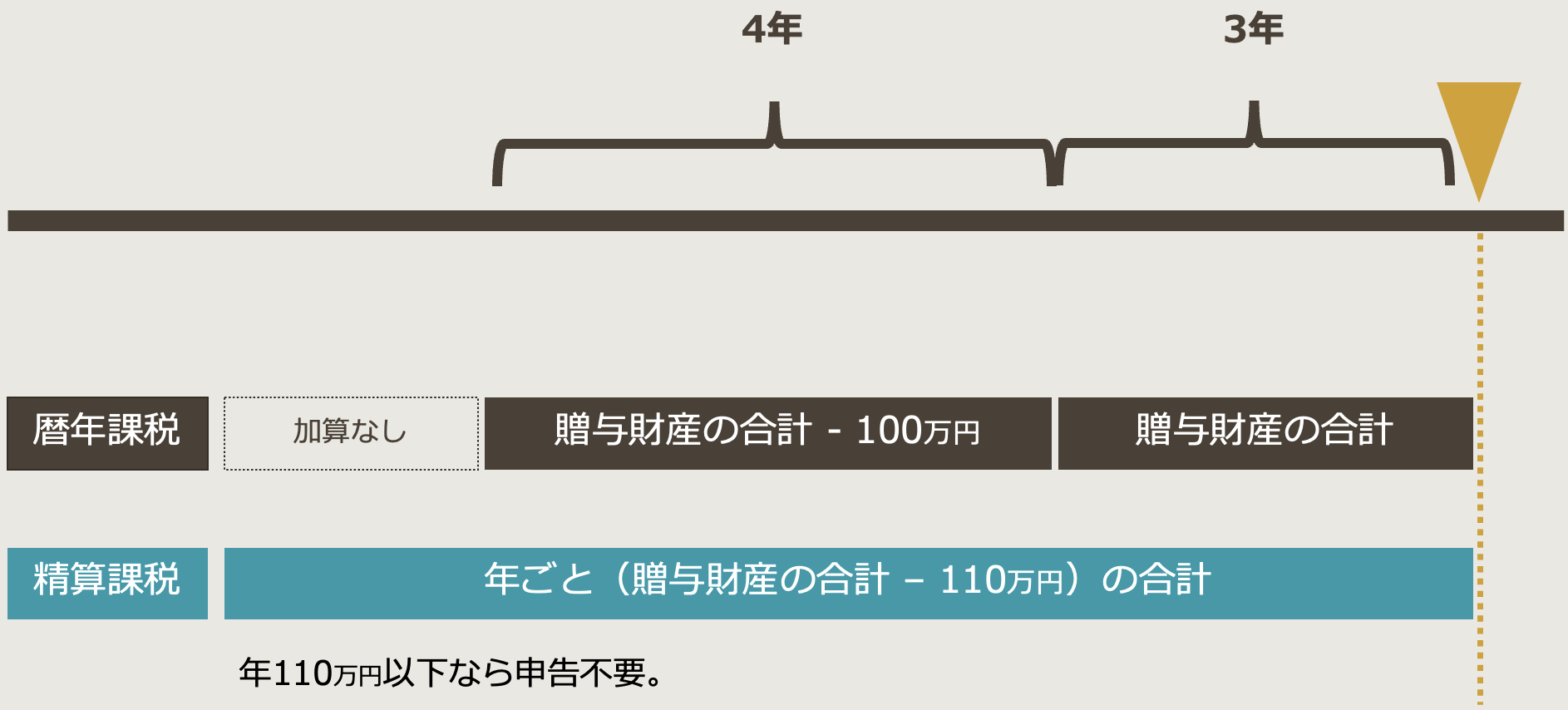

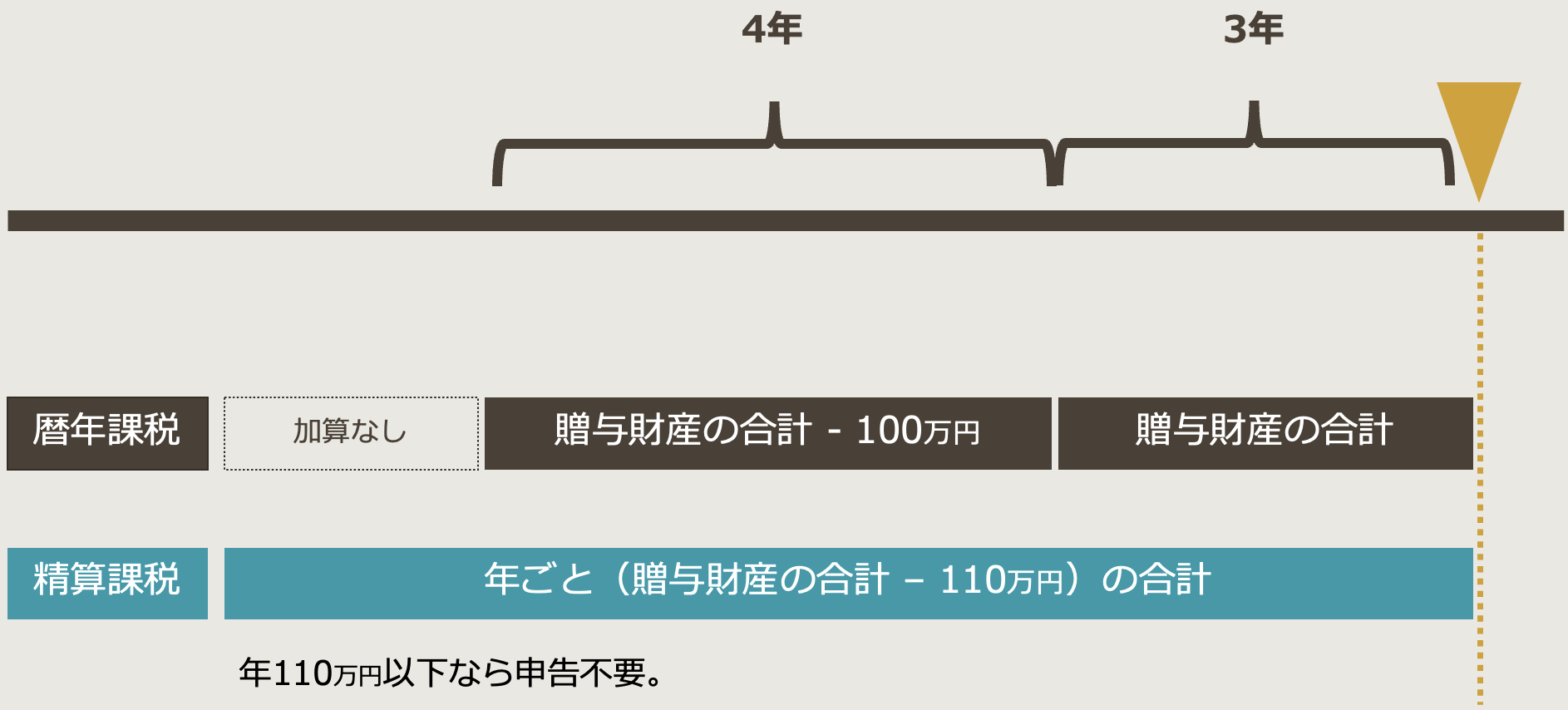

具体的には、相続財産に加算する贈与財産の範囲が「相続開始前の3年以内」から「相続開始前の7年以内」に変わります。(2024年からの変更ではあるものの、実際に7年分加算されるのは2030年から)

この表のもう少し詳しい内容については、こちらの記事を参考に。

生前に贈与した財産の加算は3年→7年。相続時精算課税に110万円の基礎控除【2023年税制改正大綱】 | GO for IT 〜 税理士 植村 豪 OFFICIAL BLOG

2024年以降の相続時精算課税にも110万円控除

贈与税の計算方法には、「暦年贈与」以外にもう1つ、「相続時精算課税贈与」があります。

これまでは、このブログでもあまり語ってこなかった部分です。

なぜなら使い勝手が悪かったからです。

- 利用するにも手を挙げないといけない(税務署に届出書を出す)

- 一度選ぶと、取り消しができない

- 利用できる関係は決まっている(60歳以上の祖父母、父母と18歳以上の子)

- 50年前の贈与財産でも相続税の計算に含まれる(相続財産を減らせない)

といったデメリットもあり、利用をおすすめできる場面も限られたものでした。

相続時精算課税の贈与は文字どおり、相続時に精算するわけです。

前述した「暦年贈与」のように3年とか7年以内ではなく、たとえ50年前でも「相続時精算課税による贈与」でもらった贈与財産のすべてを相続税の計算に含める必要があります。

「暦年贈与」のほうが利用しやすいのは、言うまでもありません。これまでは。

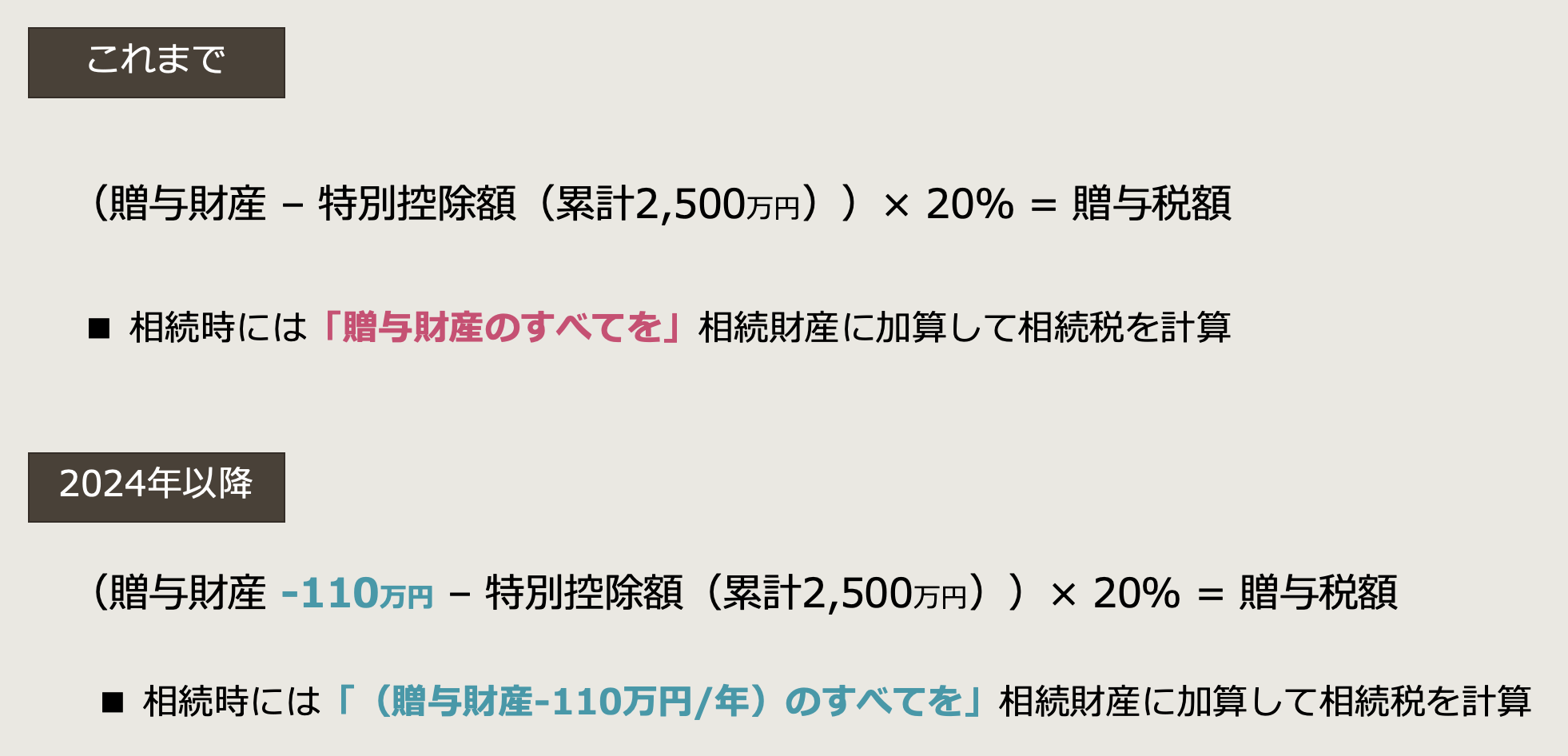

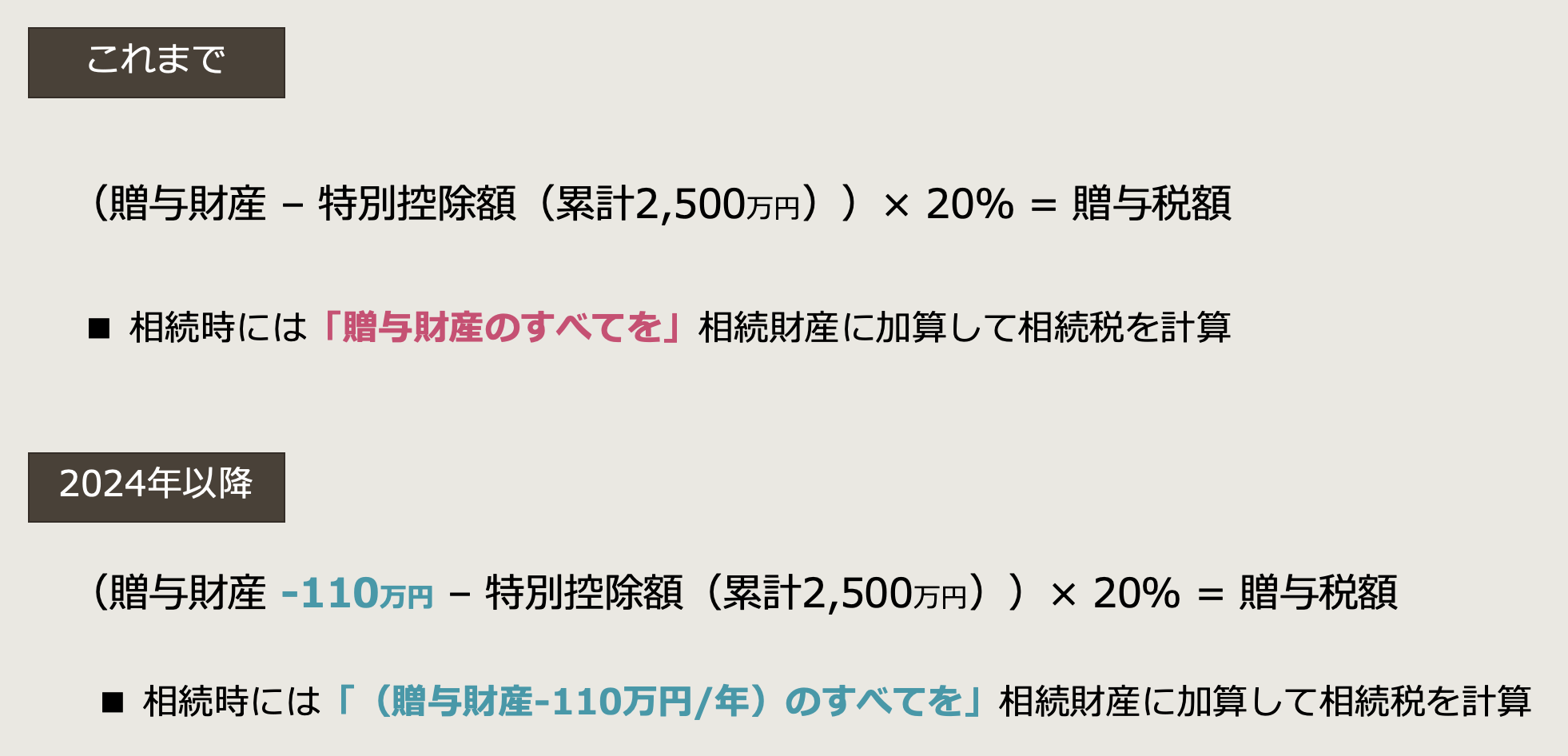

2024年以降の贈与では、この「相続時精算課税」が大きく変わるのです。

「暦年贈与課税」にもある基礎控除110万円が「相続時精算課税」にも加わり、計算でも110万円をマイナスします。

というと、「110万円以下のお金を贈与でもらったら?」という声もあるでしょう。

結論から言えば、基礎控除110万円以下の贈与なら、贈与税の申告も贈与税の支払いも必要なくなります。

(特別控除を利用する場合は、税務署が累計2500万円の残りの枠の管理をするので申告が必要となります。)

これまでの相続時精算課税が使いにくいこともあり、110万円以下の贈与なら管理しないという税務署の方向転換があったわけです。

さらに相続があったときにも、年間110万円までの贈与財産は相続財産に上乗せして精算することも必要ありません。

暦年贈与なら7年以内は、たとえ110万円以下であっても上乗せですから、ここは大きな違いです。

つまり、「相続時精算課税」の基礎控除110万円には、贈与税はもちろん、相続税もかからないということです。

もし、年間110万円を超えた贈与をしていれば、その110万円を超えた部分だけが相続税の計算で上積みされることになります。

- 暦年贈与課税→7年以内(うち相続前4年以前分は贈与合計-100万円)

- 相続時精算課税→過去の【贈与財産の合計-110万円】の合計

ちなみに特別控除2,500万円は、贈与税の計算だけで控除されて、相続税の計算では控除がなかったものという扱いになります。

まとめると、「2024年以降は、相続時精算課税を選び年間110万円以下の贈与なら申告しなくていい」ということになります。

ただし、110万円以下の贈与であっても「相続時精算課税を選ぶよ」と意思表示をする必要があるので、その場合は届出書だけを税務署に出すことになります。

どちらがおトクなの? 暦年贈与と相続時精算課税贈与

110万円以下ならどちらも申告しなくていいわけですが、暦年贈与と相続時精算課税のどちらを選ぶのがいいかはケースバイケース。

「暦年贈与」なら7年より前の贈与であれば、相続財産に積み上げる贈与財産はゼロです。

でも、「相続時精算課税」は、たとえ50年前の贈与財産でも相続税の計算では、年間110万円を超える部分は相続財産に積み上げですから。

7年以内に限定すれば、最大770万円(7年×110万円)の控除枠があり、その控除枠が相続財産に加算されない相続時精算課税を選ぶのが有利です。ただ、亡くなるのがいつかはわかりませんけど。

持戻しされないよう早めに、というならば、暦年贈与から始めるのがいいでしょう。

いずれにしても、贈与をするなら早めに準備するのが吉です。

どちらを選ぶかは、贈与を始めるタイミング、余裕資金の検討もあり、事前にシミュレーションをしたほうがいいでしょうね。

2024年以降も「相続時精算課税」は一度選ぶと取り消しができないというデメリットは残ります。

贈与をお考えの場合には、税理士に相談することをおすすめします。

【編集後記】

昨日は耳鼻科にいったあと、相続の仕事を中心に。夕方に長男の自転車の練習とあわせて3kmほど散歩。その帰りにコンビニで飲み物も調達。長男(8)はブラックサンダーのドリンク、わたしは急にスカッとしたのが飲みたくなり炭酸系を。ビールを飲む人はこういう気持ちなのかなーと。ビール飲まないので。夜はFIFA23で新たに配信された女子W杯モードを1試合だけやりました。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

三ツ矢サイダー すきっと!果実

ファミマ ブラックサンダーチョコレートフラッペ

FIFA23 女子W杯モード