相続財産のうち、大きな割合を占める不動産。

その不動産に面積が大きい土地がある場合に注意したいのが「地積規模の大きな宅地」の評価。

もし該当するなら事前に知っておきたいもの。その確認方法や注意点についてまとめてみました。

もしも広い土地が相続財産にあるなら

相続財産の1つである不動産。

その不動産、形や面積がまったく同じということはまずありません。

その土地ごとに特徴があるものです。

相続税の申告をするときには、その土地のある場所に行って土地の評価を減額できるかどうかを探します。

・騒音がある

・家が道路から3m高い場所にある

・土地が斜めになっている

・目の前に墓がある

・キツイ匂いがある

といったことは、土地の図面を見ているだけでは判断できません。

図面を見たら平面なのに、現地に行ったら土地が傾いていたということもあります。

そして、減額できる土地には、面積が大きい土地というのも。

土地の面積は小さすぎるだけでなく、大きすぎても活用しにくいのです。

住宅の並ぶ地域に広い土地を買って家をたててくれる人はそうはいません。そのままでは売れません。

そこで、住宅メーカーが土地を買って分割し、一般的な広さの土地として買いやすくするわけです。

ただ、それにもコストがかかります。

相続税の土地評価でも、戸建の家を建てるために分割することができ、住宅の土地としての利用が想定される土地は評価減ができることになっています。

それが「地積規模の大きな宅地」といわれるものです。

「地積規模の大きい宅地」とは?

地積規模の大きな宅地とはなんぞや、という話をし始めると超絶にむずかしくなります。

具体的な評価方法とか細かいルールはネットで検索してもらうとして、ここでは最低限の情報だけ。

といってもなかなかのボリュームになりましたけど。

ここまで読んでいただいてなんですが、興味がなければそっと閉じていただければ大丈夫です。

「ちょっと興味あるわ」という方はそのままお付き合いいただければうれしいです。

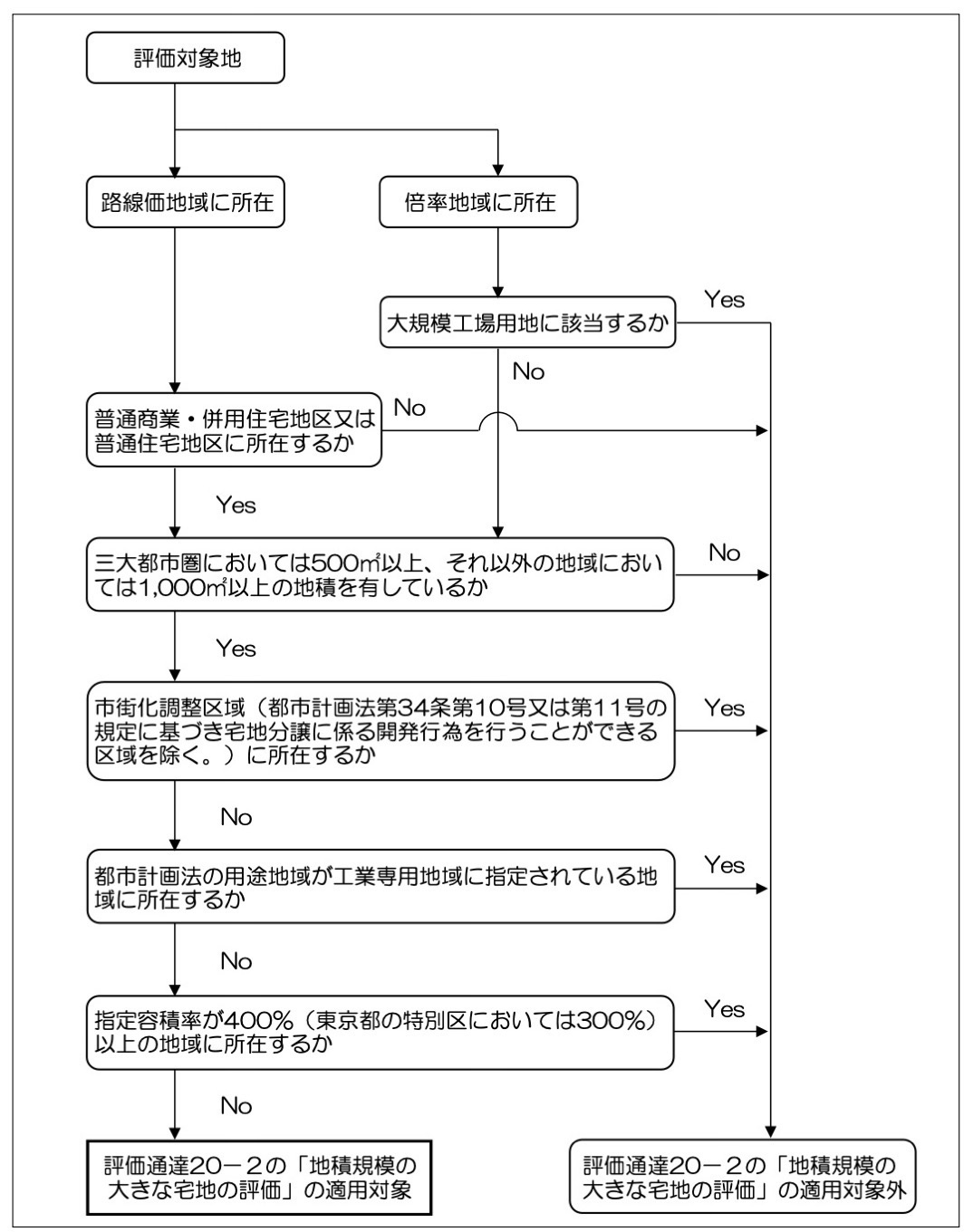

「地積規模の大きな宅地」はどんな土地なのか、国税庁のフローチャートがあります。

地積規模の大きな宅地の評価判定フローチャート

国税庁パンフより

このフローチャートにある条件をすべてクリアすると土地の評価減ができます。

とはいえ「よくわからんなぁ」となるでしょうね。

そこで細部にはこだわらず、フローチャートをもとにざっくりとその判断の方法を解説してみます。

倍率評価の土地については考慮外とします。

<チェック1>路線価地域か?倍率地域か?

では、フローチャートの上から順番に。まずは路線価地域か、倍率地域かについて。

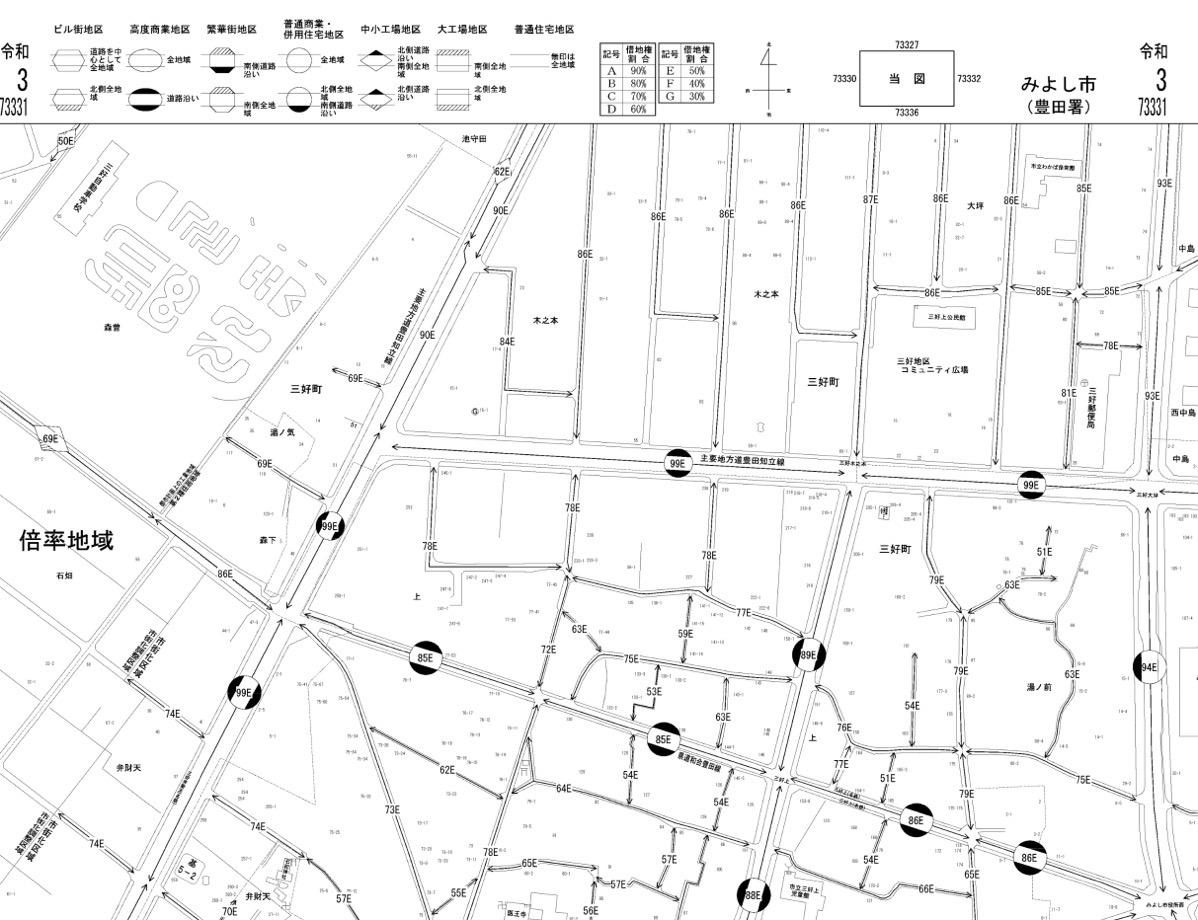

その土地が路線価地域にある土地か、それとも倍率地域にある土地なのかは、国税庁の路線価図をチェックすればわかります。

土地に接する道路に記号や「99E」のように値段がついていれば、路線価があるということです。

左端のほうに「倍率地域」と書いてある周辺の土地には路線価がありません。

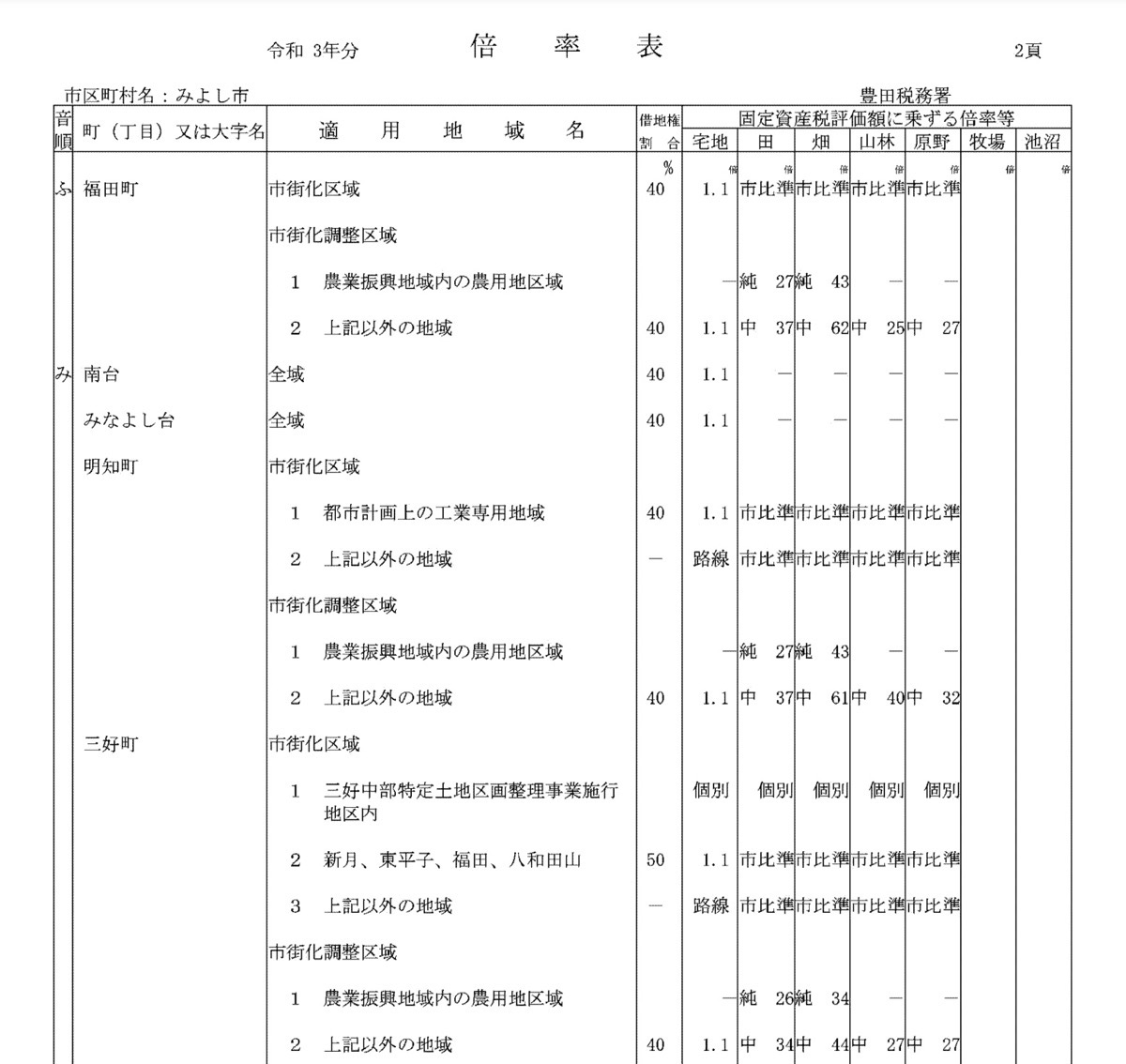

この場合、土地の場所を倍率表で確認します。

<チェック2>「普通商業・併用住宅地区」「普通住宅地区」のどちらかに土地がある

「普通商業・併用住宅地区」とか「普通住宅地区」とか意味がわからん…と思われるでしょう。

その気持ちはわかりますが、そうややこしくはないですから。

で、話をつづけると、これは先程の路線価図がヒントになります。

路線価図には道路の記号があります。

赤枠で囲ったもの。この道路に接している土地だけが「地積規模の大きな宅地」の評価対象になります。

たとえば、無印の道路は「普通住宅地区」なので、この要件はクリアしているということになりますね。

<チェック3>三大都市圏で500m²以上、それ以外の地域で1,000m²以上の面積であること

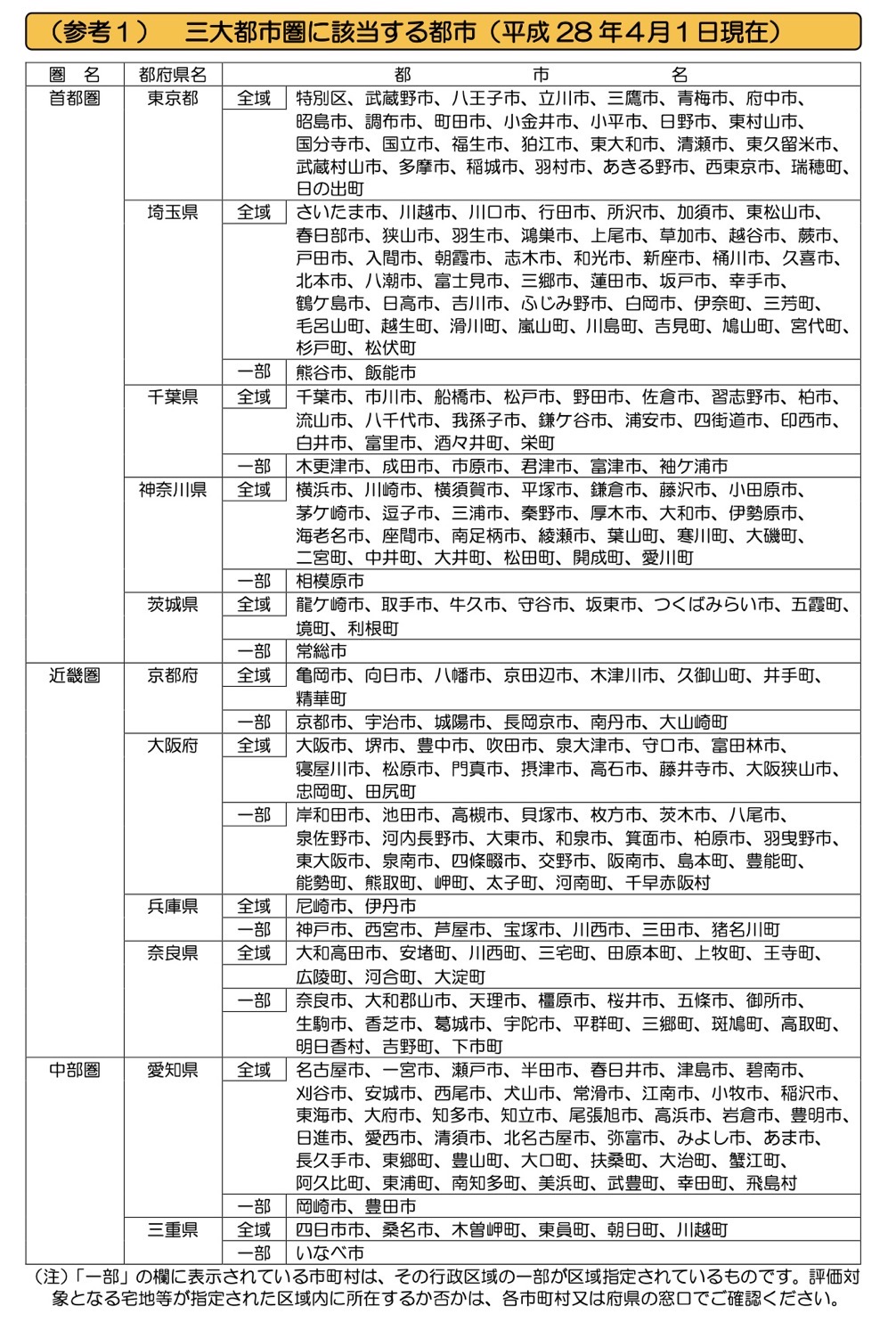

三大都市圏というのは、東京都、大阪府、愛知県とその周辺地域。それ以外は三大都市圏以外とされています。

じゃあ、三大都市圏はどこなのか?わかりにくいのでこちらのリストから探してみましょう。

国税庁パンフより

ここに該当の市区町村があれば、三大都市圏ということになります。なければ、三大都市圏以外です。リストの「一部」に該当する場合は役所に都市圏になるかどうかを確認してみましょう。

ここで見ておきたいのは土地の面積。

- 三大都市圏なら500㎡以上

- 三大都市圏以外なら1,000㎡以上

土地の面積がこれ以上あれば、「地積規模の大きな宅地」に該当する可能性があります。

500㎡(1,000㎡)というのは、マンションの1室であっても、土地全体で判断しますので、面積の条件をクリアしていることになります。

面積が1㎡でも足りない場合は減額ができません。

面積の条件をクリアするのがいちばんのポイントです。

<チェック4>市街化調整区域の土地ではないこと

市街化調整区域かどうかを確認する前に、市街化区域とか市街化調整区域の違いについて説明しておきます。

市街化区域は、都市化が進められている地域。家を建てることも制限されていません。

いっぽうで。市街化調整区域というのは、市街化を押さえ気味にしている地域。

基本、宅地開発を行えない地域です。

田舎の方に行くと、まったく開発がすすんでいないという場所がありますが、そういうところは市街化調整区域になっている可能性があります。

宅地開発ができないということは、分譲するとか、家を建てるという話になりません。

ということで市街化調整区域にある土地は、「地積規模の大きな宅地」にはならないです。

市街化調整区域なら一切ダメかといえば、そうとは限りません。

もし、市街化調整区域の宅地でも開発できる区域もあり、条件付きで大丈夫になることも。役所に聞いてみましょう。

また,非線引き区域や都市計画区域外の土地は対象になります。

じゃあ、それをどうやって判断するか。

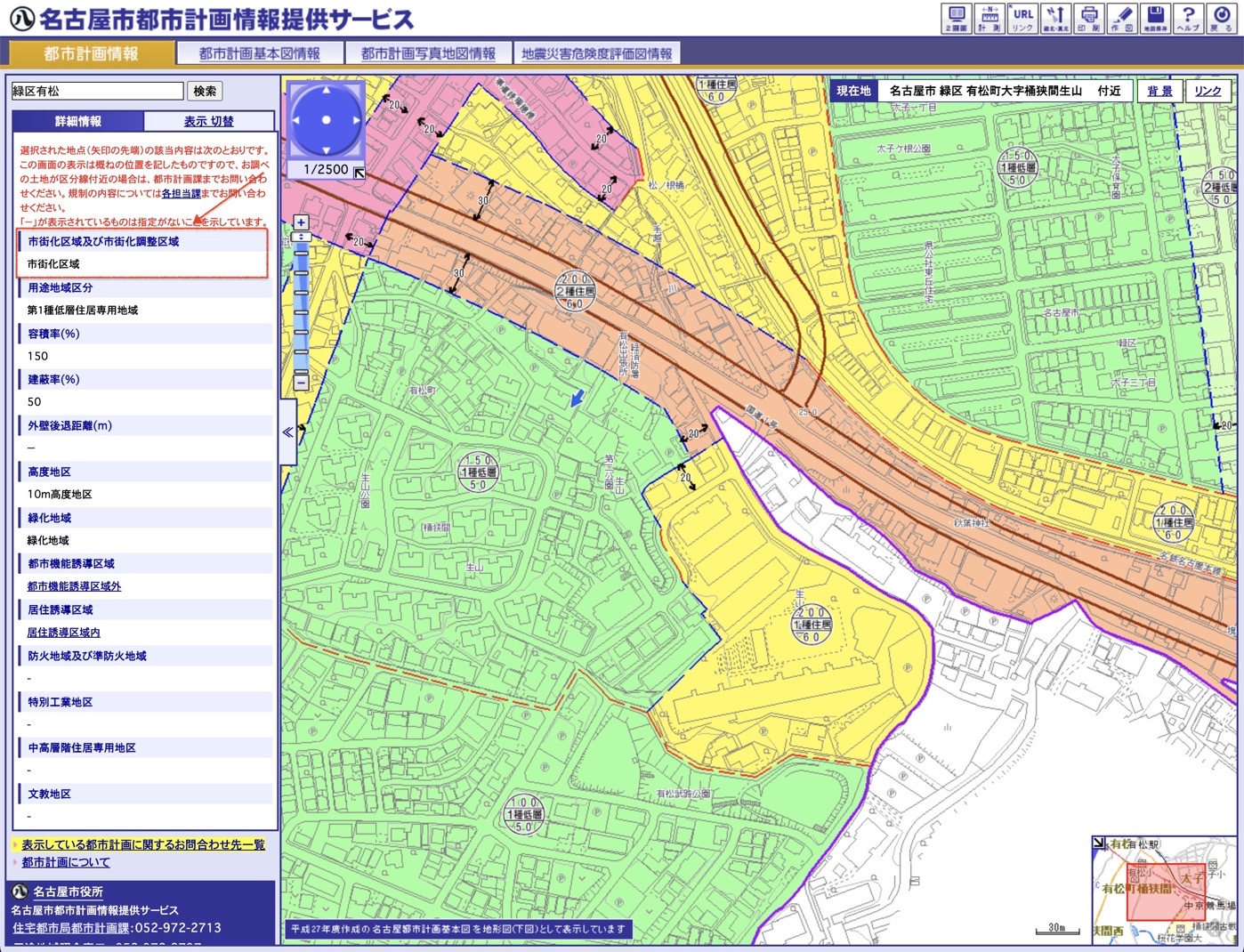

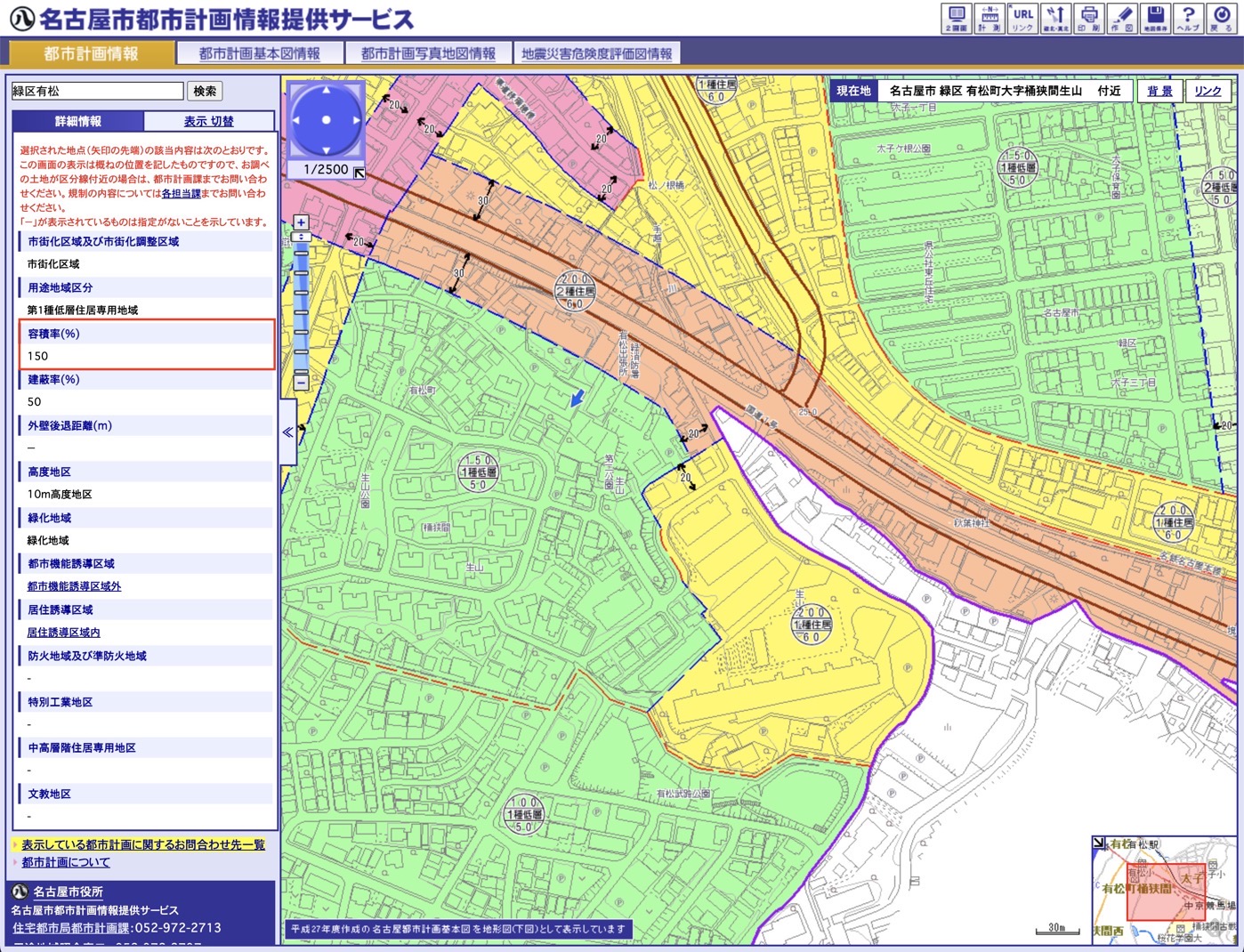

名古屋市の場合は、ネットで都市計画図から確認することができます。土地のある場所をクリックすると、土地の情報を確認できます。

そこに「市街化区域」とされていれば、「市街化調整区域」でないわけですから大丈夫です。

別の確認方法も紹介しておきましょう。

もし市街化区域内の土地なら、都市計画税が固定資産税と合わせてかかっています。市街化調整区域なら都市計画税はかかりません。

- 固定資産税 固定資産税の課税標準額×1.4%

- 都市計画税 固定資産税の課税標準額×0.3%

ということで。固定資産税の課税明細書を見ても、市街化区域か市街化調整区域かはわかります。

市街化調整区域の土地なら都市計画税はかかっていませんので、金額の表示がないはずです。

<チェック5>用途地域が工業専用地域ではない

はい、またややこしいのがでてきました。

都市計画法で用途地域というのが決められています。住宅を建てることができるかどうかも用途地域ごとに決められています。

「工業専用地域」なら家を建てることはできず、「地積規模の大きな宅地」としての減額評価はできません。

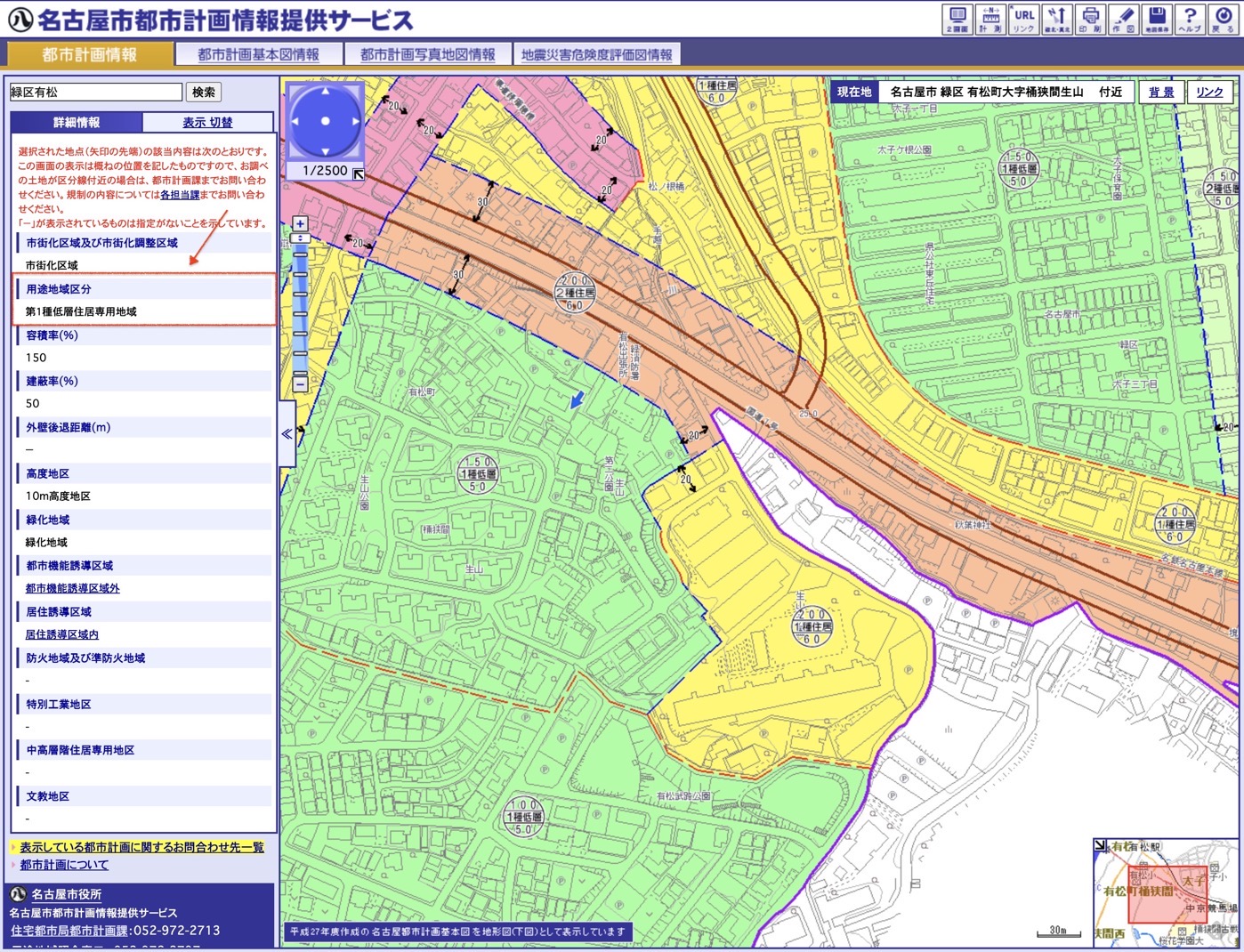

では、土地がどの用途地域にあるのか。こちらも都市計画図から確認できます。用途は色で区別されています。

「第1種低層住居専用地域」となっていますから、大丈夫だということです。

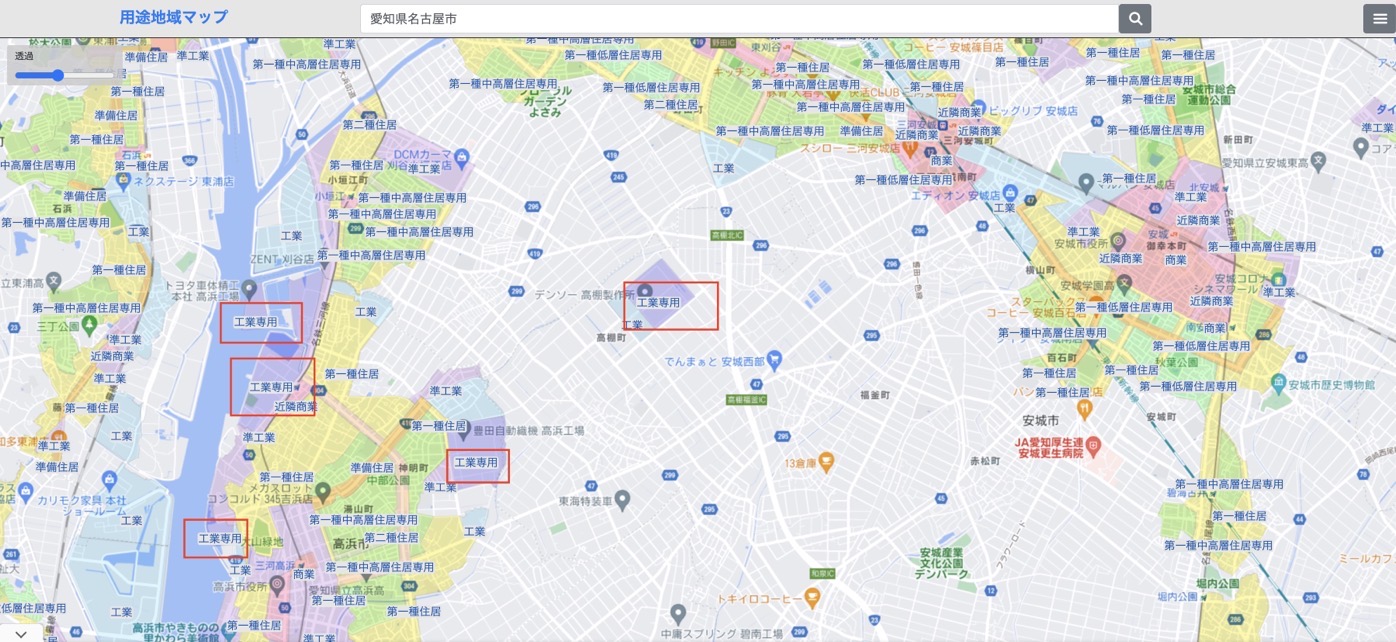

また、名古屋市以外の地域でもこういうのがあります。

その土地が何色になっているかを探してみて、赤い枠で囲ったところが工業専用地域になっていたら、「地積規模の大きな宅地」にはなりません。

このマップなら紫が工業地域。その中でも工業専用地域になっている場所は工場がたくさんある場所です。デンソーや豊田織機、湾岸沿いはさすがに家を建てないでしょうけど。

<チェック6>指定容積率が400%(東京都の特別区は300%)以上の地域にあるか

容積率というのは、どのくらいの高さまで建物を建てることができるかという割合です。

事例で考えてみましょう。

- 2階建ての一戸建てで、敷地面積が100㎡。

- 1階・2階の延べ床面積がそれぞれ40㎡で計80㎡

という場合、容積率は80%(床面積合計80㎡/敷地面積100㎡=80%)となります。

ここで容積率が400%ということは、

敷地面積が100㎡なら400%×100㎡=400㎡。

4階以上の高さになります。

で、条件はこうでした。

- 東京都の23区に所在する宅地は300%未満

- 上記以外の地域に所在する宅地は400%未満

容積率が400%(東京都23区では300%)以上の地域にある宅地は、マンション用の土地で利用されることが多く、戸建の住宅の土地として分譲されることはあまりないです。

そこで、マンションが立ちそうな土地は、減額の対象にしないということです。

ただ、注意したいのはマンションの1室であっても、土地全体ですべての条件をクリアするならば「地積規模の大きな宅地」の対象になります。

容積率も都市計画図から確認できます。

ここでは150%となっていますので、400%未満。容積率の条件はクリアしているということになります。

ちなみに地図上にも記号があり、容積率もわかるようにはなっています。

容積率には、前述の指定容積率以外に、前面道路の幅員から計算する基準容積率もありますが、それは考慮しません。さきほどお伝えした都市計画図の容積率をもとに判断します。

ここまですべてクリアすると、「地積規模の大きな宅地」の評価減を使えるということになります。

ここまで長かったですが、もうちょっと続きます。

地積規模の大きな宅地の計算方法(路線価の場合)

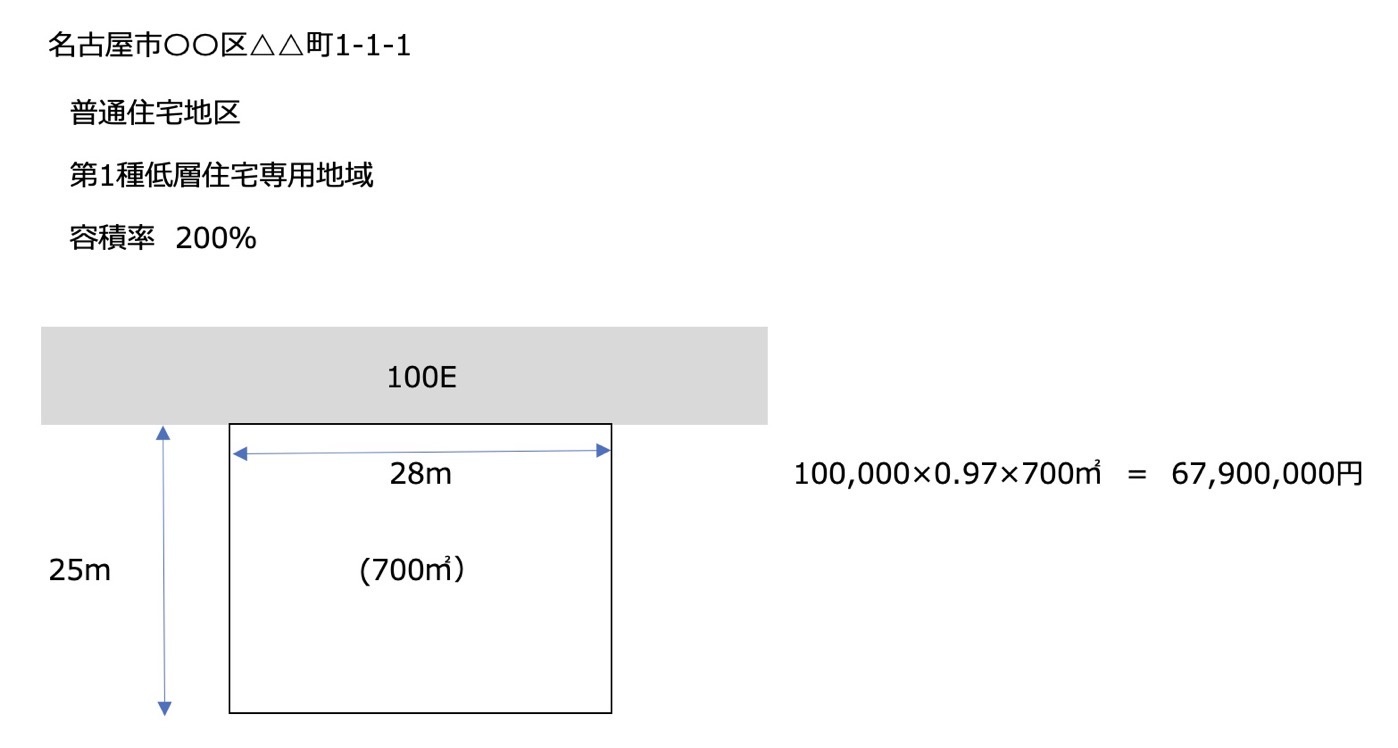

ひととおり条件を確認したところで「地積規模の大きな宅地」を計算してみましょう。

倍率地域の土地の場合の計算方法は別になります。ここでは考慮外。

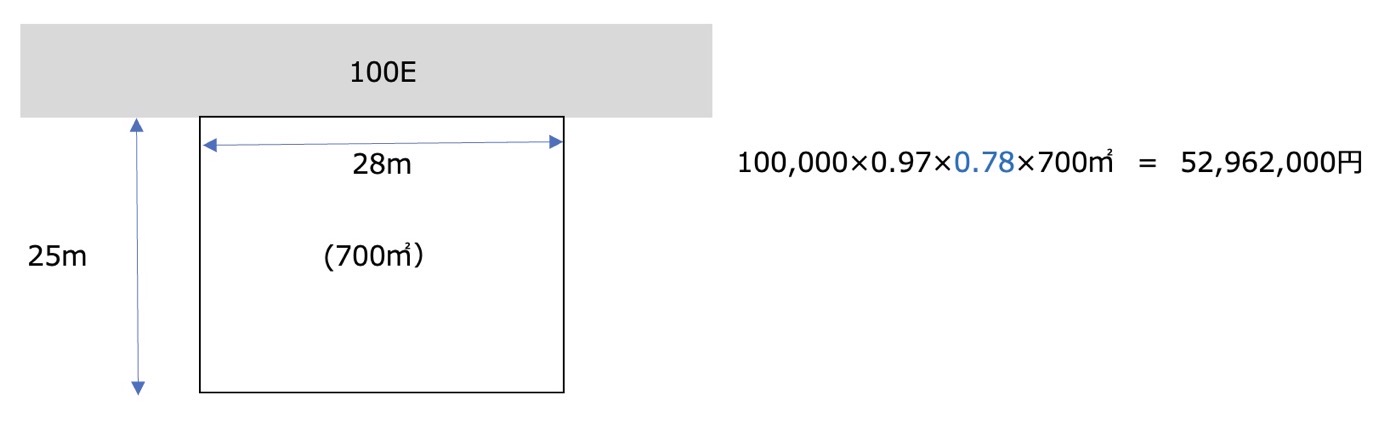

たとえば、このような土地があったとして。通常で評価すると6,790万円。

ただ、ここまでお伝えしてきたフローチャートをクリアしていますから「地積規模の大きな宅地」になります。

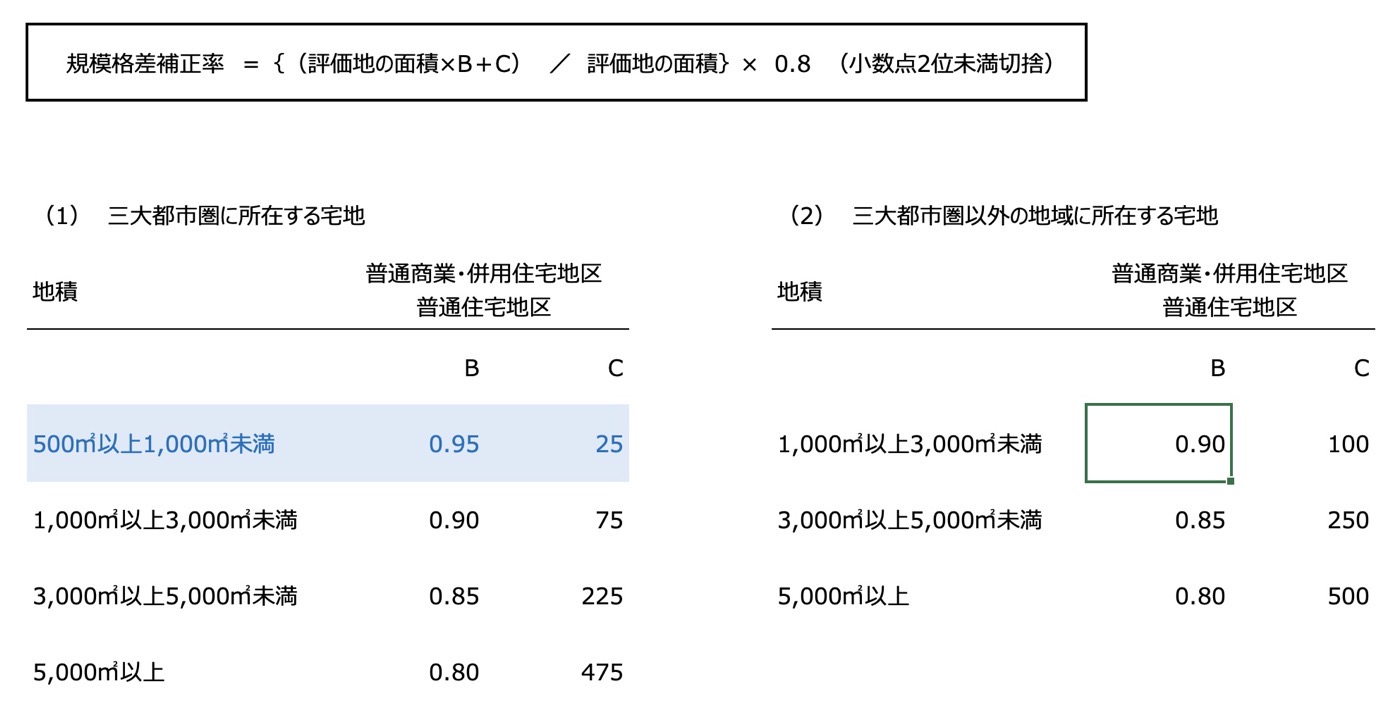

そのうえで計算してみるとどうなるか。通常の評価額に「規模格差補正率」をかけます。

三大都市圏にある土地で面積は700㎡。青い部分の数字(B→0.95・C→25)を使います。

規模格差補正率を計算すると {(700㎡×0.95+25)/700㎡}×0.8=0.78(少数点2位未満切捨)

2割ちょっとの減額ですが、面積が大きいので減額もそれなりです。見逃さないようにしたいものです。

「地積規模の大きな宅地」になる場合の注意点

それで、です。

ようやく今回言いたかったことにたどり着きました。

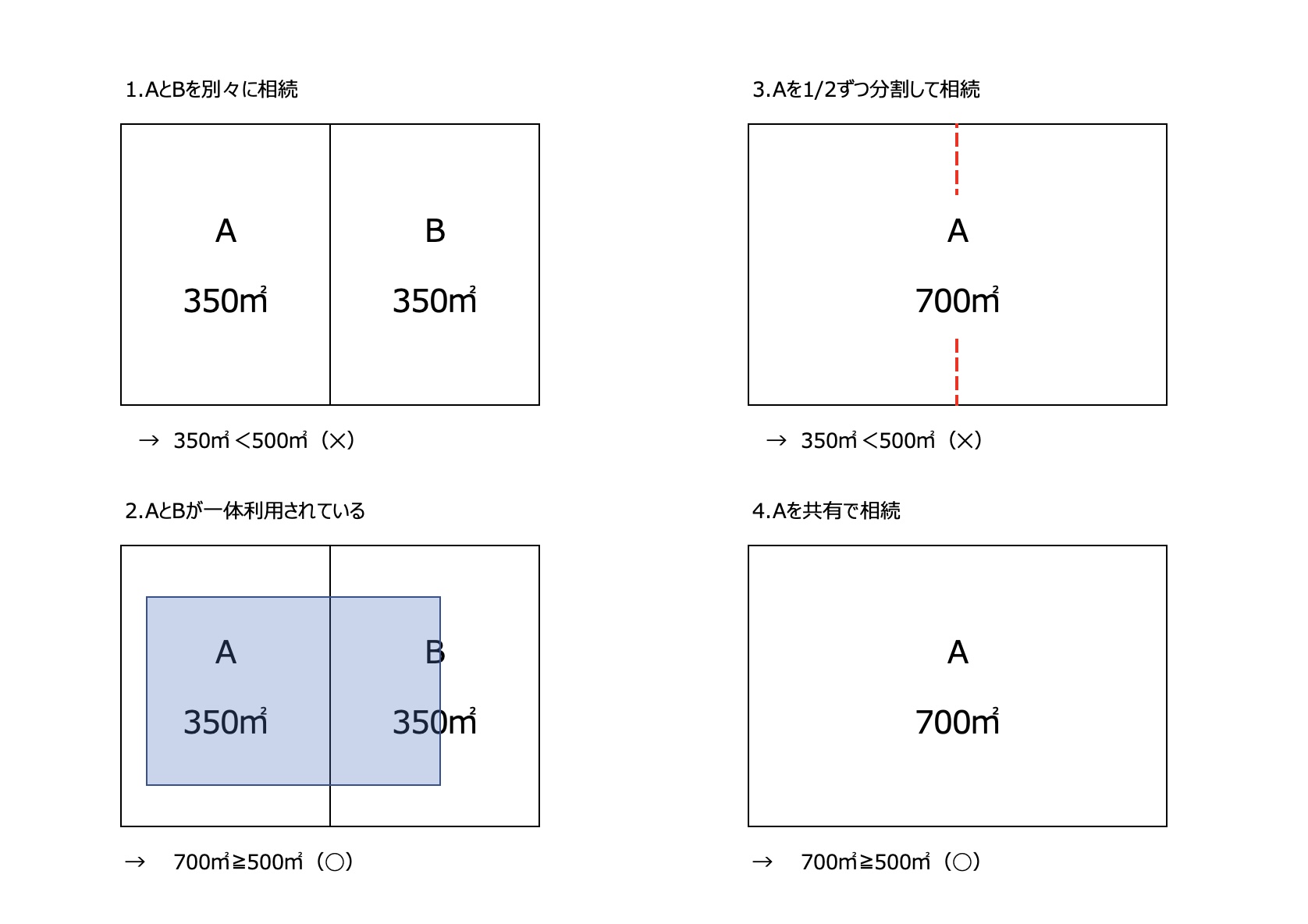

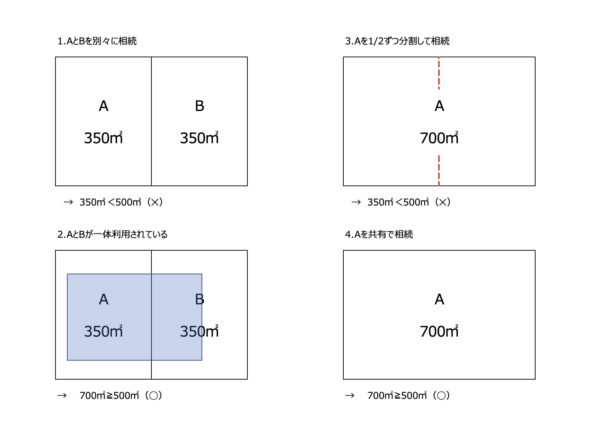

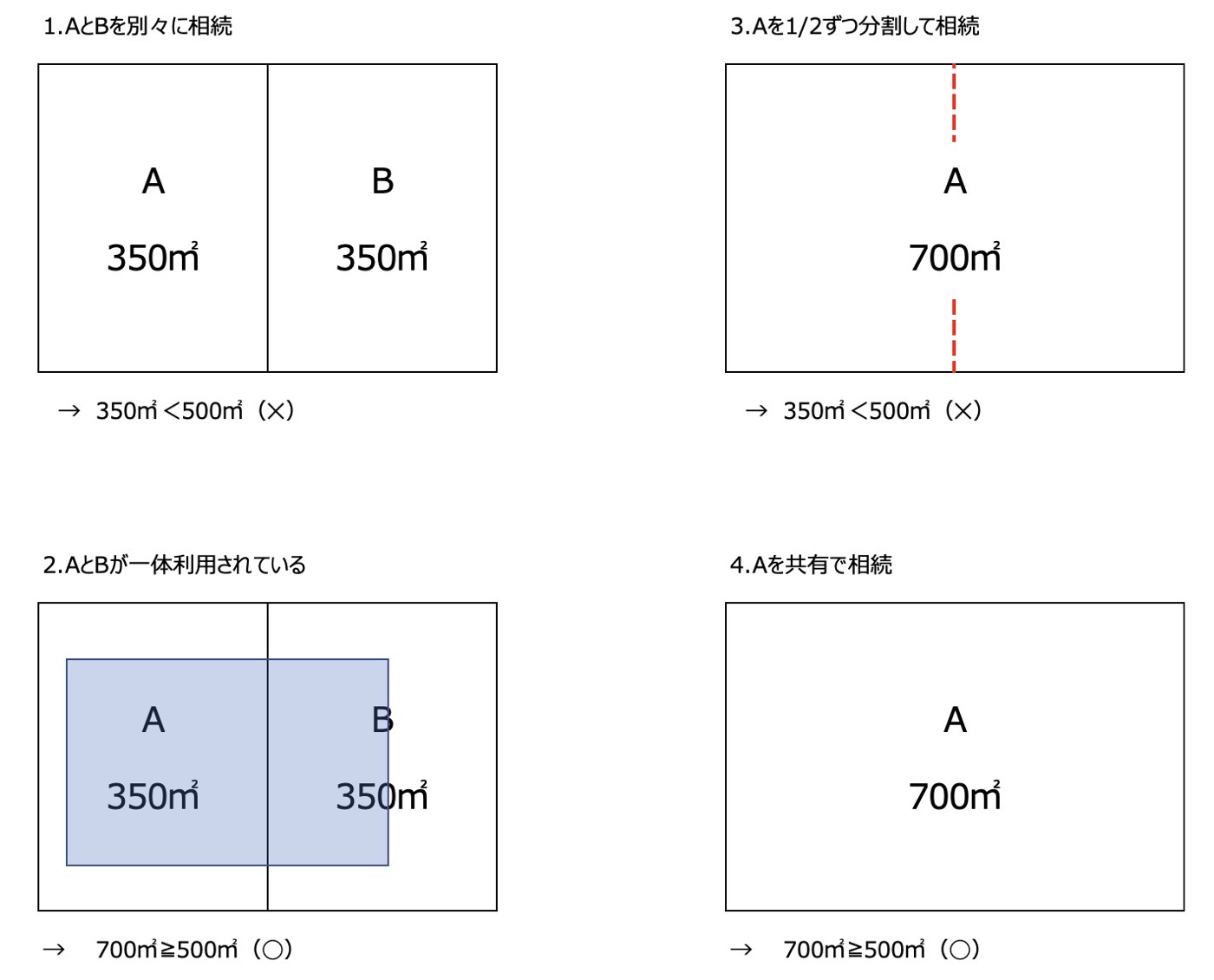

注意したいのは、利用方法や相続の方法によっては、「地積規模の大きな宅地」の面積条件をクリアできなくなってしまう可能性があるということ。

土地の評価単位は、所有者ごと、土地の利用者ごとです。もし相続人2人で分割して相続してしまうと、土地の面積が500㎡(1,000㎡)未満に。

「地積規模の大きな宅地」にはなりません。

なら1人で相続するか、不動産を共有すればいいかといえば、それもケースバイケースでしょう。

相続人があえて土地を分割して、それぞれ単独で所有したいという思いもあるかもしれません。

共有は売る前提であればともかく、将来に権利者が増えて動かしにくくなるので基本はおすすめしません。そこをどう考えるかです。

節税を優先すべきでもありませんが、それでも評価額の影響もそれなりで「払えるかどうか」にもつながります。

いずれにしても、このルールを知らずになんとなく分割してしまったというのは避けたいものです。

そのためには、生前のうちにどんな不動産があり、評価額がいくらになるかどのように分けるのがいいかを検討しておくことが大事になります。

ということで、今ある土地がいずれの相続で「地積規模の大きな宅地」に該当するかどうかを知っておきたいものです。

わからなければ税理士に判断してもらうのがおすすめです。

【編集後記】

昨日は動画を視聴し、その後にスポット相談。夕方に買い物などで外出でした。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

一期一会オリーブオイル