相続を考えるときには、目先の相続、目先の税金だけにとらわれないようにしたいものです。

相続で終わりではなく、その先があるからです。

相続税は亡くなった日時点で計算

もし相続があったら、亡くなった人がもっていた財産をどう分けるかを決める必要があります。

これは、相続税がかかるかどうかに関係なくやるべきことです。

そして、遺言書があれば遺言書をもとに分割を決める、もし遺言書がなければ話し合い(遺産分割協議)をするというのが通常です。

もし、相続税の申告が必要なら、10ヶ月という期間でどれを誰が引き継ぐかをまとめることになるわけですから、そうそうゆっくりもしていられません。

で、すべての財産や債務を亡くなった時点を基準に評価します。

そのため、相続があった日、相続税をいくら払うかという点だけに目が行きがちです。

ただ、このときに意識しておきたいのは、相続で終わりではなく、相続にはその先があるということです。

税金をとにかく減らすという考えの末に

相続税をなるべく安くしたいというのは誰もが思うことです。

ただ、目の前に見える相続税を払うことを必要以上に避けてもいいかどうか。いったん立ち止まってよく考えたいものです。

不動産の評価減で相続税節税?

不動産運用をして相続税を下げるという話があります。「アパートを買って相続対策」というような。

どういうことか、ざっくりお話しておきます。

もともとある土地に1億円のアパートを預金から買ったとすると、お金が建物という財産に変わります。

その建物、買った金額ではなく、固定資産税評価額で評価されます。

固定資産税評価額は、ざっくり購入金額の6割程度。さらに貸家で3割の評価減があり、結果として1億円のアパートは4,200万円ほどの評価になります。

1億円のお金が建物に変わり、4,200万円に、というのがこのからくりです。

さらに、アパートを建てたことで土地の評価も下がります。

ただ、考えておきたいのは、

- そもそもアパート運用が成り立つかどうか?(ローンで買う場合は特に)

- お金が建物に変わったことで、分割しにくくなるのではないか?

ということです。

目先の相続税に目が行き過ぎることで大きな代償を払うということもありえます。

相続のその先を考えておきたいものです。

配偶者の税額軽減で税額ゼロに

配偶者の税額軽減というのは、配偶者が相続した財産について、法定相続分と1.6億円のどちらか大きい金額までは相続税がかからないという配偶者ならではの特例です。

被相続人の妻の相続税がゼロになる特例 「配偶者に対する相続税額の軽減」とは? | GO for IT 〜 税理士 植村 豪 Official Blog

そもそもは、世代の近い配偶者の生活をまもるという趣旨の特例。

支払う相続税をなるべく減らしたいという考えから、「配偶者の特例を使えばいいでしょ?」というのはよく耳にする話です。

ただ、配偶者の税額軽減を限度まで使うのがほんとうにいい選択なのかどうか。

1次相続にある配偶者の税額軽減ですが、2次相続にはありません。2次相続で亡くなった人の配偶者はすでに1次相続によりいません。

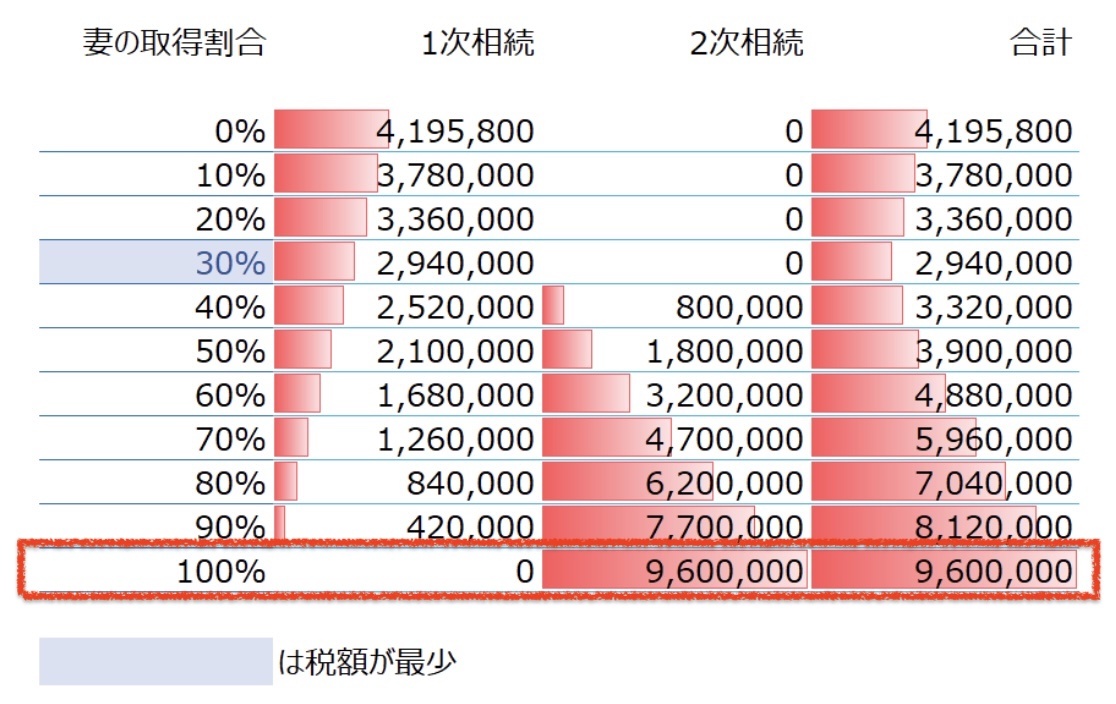

たとえば、法定相続人が3人、配偶者の財産が1,000万円あり、1次相続での相続財産が1億円。

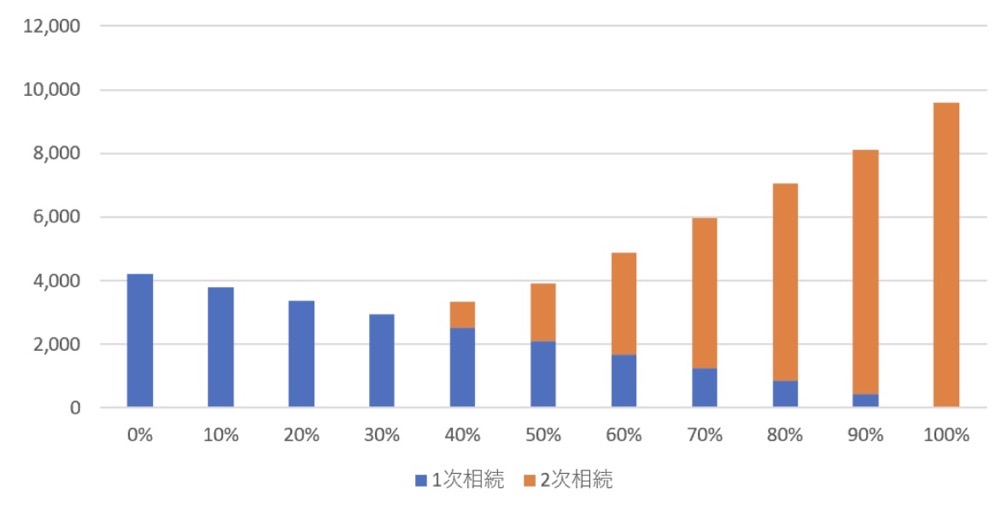

1次相続の相続財産のすべてを配偶者が相続すると、2次相続でかなりの税負担をすることになります。

「1次相続である程度相続税を払っておいたほうがよかった…」となっても遅いわけです。

そうならないように、1次相続だけでなく、その先の2次相続も見ておくべきです。

このグラフの黄色部分が2次相続での税金です。1番右を見ると1次相続での税負担がないけど、2次相続で大きな税金を払うことがわかります。

だからといって配偶者は1次相続で税負担が一番小さくなるように相続しないといけないという話でもなく、このようなイメージを共有した相続人間の同意というのが前提です。

1次相続にあって2次相続にない配偶者の税額軽減 「払えるか?」は先まで考えておく | GO for IT 〜 税理士 植村 豪 Official Blog

2次相続がざっくりでも見えているかどうかで、話し合いもかなり変わるのではないでしょうか。

相続の先の景色を見ておく

相続対策をするときには、「もめない」「払えるか?」「節税」の3つを考えておきたいものです。

目先の節税だけに走るといいことはありません。

相続税の場合には、他の相続人にも関係する話です。ときには税負担が多くなってももめないような道を探すことも必要でしょう。

まとまらないと、結果的に未分割のままで申告し、特例が使えないといったんは多くのお金を払う必要が出てきてしまいます。ほんとうにいいことありません。

相続の遺産分割協議がまとまらない場合、相続税の申告はどうなる? | 植村豪税理士事務所|オンライン(Zoom)対応

分割協議がまとまっていなくても、土地の分割が決まっていれば小規模宅地等の特例は使える。でも同意は必要。 | GO for IT 〜 税理士 植村 豪 Official Blog

それらを踏まえて、相続時点だけにとらわれず、相続のその先はどうなるか?相続の先の景色を見ておくのがおすすめです。

【編集後記】

昨日は資産税の仕事をやり、打ち合わせ、オンラインセミナーを受講でした。朝2時半頃に目が覚めてそこから眠れず、仕事をすることに。その影響もあり、21時前には寝ていました…。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

NTTコミュニケーションズ カードリーダー ACR39