贈与税は相続税の「補完税」と言われます。

昔、受験勉強をしていたTACがあった大名古屋ビルヂングです。今ではすっかり変わりました。

亡くなった時点の財産について相続税が課税され、相続人等に財産が移転するので、生前に財産を移してしまえば相続税は課税されないだろうとなるわけです。そこで生前に移された財産については代わりに贈与税を課税する。

これが「補完税」の所以(ゆえん)です。

さらに表面的に見ると税率も相続税に比べて贈与税は高いです。

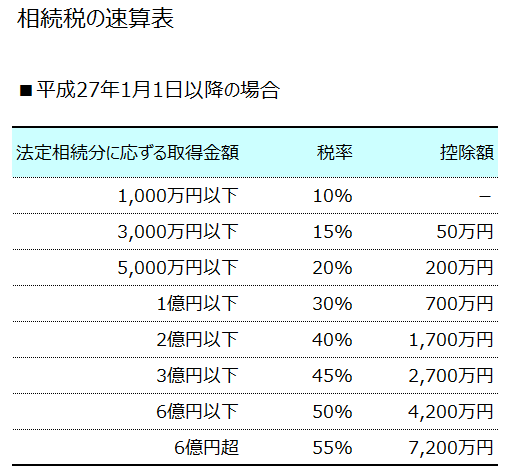

国税庁HP No.4155 相続税の税率より

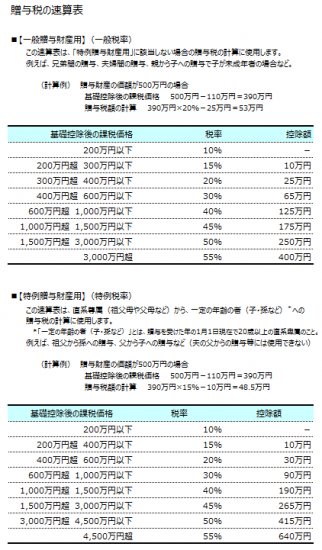

国税庁HP No.4448 贈与税の計算と税率(暦年課税)より

しかし、表面的な税率は高いかもしれませんが、考え方を変えると相続税の対策にはこの贈与が有効です。

贈与税の実効税率 < 相続税の実行税率 にする

相続税は財産が多ければ多いほど、税率が上がる積み上げ計算の仕組みになっています。

贈与した財産は相続開始前3年以内のものは相続税の計算対象に取り込まれることになります。

逆をいえば「相続開始前3年を超える贈与財産は相続税の計算対象に取り込まれない。」ということになります。つまり贈与税の課税だけで完結するということになります。

例えば相続税の実効税率が30%だとすれば、それよりも低い税率で贈与をしていくということが有効です。

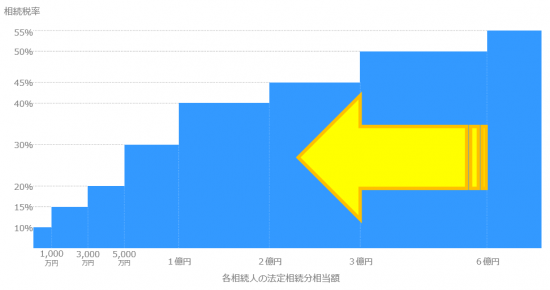

贈与をしていけば相続財産が減少していくため、表の矢印の方向で税負担が減っていきます。

あとよく勘違いされますが、この表の横軸は全体の財産額でなく、あくまで法定相続人1人あたりが取得した場合の財産額ということです。相続税の速算表も同じ基準です。この点はご注意下さい。

そうなるとまずやるべきことは相続税の試算ということになります。これをしないことには有利不利の判断基準がないことになります。

贈与税の負担をしてまで贈与をする理由

贈与(暦年課税を前提)をした場合、基礎控除額110万円を超える場合には、贈与を受けた人が贈与を受けた年の翌年2月1日~3月15日までの間に贈与税の申告と納税をすることが必要です。

「でも毎年、基礎控除額110万円以下の贈与であれば、税金はかからないんでしょ?」

よくおっしゃられます。税負担は出来るだけしたくない。もちろん私もそうです。

しかし、相続税の対策として贈与をする、贈与税を負担をすることには意味があるわけです。

それは「財産の移転のスピード」です。

「名古屋から東京に行く時に高速道路で行きますか?それとも下道で行きますか?」という話をしています。

もちろん皆さん、高速で行くわけです。下道は時間がかかりますから。考えたくもないですよね。(笑)

その時には高速代をキッチリ支払ってもらっているわけです。財産の移転を考えた場合に、この高速代に相当するのが「贈与税」とお話をしています。

例えば、5,000万円の現金を毎年2人の相続人に贈与していこうと思った場合、1人につき毎年500万円の贈与をすれば5年で移転が完了します。税負担も10年計で485万円とそれなりに必要です。(特例贈与の場合)

一方で同じ条件で1人につき毎年100万円の贈与をすれば、毎年基礎控除以下の贈与となり税金はかかりません。しかし、何年で贈与により移転できるでしょうか?25年です。

しかも相続開始3年以内の贈与財産は相続税の計算対象となるため、贈与がなかったものとして扱われるわけです。(あくまで税金計算上ですが…)贈与を毎年している途中で相続が発生することもあり得るわけです。

早く移転をさせたいのであれば、高速道路を使うことになります。

次に贈与を実行した場合、何もしなかった場合の具体例をみてみましょう。

具体例

被相続人 父 相続人 長男、次男の2人

相続財産 5億円(債務等は控除した後の金額とします。)

相続人2人と長男の子、次男の子の計4人に5年間で毎年500万円を贈与する。

- (1) 贈与をしないで相続開始となった場合の税負担額

- 5億円-※(3,000万円+600万円×2人=4,200万円)=4億5,800万円

- 4億5,800万円 ×1/2(=2億2,900万円)× 45%-2,700万円=7,605万円

- 7,605万円×2人=1億5,210万円

- (2) 贈与をして10年後に相続開始となった場合の税負担額

-

- ① 贈与税(全員特例税率とする)

- (500万円-110万円)×15%-10万円 = 48.5万円 48.5万円×4人×5年 = 970万円

- ② 贈与した後の相続税

- (5億円 - 500万円 × 4人 × 5年 = 1億円)- ※4,200万円 = 3億5,800万円

- 3億5,800万円 × 1/2(=1億7,900万円)× 40% - 1,700万円 = 5,460万円

- 5,460万円×2人= 1億920万円

- ③ 贈与税と相続税の合計

- ①+②=1億1,890万円

結果として(1)と(2)では3,320万円の税負担が変わるのです。このようなケースで見ても生前贈与の有効性は明らかです。

贈与は毎年1月1日~12月31日までの間で110万円の基礎控除額が認められています。10年間累計では基礎控除額の枠は1,100万円にもなります。(110万円×10年=1,100万円)

ということは贈与をするならこの110万円の基礎控除額を有効に使うためにもできるだけ早く始めるべきでしょう。

【編集後記】

昨日は午前中、お客様訪問。午後は事務所で通常業務をし、夜は名古屋駅で税理士仲間と飲み会で情報交換をさせてもらいました。信頼できる仲間の存在はありがたいです。