相続人がひとりの場合、もめないというメリットはあるでしょう。

ただ、注意したいこともあります。

相続対策の「もめない」がない

親からの相続を考えたとき、子どもがひとりの場合には相続人は

・母(父)と子

・子

というどちらかになります。(異母兄弟がいないとして)

今回とりあげたいのは、相続人が子どもひとりの場合、通常イメージするような相続ともちょっと違うところがあります。

相続対策が「もめない」「払えるか?」「相続税の節税」の3つだとすると、相続人がひとりの場合はもめようがなく、遺産分割協議書もつくる必要がありません。

相続手続きも相続人2人以上の場合よりもシンプルに進められます。

「もめない」対策が通常の相続に比べると考えなくていいのは、ひとりっ子の相続の特徴でしょう。

ちなみに。ひとりっ子の場合でも、相続人以外の方に財産を引き継いでほしい場合には、遺言書をつくる必要があります。

もめない代わりに相続税が多額になる

もめないわけですから、「対策は不要なの?」と思われるかもしれません。

ただ、そうでもありません。

残りの2つがあるのです。

特に「払えるか?」という対策。

通常、この「払えるか?」は相続人同士での「払えるか?」という意味合いもあるのですが、相続人が複数人いないとなると、分ける財産が相続人同士でバランスしないことでの代償金を払うなどの対策を考えなくてもいいわけです。

ところが、相続税を払う対策は必要になります。

なぜなら、相続税はかかりやすいからです。

基礎控除は3000万円+600万円×法定相続人の数。

ひとりっ子の場合には、3,600万円です。

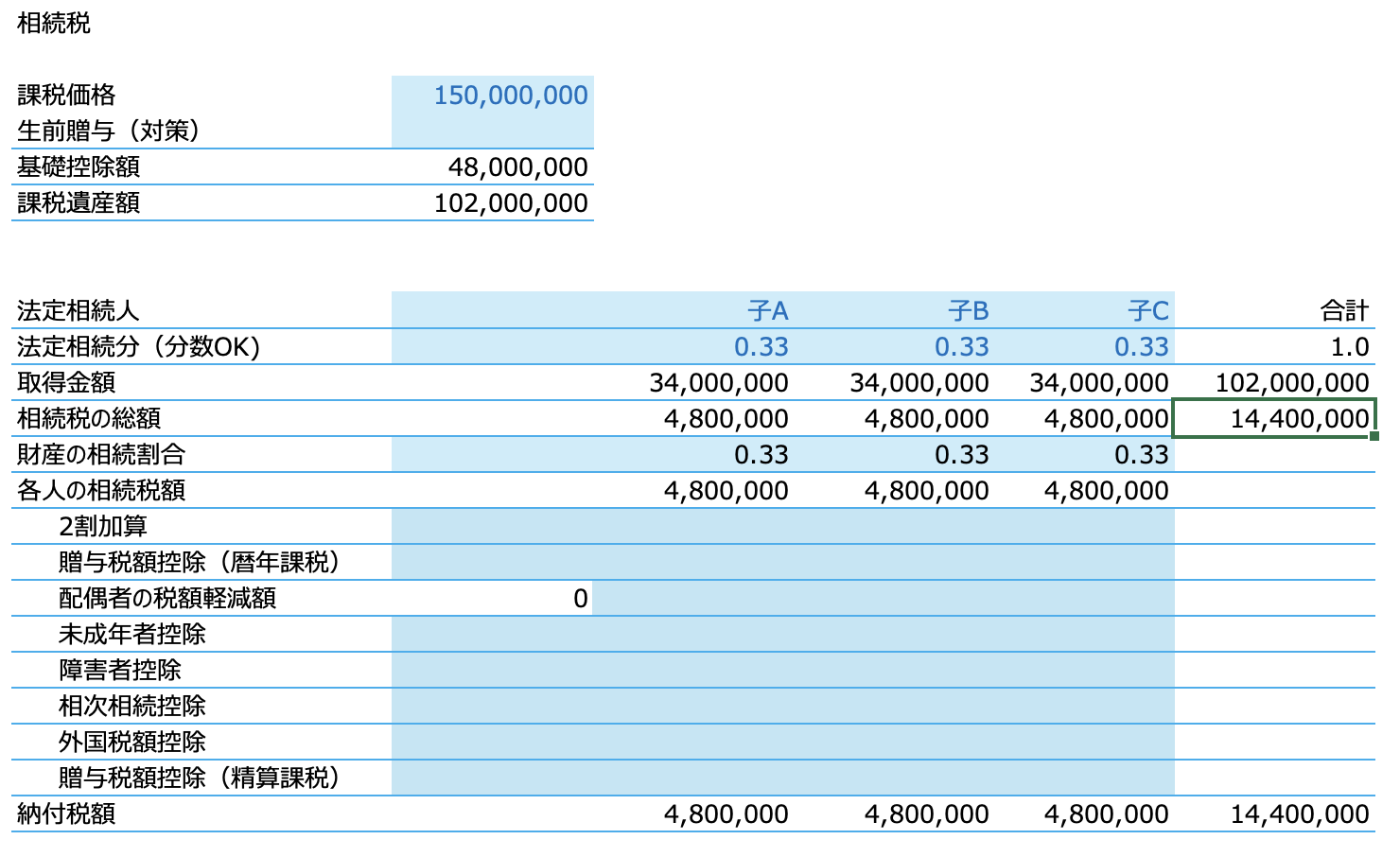

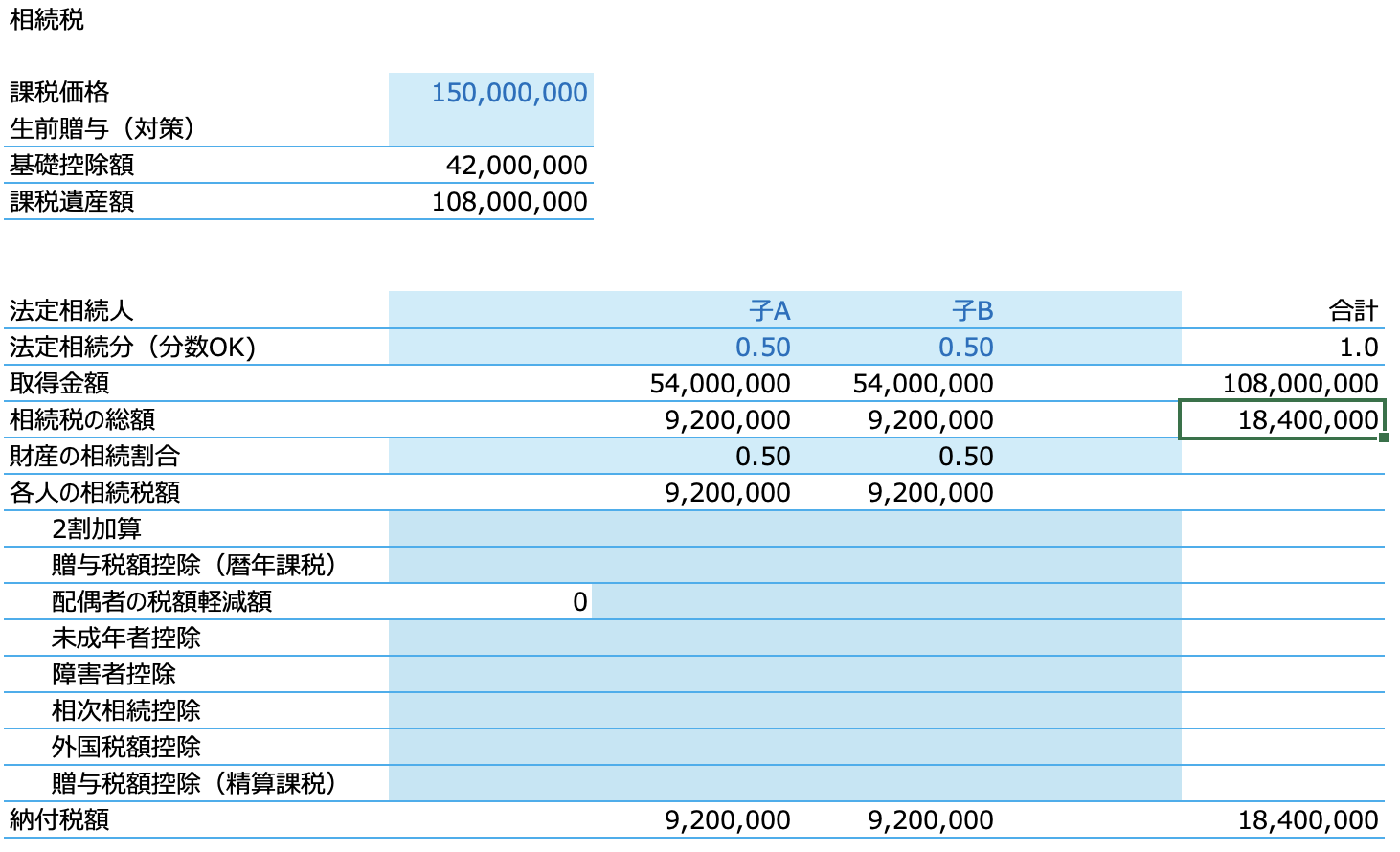

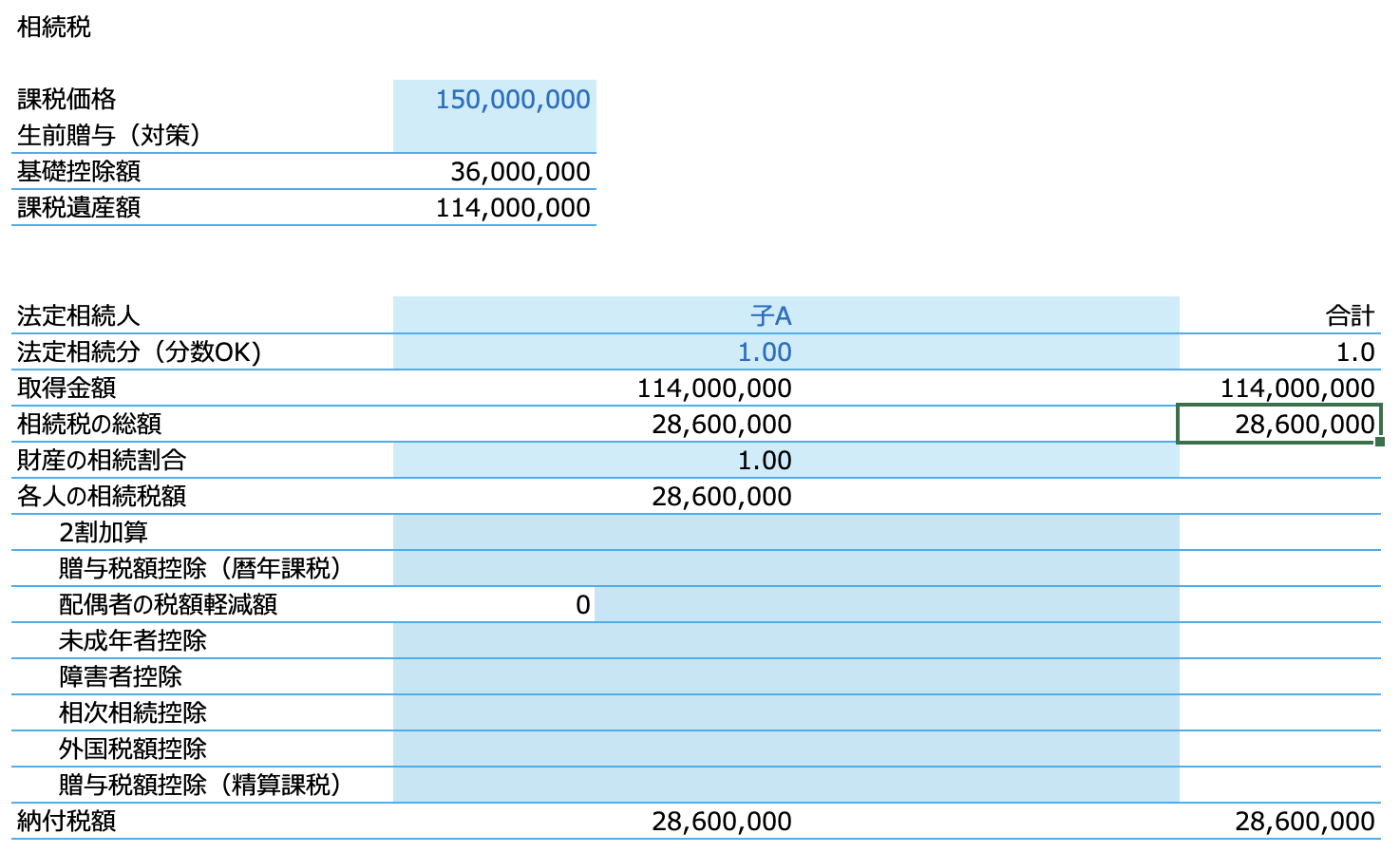

たとえば、財産が1.5億円の場合、

相続人が3人だと相続税は1,440万円。

相続人が2人だと、相続税は1,840万円。

ひとりっ子の場合は…というと、2,860万円にもなります。

同じ1.5億円の財産でも、相続人が減るほど相続税が増えていくわけです。

(この理由を説明すると難易度が高くなるので、まぁそういうものかと思っていただければ。)

つまり、ひとりっ子の場合、財産をわける必要がなく、もめることがないのですが、反面、基礎控除は減って相続税は増える傾向にあるということです。

そうなると、「払えるか?」の対策は必要ですし、お金で払えるために相続税の節税は生前から考えたほうがいい、ということになります。

相続税を減らすために考えておきたいこと

お伝えしたように、ひとりっ子の相続の場合には、相続税が高額になる傾向にあります。

何も考えずに相続を迎えるよりは、生前から相続の対策は考えておくことが欠かせません。

不動産を持っている場合には、「小規模宅地等の特例」を利用できるかどうかは、確認しておきましょう。

自宅の土地なら、条件をクリアできれば、評価額が2割になります。

また、アパートや駐車場など貸付けている土地があれば、200㎡まで限度に評価額が50%になります。

あとは、生前贈与、住宅資金の贈与の非課税の特例など。

相続人がひとりっ子の場合には、相続税の税率が高くなっています。

相続財産が1.5億円なら、ひとりっ子の相続税の税率は40%。

それよりも低い税率になるように贈与して生前に財産を渡すことで、相続税のかかる財産を減らせますし、相続税も減らせます。

相続税は財産の積み上げが多いほど税率が高くなります。

生前贈与は500万円を贈与しても、払う贈与は48.5万円(親子の場合)で負担割合は10%程度です。

相続日から7年以内の贈与に該当するものは持ち戻しの対象になりますが、そうでなければ贈与税を払えば済みます。

_________

ひとりっ子だから、もめないのは確かなのですが、注意点もあるということも知っておいていただければ。

仮に母と子2人が相続人だとした場合は、2次相続にも注意する必要があります。

【編集後記】

昨日はオフ。朝から家族で掛川にドライブ。

森林果樹公園というところでランチを。

その後、お茶のお店でかき氷を。

これがヒットでした。

また行きたいけど、今年はさすがに。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

掛川森林果樹公園アトリエ

日本茶きみくら 本店