フリーランス(個人事業主)が支払う税金は所得税と住民税、それに消費税。

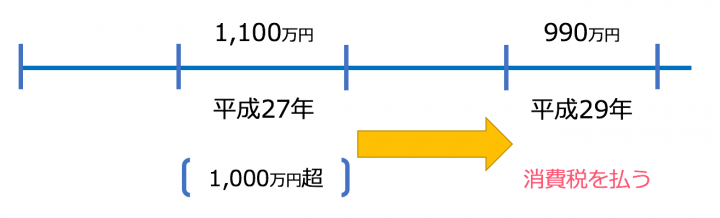

売上が1,000万円超えても、実際に消費税を払うのはもう少し先のことだが・・・。

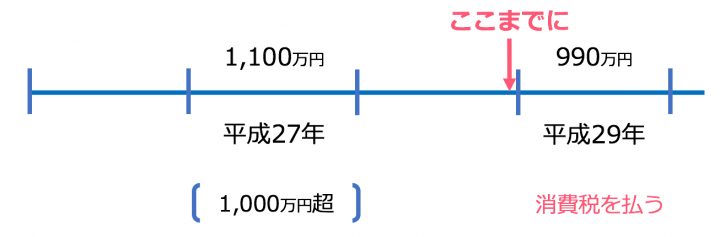

この消費税の支払うことになるのは、売上が1,000万円を超えた年の翌々年から。

ひとつ支払う税金が増えるわけです。

消費税はいつから払うの?

フリーランスが仕事をすれば、お金をもらうのに請求書を出して、入金して頂くという流れ。(前受けがベストだけど)

売上が108,000円なら8%の8,000円が消費税です。

請求は消費税を支払ってなくてもしているはずです。

ただ、事業が軌道に乗って来ると消費税を支払うときがやって来ます。

消費税、いつから支払うのでしょうか。

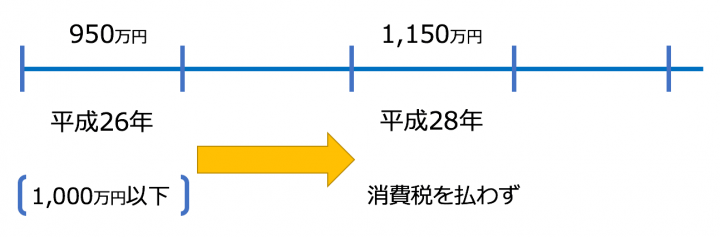

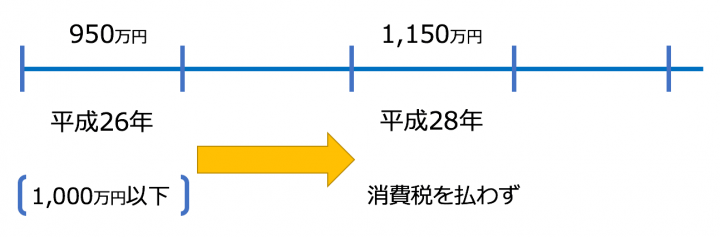

消費税を払うことになるのは、売上が1,000万円超えた年の翌々年。

平成26年の売上は950万円、1,000万円以下なので、平成28年は消費税を支払う必要がありません。

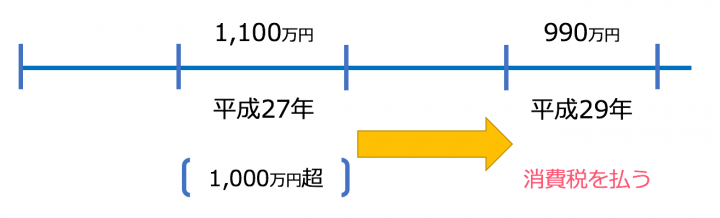

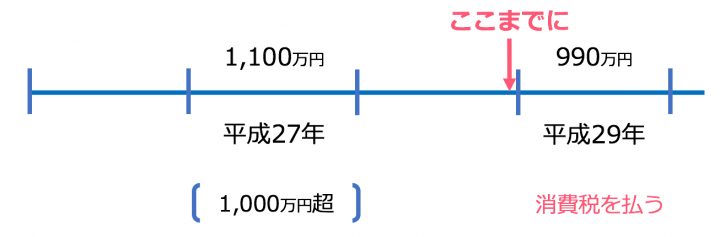

同じように考えると、平成27年の売上は1,100万円。1,000万円を超えたので、翌々年の平成29年は消費税を支払う必要があります。

その年の売上は990万円だよと言いたいところですが、残念なことにそれは関係ないのです。

あくまで2年前の売上で判断をすることになります。

ちなみに平成29年の売上は990万円で再び1,000万円以下に。そうすると翌々年の平成31年はまた消費税を払う必要がない年になります。

売上が毎年、1,000万円超えしていれば、超えた年の翌々年を皮切りに毎年支払うことになるのですが、1,000万円前後の売上という場合には、こういったこともあるわけです。

あと細かくなるので、あまり詳細書きませんが、1/1〜6/30までの半年間(特定期間)で、給料総額か売上のどちらか低い方が1,000万円を超えると翌々年ではなく、翌年から消費税を支払うことになります。参考までに。

1,000万円超えるならやっておくべきこと

売上が1,000万円超えたら、2年後から消費税を支払うことになるわけですが、まだちょっと時間があります。

ただ、黙って2年後を待つのではなく、次のようなことを考えておきましょう。

「消費税課税課税事業者届出書」を出しておく

消費税を翌々年から支払うことが決まったら、「消費税課税事業者届出書」を出しておきましょう。

「売上が1,000万円を超えたよ。だから2年後は消費税を払う人になるよ。」と手を挙げるイメージです。

2年後から「消費税を払うんだ。」と意識するためにもキッチリ出しておきましょう。

参考までに売上が1,000万円以下になったら、「消費税の納税義務者でなくなった旨の届出書」を出すことになります。

こちらは、先程とは逆に「売上が1,000万円以下になったから、翌々年は消費税を払う人じゃないからね。」というもの。

ちなみにこれ、提出していないと税務署から、「出してね。」とお手紙と届出書の用紙が届きます。

どっちにする? 簡易課税?原則課税?

消費税の計算方法には、通常の「原則課税」のほかに「簡易課税」というものがあります。

「簡易課税」で計算すると、原則課税の納税額よりも税額が安くなることがあります。

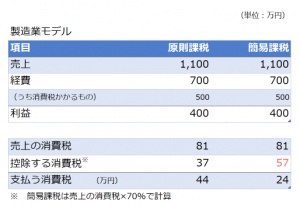

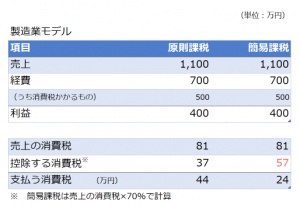

ここでざっくり一例を。

この例の場合であれば、「原則課税」と「簡易課税」で支払う税金は20万円変わってきます。

「簡易課税」の場合、売上の消費税×○%で簡便的に計算するのですが、この○%(みなし仕入率)が業種によって違います。

| 業種 | みなし仕入率 |

| 卸売業 | 90% |

| 小売業 | 80% |

| 製造業 | 70% |

| 飲食業 | 60% |

| サービス業 | 50% |

| 不動産業 | 40% |

ちなみに。この「簡易課税」により消費税を計算するには、

- 2年前の売上が5,000円以下

- 「消費税簡易課税制度選択届出書」を提出している

といった2つの条件をクリアしていることが必要で、「消費税簡易課税制度選択届出書」は消費税を支払うことになる年の1/1よりも前に税務署に提出することが必要です。

消費税の支払う年が終わってから、「原則課税」にするか「簡易課税」にするか選べればどんなにいいことか。

これを消費税を支払う年が始まる前に決めて、届出書を出さないといけないのが、この消費税の面倒なところ。

ということで。消費税を支払うことになるまでの2年間で、「原則課税」か「簡易課税」かどちらがいいかを検討しておきましょう。

(簡易課税が有利になることも多いです。)

税理士にシミュレーションしてもらうのも1つです。

法人成りという手もあるけど

1,000万円超えるなら法人成り(法人化)するという手もあります。

資本金1,000万円未満で法人にすると、個人時代の前々年は関係なく、さらに2年間消費税を払うことがなくなります。

ただ、法人化すると、社会保険は強制加入、赤字でも法人住民税の均等割の負担が最低7万円という負担もあります。

トータル的に考えてみましょう。

隠すのは論外 いいこと何一つない

売上が1,000万円を超えそうになると、「やばっ!1,000万円超えちゃう。消費税が・・・」と冷や汗をかくかもしれません。

その結果、「この売上を抜いちゃえば1,000万円超えないからさ。大丈夫だろ。」という心理が働き、結果、隠してしまう・・・。

意図的になんとか1,000万円以下にしといて、「ふ〜、これでよし。」と。

これは絶対にやめとくべきでしょう!

大抵はこのまま終わりません。

税務調査です。「このギリギリの売上は要チェックや」と疑い、調べに来ます。

そんなことがわからない税務署でもないでしょう。

その結果、隠したり、抜いていたことがバレると、「悪質だ!」として支払っていなかった消費税だけでなく、重加算税という超絶に重い罰金、さらに延滞税という利息も払うことに・・・。

高すぎるツケを払うことになります。

そうならないように1,000万円超えるなら超えるで、堂々と申告しておきましょう。

キチンと回収して、利益を出していれば、お金も増えていくはずですし。

何よりも消費税を払うということは、仕事も順調ということです。

【編集後記】

昨日は1日オフ。長男(2)のストライダーの練習を一緒にやるも「おまたが痛い」といって10分でやめ。長女(8)の自転車を羨ましそうに追いかけていました。この長男(8)が最近、Macを触りたがります。ディスプレイを見ながら、トラックパッドを3本指で操ります。いつの間に・・・。(汗)