キャッシュ・フロー計算書は、上場企業では作成が「義務」となっていますが、中小企業では、その作成は「任意」となっています。

まずは「キャッシュ・フロー計算書とは何か?」ということに触れておきます。

簡単に言えば「会社の資金は何によって増えたのか?あるいは減ったのか?」を表すもので、貸借対照表や損益計算書を眺めていても、増減の理由までは実際わかりません。

キャッシュ・フロー計算書の項目は大きく分けて以下の3つです。

営業キャッシュ・フロー(本業による資金増減)

投資キャッシュ・フロー(投資活動による資金増減)

財務キャッシュ・フロー(借入金の調達・返済などの財務活動による資金増減)

あと「フリーキャッシュ・フロー」(営業キャッシュ・フロー から 投資キャッシュ・フローを引いたもの)もキャッシュ・フロー計算書上の経常利益のような位置づけで見ることもあります。

キャッシュ・フロー計算書は中小企業こそ作成すべき

中小企業では作成は「義務」ではありません。でも実際は、中小企業こそ作成してもらいたい資料です。その理由を「ざっくり」とまとめてみたいと思います。

現在の資金のバランスを把握できる

「黒字倒産」という言葉を聞いたことがあるかと思います。決算書上は黒字でも「資金」があるとは限らず、「資金」が無くなってしまったら事業を継続することができなくなります。

逆に決算書上では赤字でも「資金」さえあれば、事業を継続することはできます。ただ、赤字では年々「資金」が減っていくことになるので、どこかで改善策を打たなければなりません。

資金のバランスを見て、例えば「前受金」で早期に資金をもらえるビジネスモデルに変えたり、買掛金の決済のタイミングの見直しや、あとは銀行交渉や借換えなどを検討することになります。

なぜ資金がなぜ増えたのか、または減ったのかを知ることが大事です。

借入をして増えたお金は本当に増えたお金とは言えません。利息と一緒に最終的には全額返済しないといけません。

例えば下記(図1)の状態です。営業キャッシュ・フローがマイナスなのに、投資もしていて、自分の資金がないので、銀行から資金調達するしかありません。こういう場合は融資条件も厳しくなります。

(図1)

営業キャッシュ・フロー ▲100

投資キャッシュ・フロー ▲300

財務キャッシュ・フロー 600

差引増減 200

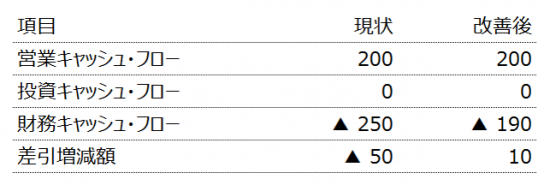

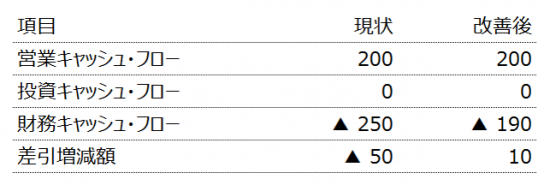

また、下記(図2)のような状態も考えられます。営業キャッシュ・フローより財務キャッシュ・フローによる返済が多いパターンです。

この場合には手元のお金がどんどん減っていってしまうので、営業キャッシュ・フローをもっと増やすための策を考えたり、財務キャッシュ・フローで借入金の返済条件なども見直す必要があるでしょう。あと投資にお金を使っていませんが、これも気になりますね。

(図2)

営業キャッシュ・フロー 200

投資キャッシュ・フロー 100

財務キャッシュ・フロー ▲250

差引増減 ▲150

一般的な理想形は(図3)の状態でしょう。営業でガンガン稼いで、そのお金を投資に使いながら、さらに借入金も返済していて、なおかつお金が増えている状態。これは(図1)と対照的にお金が増えていると言えるでしょう。これを継続することができれば、年々お金が増えていき事業も安定することになります。できるだけこの状態に近づけましょう。

(図3)

営業キャッシュ・フロー 1,000

投資キャッシュ・フロー ▲600

財務キャッシュ・フロー ▲250

差引増減 150

貸借対照表や損益計算書からでは見えない改善点を見つけることができる。

例えば先程の(図2)を見ると、財務での返済は「-250」となっていて、結果としてお金が「-50」と減少しています。この財務キャッシュ・フローでの返済を見直し、「-250」を「-190」とした場合には、お金の増減は「10」となり、増えることになります。

(図2)

この状態を毎月、毎年作っていけば、投資をしたり、繰り上げ返済をすることも選択肢として出てきます。

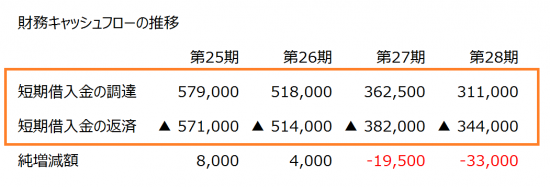

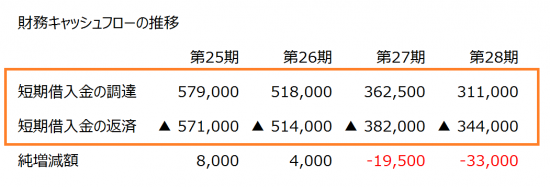

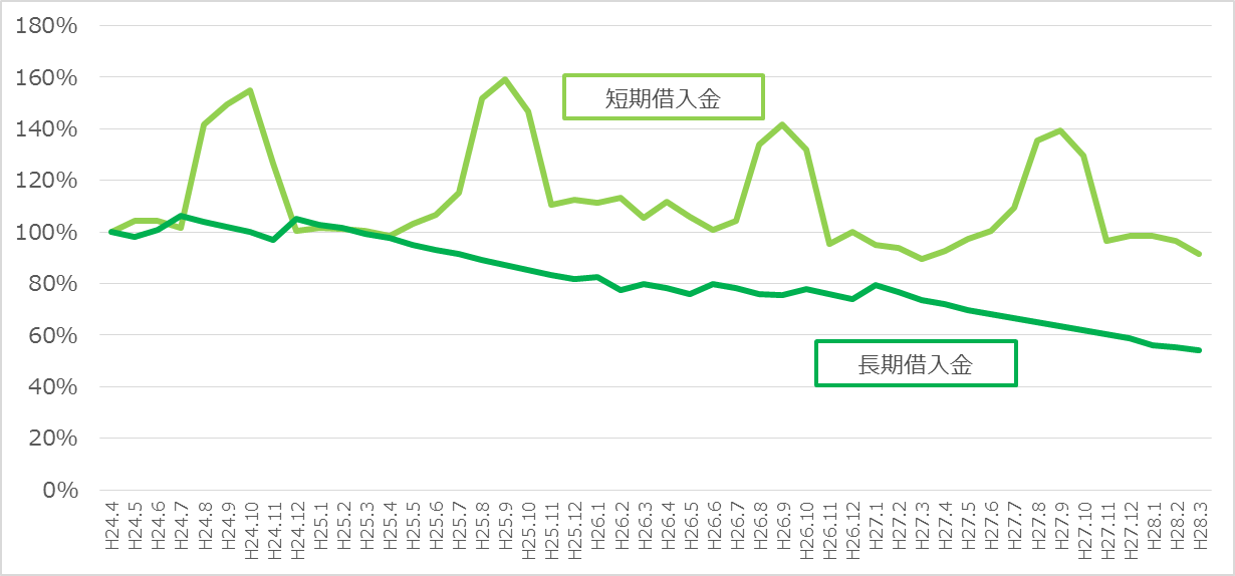

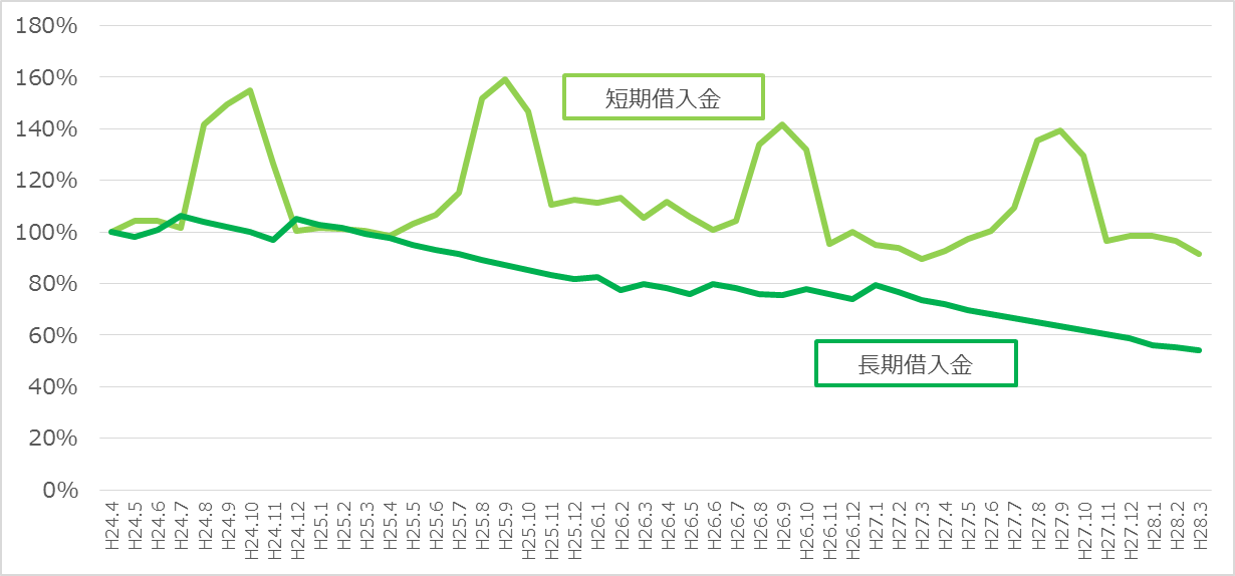

また自転車操業をしている会社が、短期借入金の「借りて」と「返して」を繰り返していると、下記の図ののように短期借入金の調達額と短期借入金の返済額が両膨らみで大きくなります。

「自転車の前輪と後輪」のようなイメージでしょうか。

(財務キャッシュ・フローの年度別推移)

財務改善を進めていくと、この「調達」と「返済」という「自転車の前輪と後輪」がだんだん小さくなったりします。

数期前までは短期借入金を調達しないとやっていけなかったのが、年々「自転車の前輪と後輪」が縮小化して、ついには前期から実質的に返済をすることができています。

こちらからは長期借入金は毎月の返済で減っているけど、短期借入金は減っていないということがわかります。

こういった改善点は貸借対照表や損益計算書から読み取ることは難しいです。

さらにキャッシュフロー計算書では、会社が粉飾決算で貸借対照表や損益計算書をごまかしても、現金の動きそのものなのでごまかしが効かないということも付け加えておきます。

中小企業が自社の財務基盤を強くすることを目指し、改善を実施し、その効果を検証するには、貸借対照表や損益計算書だけでなく、キャッシュ・フロー計算書も毎月の月次決算の段階から把握しておくべきでしょう。

【編集後記】

昨日は東京へ久しぶりに行ってきました。(日帰りです・・・。)

研修の参加が目的でしたが、いろいろな方とお会いすることができ刺激的でした。

地元にいては得ることができなかった学びを土産に帰宅したのは23時半でしたが、

いい「自己投資」になりました。