相続の実務をやるなら、不動産の知識も知っておくと役立つこと多いです。

私はファイナンシャル・プランナーで不動産のことを勉強しました。

不動産の知識も相続には必要

相続税の申告をしていて思うのは、不動産の知識も少なからず必要だということ。

例えば、土地の評価をする場合に、容積率の異なる宅地があったり、接道義務のこと、セットバックなど不動産のことを知らない人にとっては、「?」という内容です。

ただ、相続税申告をやるのであれば、こういった用語の意味は知っておく必要があります。

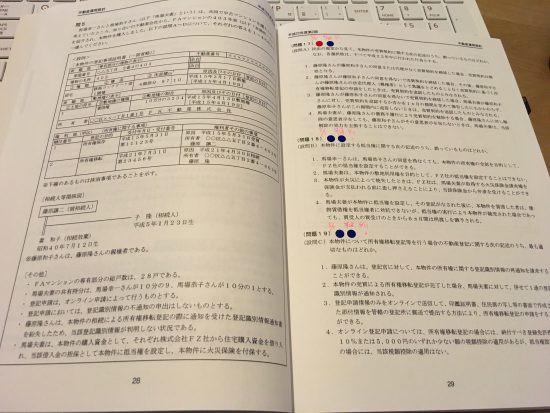

不動産登記簿を見ることも実務では頻繁にあります。

実務の中で覚えていくこともできますが、「どうしてこうなっているのか?」という根拠、理由を知っておくことは大事なことだと考えています。

私の場合、そういった知識をファイナンシャルプランナーを勉強することで得ました。

宅建の資格ではそれ以上に細かく勉強できるのでしょうが、ファイナンシャルプランナーの資格を取得したかったので。

ファイナンシャルプランナー(FP)というのは、相談者の目標を達成するために家族の状況や収入や支出の内容、資産負債や保険などのデータを集めて分析をしたり、長期的な視点でプランニングやアドバイスをするという資格です。

勉強をするなら、目標があったほうがしやすいものです。

一見、ハードルが高そうですが、マークシートで合格率もCFP®でも30%以上です。

CFP®はFPの最上位資格で難しそうなイメージがありますが、6科目独立していて、1科目ずつ合格していけばいいので、勉強はしやすいです。

CFP®の不動産運用設計まで学んでみる

税理士試験を終えた後、あるいは興味をもってファイナンシャルプランナーを勉強するなら、CFP®まで受験してみることはおすすめです。

私もCFP®を受験して、相続税申告の仕事を補完できる知識を学べたと感じています。

容積率、建ぺい率、セットバック、囲繞地(いにょうち)通行権。

FPの勉強をしていなかったら、よくわかってなかったでしょう。

ちなみにCFP®というのは、日本FP協会の認定資格です。

同様の資格で、一般社団法人金融財政事情研究会(きんざい)の1級ファイナンシャル・プランニング技能士があります。

相続税の申告には、相続税の計算や法律の知識はもちろん、不動産評価をするにあたって、不動産の知識もないと適正な土地評価ができません。

民法での相続の知識も必要となります。

税理士試験の知識だけでは、相続実務の対応をするのは大変です。

不動産についてこの点をカバーしてくれるものの1つが、このFPの不動産運用設計です。

これ以外にも税理士試験では勉強しない固定資産税や登録免許税、不動産取得税、時価算定、不動産の有効活用などもざっくり学べるのでおすすめです。

過去問を何度も解くスタイルが効率がいい

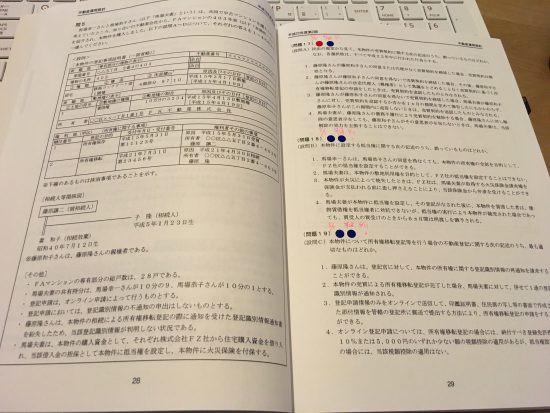

CFPの勉強には過去問を解いて、間違えたところはテキストを見て、繰り返し解くといったやり方がおすすめです。

テキストの内容もある程度理解する必要がありますが、問題を解きながら覚えていくといったやり方が効率がいいです。

私は過去問を年2回の試験で2年分で4冊を繰り返し解きました。

計算問題についても、中には税理士試験レベルの問題もありますが、完全に捨てる問題でしょう。

3年分の試験問題は公表されているので、興味ある方は見ていただければ。

問題を見るだけでも、今のトレンドがわかったりして興味深いです。

CFP®を受験するには、2級に相当するAFPに合格する必要がありますが、CFP®に比べれば難易度は高くありません。

税理士試験で出ないような論点もあり、相続について幅広く学んでみたい人にはおすすめです。

【編集後記】

昨日は1日オフ。夕方から実家で妹家族とみんなで集まってバーベキューをしました。こどもたちも大喜びで楽しめました。^_^