意外と知られていないのかなと思います。

教育費や結婚資金の贈与を受けた場合の話です。信託等を活用した非課税特例以外に、以前からそもそも贈与税の非課税規定があります。

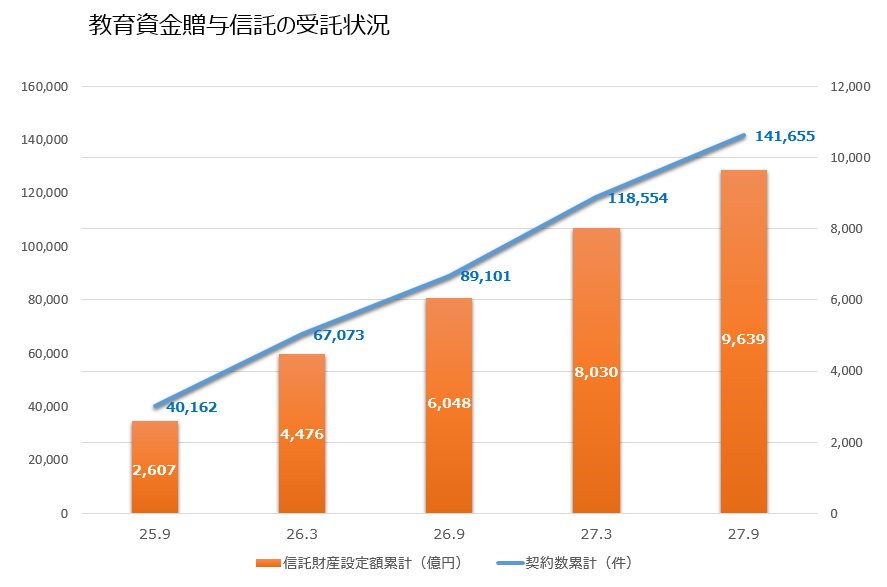

贈与税の非課税制度ができたことで信託等の契約者数が増大

近年、信託銀行等の金融機関等を活用した贈与税の非課税制度ができました。主なものは下記の2つです。簡単に説明しておきます。

祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度

平成25年4月1日~平成31年3月31日までの間に30歳未満の方が、教育資金に充てるため、金融機関等との契約によって、祖父母などから信託受益権を付与された場合など一定の場合には、そのうち1,500万円までの金額相当までは贈与税を非課税にするという制度。30歳に達することなどにより、契約が終了した場合には、残額は契約終了時に贈与があったこととされる。

父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度

平成27年4月1日から平成31年3月31日までの間に、20歳以上50歳未満の方が、結婚・子育て資金に充てるため、金融機関等との契約によって、父母などから信託受益権を付与された場合など一定の場合には、そのうち1,000万円までの金額相当までは贈与税を非課税にするという制度。契約期間中に父母などが死亡したら、残額は父母などから相続により取得したものとされる。50歳になったことなどにより、契約が終了した場合には、残額は契約終了時に贈与があったこととされる。

これらの制度のさらに詳細な内容はリンクから見て頂くとして、特に教育資金の一括贈与制度の開始時には、新聞でもかなり取り上げられました。

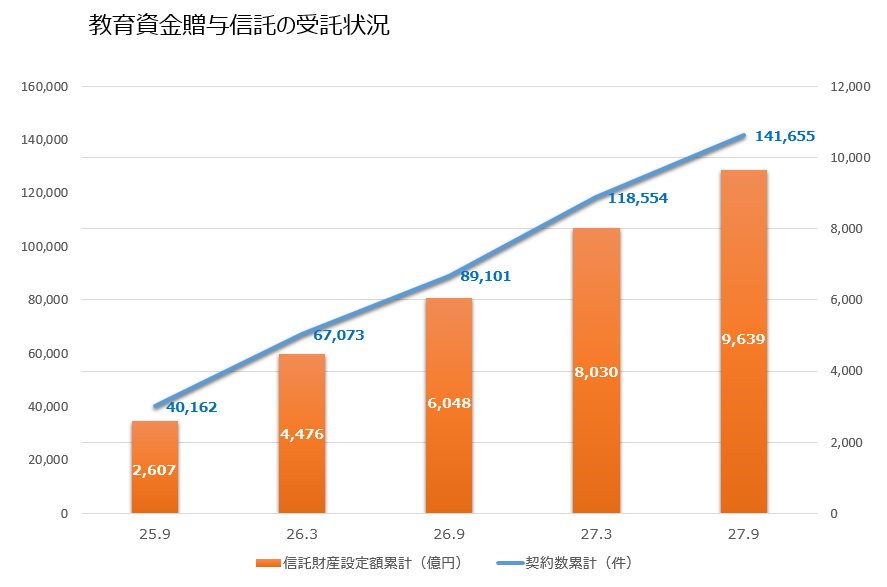

今はどのくらいの方が契約しているのか?気になったので、現在の加入者数と信託設定額の推移を見てみました。

データは一般社団法人 信託協会のものを作成しなおしたものです。教育資金贈与信託についてグラフにしてみました。

平成27年9月時点で14万件を超える契約と9,639億円もの信託財産が設定されています。まさにうなぎのぼりです。

結婚・子育て資金については、平成27年4月から9月までのデータしかありませんでしたが、半年で2,695件、信託財産設定額は63億円にもなるそうです。教育資金に比べると少ないですが、それでも結構な金額が動いています。

こういったデータを見ると、教育費や結婚・子育て資金として非課税で贈与できるなら、やっておきたいと考えていることがわかります。

でも、前述の特例のような一括贈与でなく、その都度、その都度の贈与であれば教育費や結婚資金の贈与などは、そもそも贈与税が非課税とされているのです。

ご存知でしたでしょうか?

生活費や教育費として贈与を受けた財産は非課税

相続税法では次のように規定されています。

第21条の3 贈与税の非課税財産

次に掲げる財産の価額は、贈与税の課税価格に算入しない。

(省略)

二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

日常生活に通常必要な費用を扶養義務者から贈与されたとしても課税するのは適当でないとされています。

この条文でいう「生活費」というのは日常生活をするのに必要なもの、治療費や養育費なども含まれます。

同じく「教育費」には子や孫の教育に必要な学費や交通費、修学旅行の費用も含まれます。入学祝いをもらうこともあると思いますが、これも常識の範囲内の金額であれば、この規定の対象になり贈与税は非課税です。

結婚するに当たって、父から家具や家電製品などの日常生活をするのに必要な家具什器などの贈与を受けた場合や購入のためのお金の贈与を受けた場合も非課税です。

色々みると、先に紹介した2つの贈与税の非課税制度の対象になっているものも結構ありますよね。

ちなみに扶養義務者というのは、下記のような人をいい、結構範囲は広いです。

- 配偶者

- 直系血族や兄弟姉妹

- 三親等内の親族で生計を一にする人

当たり前の話ですが、この贈与は非課税なので、暦年課税贈与の110万円の基礎控除額の枠にも一切関係しません。

必要な都度、贈与を受けて全額消費しているか ポイントは「消費」か「貯蓄」か?

この非課税規定の対象となる「生活費」や「教育費」は必要な都度、直接これらに充てるためにされた贈与であって、全額を確実に「消費」されているものです。

例を挙げてみます。大学に入学することになって、祖父が大学4年間の教育費を孫に一括して贈与したとします。でも消費できるのが1年分しかなければ、3年分は「消費」でなく預金として「貯蓄」に回ることになります。こういった場合には、この「貯蓄」部分は贈与税の対象となります。この大学の教育費を4年分まとめて贈与したいのであれば、前述した教育資金贈与の非課税制度を検討することになるでしょう。

一方で毎年、毎年その都度、教育費を贈与すればいいのであれば、特例を使うまでもなく非課税です。

結婚するに当たって、父から家具や家電製品などの日常生活をするのに購入のためのお金の贈与を受けた場合もその全額を家具什器等の購入に充てて「消費」していれば非課税です。預金として残高が残っていれば、その「消費」されなかった「貯蓄」部分が贈与税の課税対象になります。

結婚式や披露宴の費用なども同じことです。

国税庁のHPに贈与税の非課税規定に関するQ&Aもあります。参考になります。

この相続税法の非課税規定をあることを理解した上で、「その都度、その都度の贈与でなく、一括贈与をしたい。」ということで信託を活用した一括贈与の非課税特例を適用したいというのであればそれは1つの選択です。

また、こういった規定があることを知っておけば、どちらにするかを選択することができます。選択肢がないのは「知らないと損する」につながります。これは避けたいものです。

信託等を使った贈与税の非課税制度には、① 領収書を提出期限までに金融機関等にすべて提出しなければいけないので手間がかかる、② 一度お金を入れたら原則出すことができないため、お金が寝てしまう。③ 残額が残れば、大学卒業してしばらくした30歳、または50歳になって忘れた頃に贈与税を課税される可能性があるなどのデメリットもあります。そういったデメリットを理解した上で許容できるかどうかで判断するといいでしょう。

【編集後記】

昨日は、株価計算、決算業務、月次処理などいろいろ。そろそろ20日のセミナーの資料を作り始めます。^^;