フリーランスの方には、1通の納付書が届く頃です。

個人事業税の納付書です。私のところにも今日、8月13日に届きました。

今回、納付する立場になって、初めて納付書を手にしましたが、結構直前に届くものなんですね。

納付する側のことを考えて、もう少し早めに届くといいのでは?と思うのはわたしだけではないでしょう。

事業税(個人事業税)の納付書は忘れた頃にやってくる

フリーランスとして仕事をしていれば、毎年税金を納める必要があります。

過去にサラリーマンとして働いていれば、その税金として「所得税」、「住民税」を払わないといけないというのは、よく理解されているかと思います。

特にフリーランスになれば、自分で確定申告書も作成することになります。(税理士にお願いしている場合もあります。)

所得税や住民税のことはよく理解しているでしょう。

もう1つフリーランスの方であれば「個人事業税」を無視することはできません。

事業を継続していて、所得が一定額以上ある方は「個人事業税」の納付書が8月に届くことになります。

これまでは、所得が一定額以下だったので、「個人事業税」の納付書が来なかったけど、去年から事業が好調になって今回納付書が初めて届いたというケースもあるわけです。

「何?それ?」、「いきなり言われてもこの前、大きなお金使ったから納税資金ないよ・・・。」ということにならないように、個人事業税のことも考慮しておきましょう。

想定内なのと、想定外なのとでは大きな違いです。

[blogcard url=”https://www.gou-blog.com/merit-demerit/”]

個人事業税の内容

個人事業税とは、個人で事業を営んでいた場合にかかる税金です。サラリーマンには原則かかりません。

納税する人

個人で事業を営んでいる人

法律で定められた70の業種のどれかを営んでいる場合ですが、大抵はどれかに該当します。

医業の社会保険診療報酬など70業種に該当しない業種は非課税です。

[blogcard url=”https://www.pref.aichi.jp/soshiki/zeimu/0000043876.html”]

納付時期

毎年8月末(第1期)と11月末(第2期)の年2回で都道府県から送られてきます。(年間の税額をを1/2ずつ納付)

申告

所得税の確定申告をしていれば、都道府県が計算してくれますので不要です。

計算方法

ざっくりの計算式は、{前年の所得 + 青色申告特別控除額 - 各種控除 - 事業主控除 290万円/年} × 税率(基本5%)です。

事業主控除まで計算して0以下になる場合には個人事業税は課税されません。

各種控除の代表的なものとしては、青色申告の方であれば純損失の繰越控除(前年以前3年間の赤字との相殺)です。

事業主控除については、年額290万円なので前年に事業を開始していたり、廃止した場合には月割計算になります。

例えば私の場合であれば、平成27年6月に事業を始めたので、6月〜12月までの7ヶ月分(290万円×7/12により計算した169.2万円)だけが事業主控除額として認められます。

あと青色申告特別控除65万円は個人事業税の計算では控除できません。この点は所得税などとは違うところです。

経理処理

租税公課として必要経費になります。ここが所得税や住民税(ともに事業主貸として経費になりません。)と大きく違う点です。

忘れずに経費計上しましょう。

個人事業税は節税できるのか?

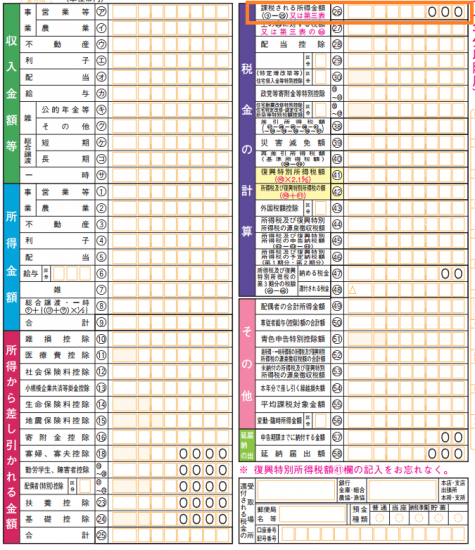

個人事業税を節税することはできないのか?といったことはよく聞かれます。これは申告書を見るとわかりやすいです。

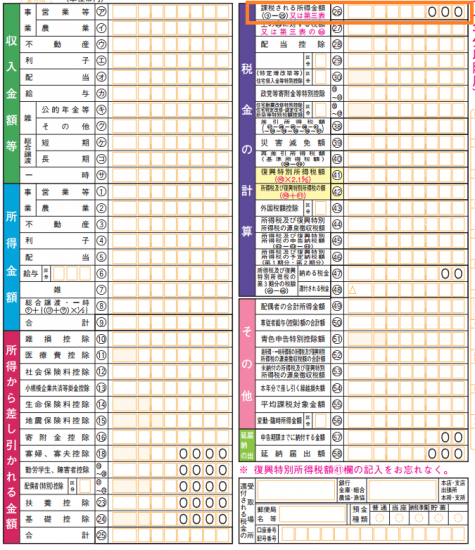

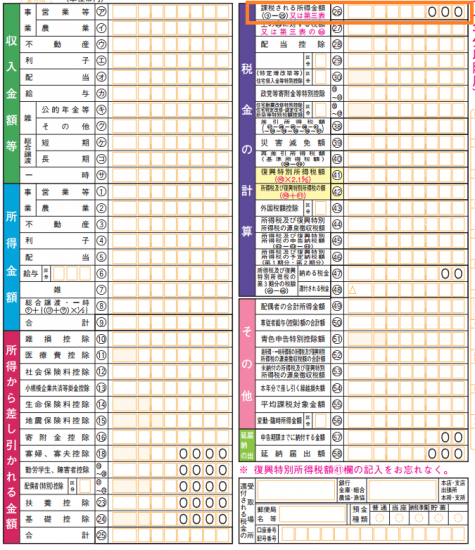

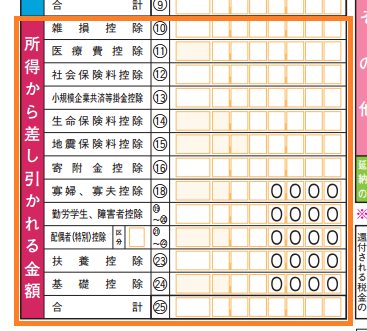

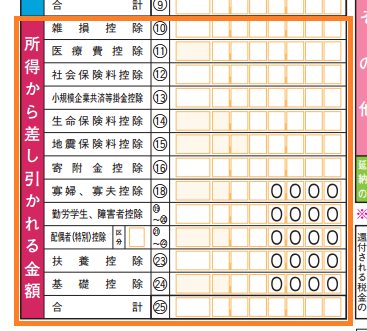

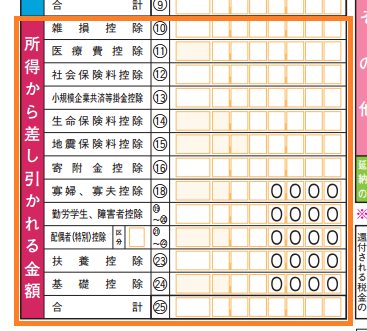

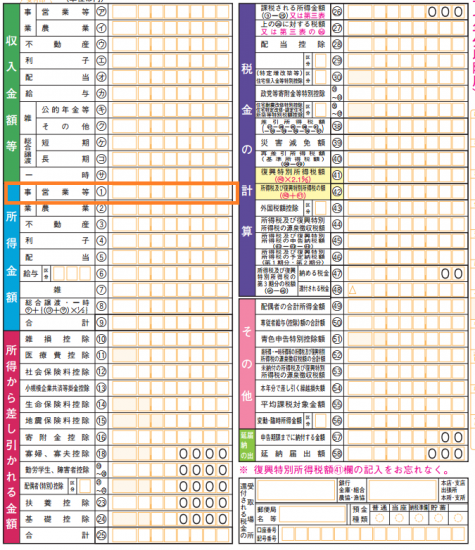

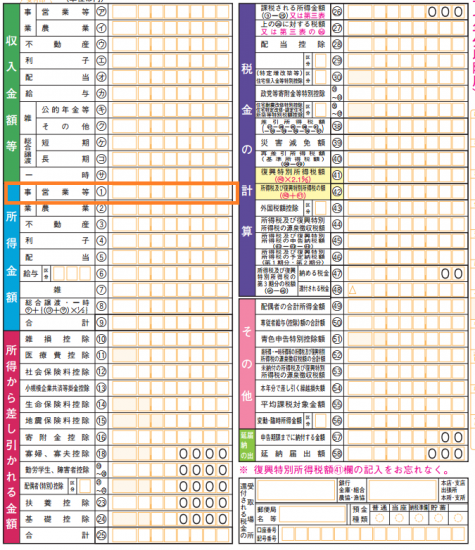

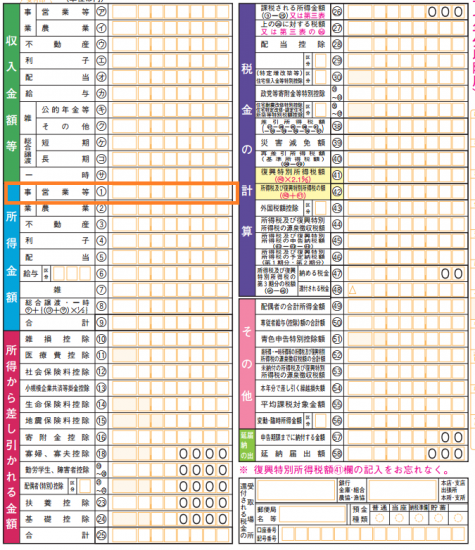

所得税や住民税は、所得控除額を差し引いたあとの課税所得金額(オレンジ部分)をベースに税金を計算します。

なので、所得税や住民税を節税するための方法として、「所得控除額をいかに増やすかということがポイントです。」と話をしたりします。

ここの金額を増やせば、所得税や住民税の節税は可能です。

だから小規模企業共済などを活用することを提案したり、他の控除の漏れがないかをよくよく確認します。

これに対して個人事業税は事業所得等をベースに計算します。

つまり個人事業税の計算では、所得控除が全く考慮されないということです。

なので、所得税や住民税に比べて節税はしにくいとは言えるでしょう。

ただ、例えば奥様が事業専従者で一緒に働いているのに白色申告にしている場合には、まだやれることがあります。

白色申告の方の場合には、専従者控除という控除が認められますが、配偶者の場合、最大で86万円までしか必要経費になりません。

これに対して、青色申告の方であれば、「青色事業専従者に関する届出書」にて届出をした範囲内であれば、専従者給与として必要経費にすることが認められています。

つまり86万円以上の給与を支給すれば、個人事業税の節税にはつながります。

青色申告にすると税務署が来るから・・・とはよく聞きますが、今は白色申告の場合でも記帳義務が以前より厳格化されているため、青色申告の場合とそんなに大きな差はありません。

[blogcard url=”https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/kojin_jigyo/”]

白色申告だから税務調査が来ないとも限らないし、青色申告だから税務調査が来るとも限りません。

現在、白色申告を選択されているのであれば、青色申告を選択するのも1つでしょう。

個人事業税の納付は事業が順調な証 気持ちよく納税して事業を継続させよう

税金の納税というとどうしてもマイナスなイメージがあるかもしれません。お金が出て行くのだからそう思うのも仕方ないのかもしれません。

でも事業を継続するにはお金が必要です。

これは法人でも同じですが、ある程度の税金を精算していかないとお金が貯まらない仕組みになっています。

特に個人事業税については、所得控除も考慮されなければ、青色申告特別控除65万円も考慮されないのです。

さらに所得が事業主控除額290万円を超えなければ、個人事業税は課税はされないわけです。(自分の手取りにも税金がかかりますが・・・^^;)

個人事業税が課税されるだけの所得がずっと出ないということは、事業が上手くいっていないということを意味します。

事業主控除を超えない所得にしようと思うと、自分の手取りもいつまでも増やすことができません。

だから個人事業税の納付は事業が順調なことの証なのです。考え方を変えて気持ちよく納税しましょう。

8月と11月に個人事業税を払うんだということも忘れずに資金繰りの考慮に入れておきましょう。

【編集後記】

昨日はお盆休み。午前中は子どもたちと刈谷市のウォーターパレスへ。長男(1)はプールデビュー。流れるプール、浅いプールなどを子ども達と楽しみました。午後は疲れて親子で昼寝してからマッタリとしました。