経営をする上で重要なのは損益計算書よりもむしろ貸借対照表です。

損益計算書にて計算される利益は毎期、貸借対照表に積み上がっていきます。

貸借対照表をもっと活用するべき

試算表などを見ても、貸借対照表については正直、どう見ればいいのかわからないとなる方が多いと思います。

会計ソフトの試算表も正直見やすい出力になっていません。

私も貸借対照表を説明するときは、会計ソフトからの出力帳票は使っていません。説明もしにくいからです。

会計事務所から説明を受けるにしても、損益計算書に比べて説明が薄かったりします。

「どれだけ売上があって、どれだけ費用があって、利益がいくら」とわかりやすい損益計算書ばかりを見てしまうこともわからなくもないです。

しかし、本当の経営改善は「貸借対照表」を見ずにはすることができません。

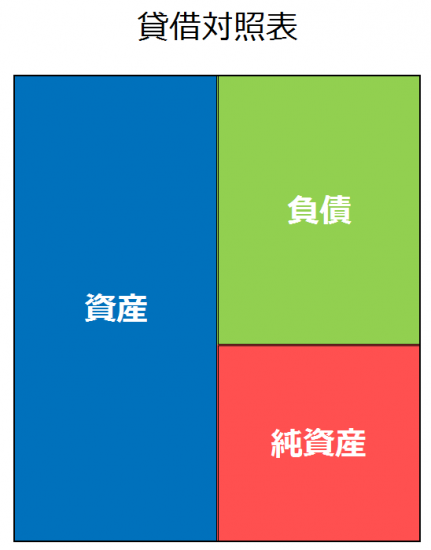

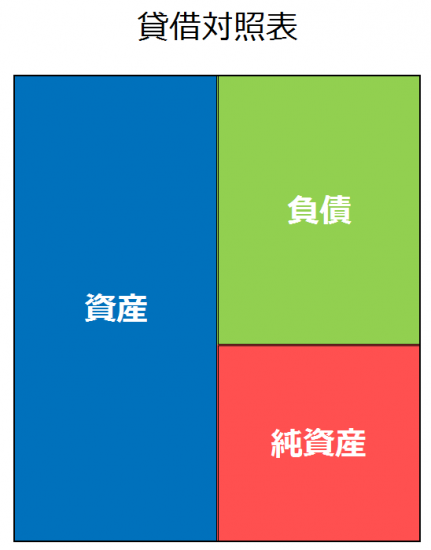

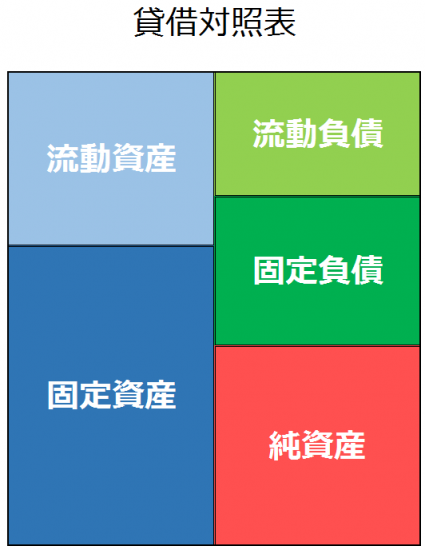

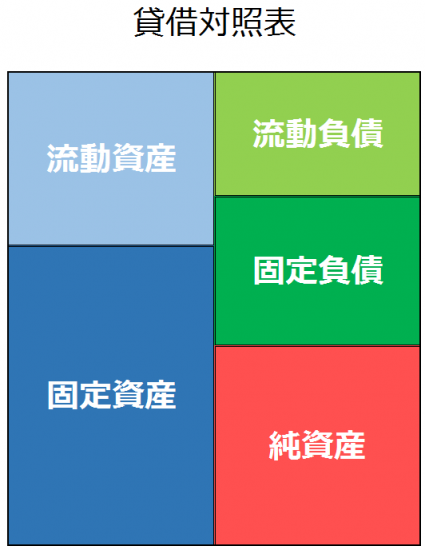

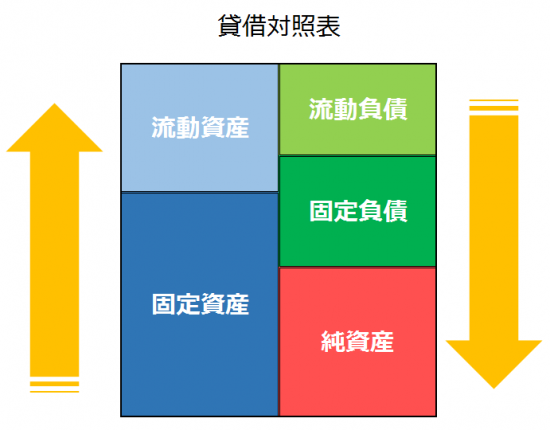

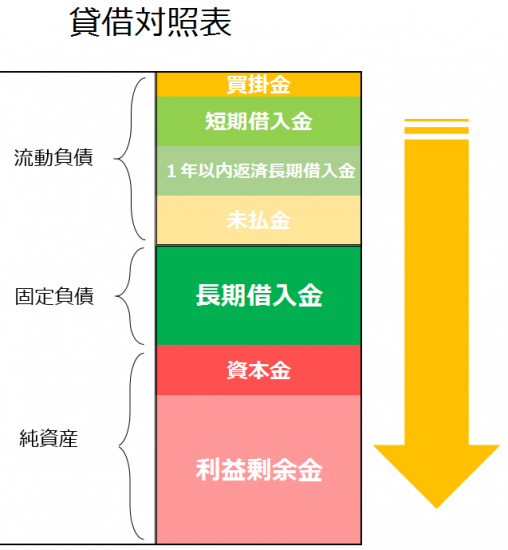

貸借対照表を図形にしてみるとわかりやすい

貸借対照表を理解するには図形にしてみるのが一番早いです。

各科目の意味はこんな感じでいいと思います。

純資産 … 自分のお金

負債 … 他人のお金

資産 … 自分のお金と他人のお金を集めて「何に投資をしたのか?」の内容

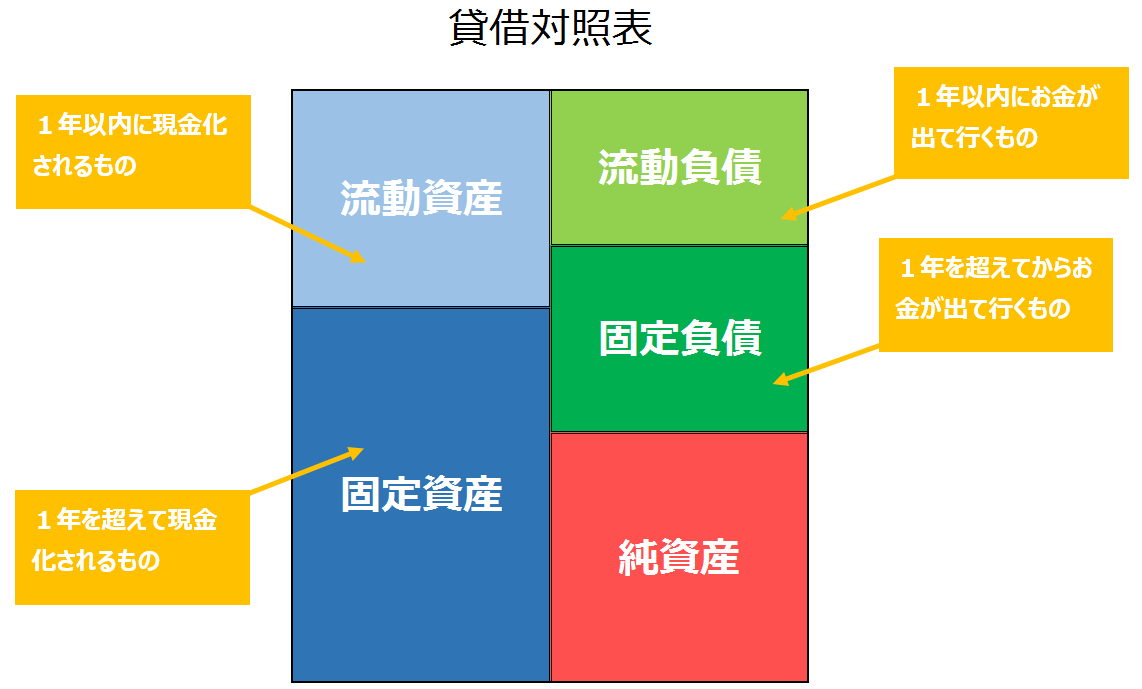

さらにこの貸借対照表をもう少し細かく見てみます。

資産と負債をもう少し細かく表示しました。

資産を「流動資産」と「固定資産」に、負債を「流動負債」と「固定負債」に区分しました。

「流動」と「固定」の違いは1年以内かどうかという理解でいいでしょう。

つまりこんな感じです。厳密な財務諸表論の考えとは違うかもしれませんが、ざっくりのほうが理解はしやすいので。

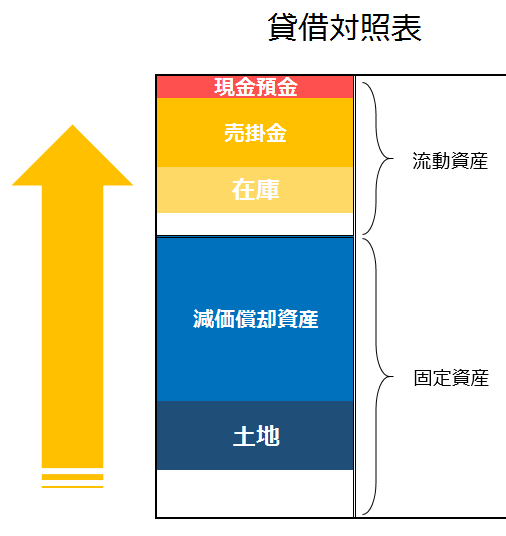

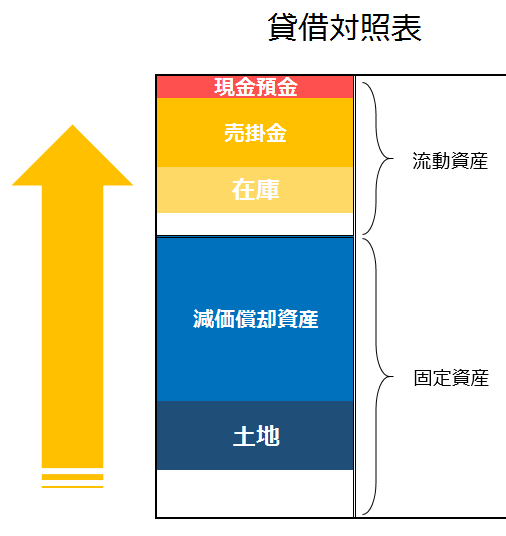

流動資産

流動資産の代表的なものは売掛金や棚卸資産(在庫)です。7月に販売した商品の売掛金。通常、翌月入金であれば8月末には入金され、現金に変わります。

在庫も商品として仕入れた後に販売されて売掛金に変わります。その後の動きは上記の売掛金同様です。

本来は売掛金などは「正常営業循環基準」というもので流動資産に表示されていて、厳密には1年以内のくくりではないのですが、ここでは細かい話は、なしです。

固定資産

固定資産の代表的なものは建物や機械といった減価償却資産です。

減価償却資産は1年を超えて保有するものです。「1年を超えて現金化されるもの」になります。

現金化されるものとは固定資産を売ったら現金化されますが、減価償却をすることでも現金化できると考えることもできます。(ここの話はまたどこかで書きます。)

流動負債

流動負債は1年以内に現金決済をする債務です。買掛金、未払金、短期借入金などはすべて取引をして1年以内にお金が出ていきます。

そういったものはすべてこの流動負債の項目で表示します。

固定負債

固定負債は1年を超えて現金決済をする債務です。銀行からの証書借入などは長期借入金として表示することが一般的です。役員借入金なども固定負債で表示します。

長期借入金でも1年以内に返済するものは「1年以内返済長期借入金」として流動負債に表示したりもします。

貸借対照表は「資産」、「負債」、「純資産」があって、「資産」と「負債」はそれぞれ1年以内かどうかで、「流動」と「固定」で区分されるんだなという理解をしておけば、充分でしょう。

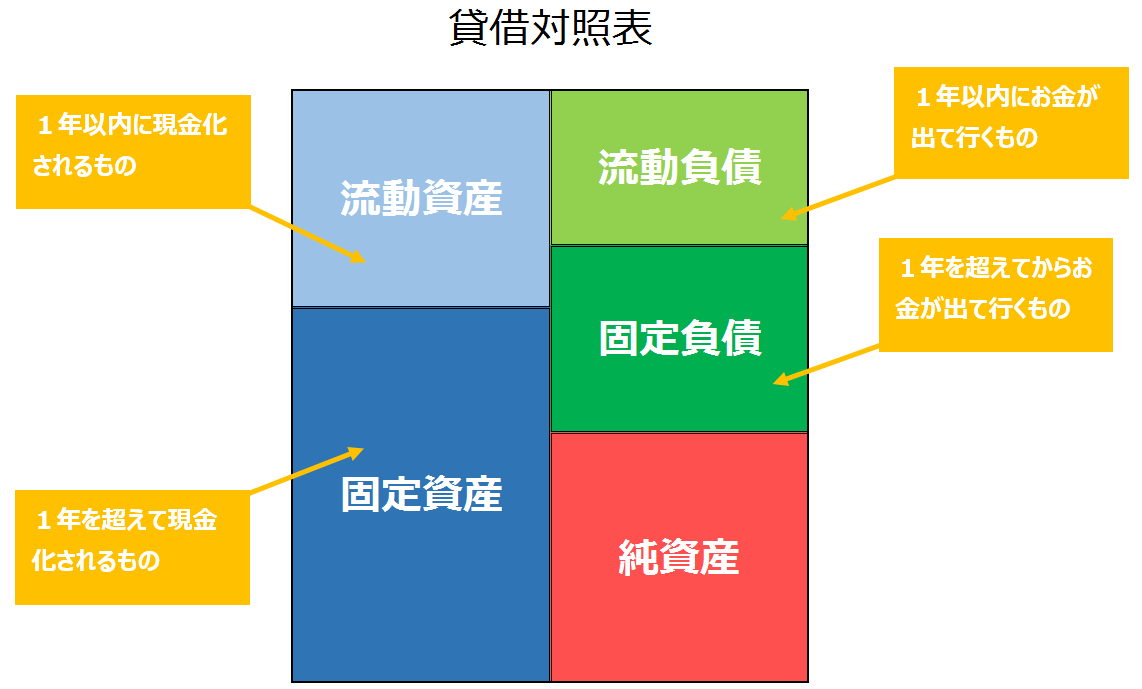

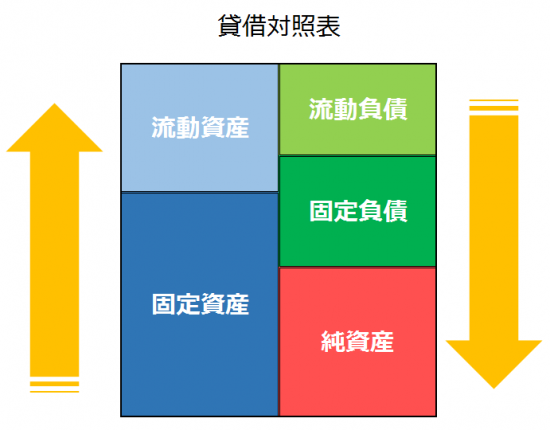

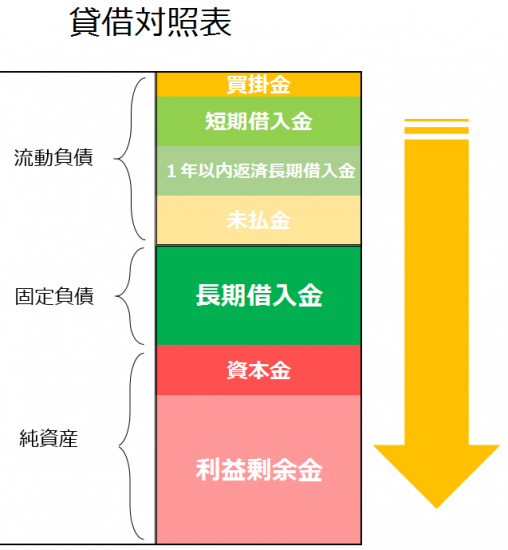

資金繰り改善のためには 左側はできるだけ上に、右側はできるだけ下に

貸借対照表を活用する場合に意識しておきたい考え方を1つ説明しておきます。

資金繰りを良くするためには、左側の資産についてはできるだけ上に、右の負債や純資産については逆にできるだけ下にもっていくことが重要です。

「もっていく」というのは、金額のウェイトを矢印の方向に行くほど大きくなるように意図的に変えていくということです。

左側の資産はできるだけ上に

資産の金額のウェイトが「固定資産」より「流動資産」の方が多いほど資金繰りは楽になります。流動資産は「1年以内にお金に変わる」ですから。

さらに流動資産で一番最初に表示されるのは「現金預金」です。「流動資産」の中でも「在庫」や「売掛金」から「現金預金」に変えるように積極的に動くことです。

「在庫」や「不良債権」で滞留してしまっては、結果、資金繰りはキツくなります。

「在庫」を廃棄しないといけない、「売掛金」が貸倒れになってしまった、ということにならないように、早期に現金化できるように動く必要があります。

右側の負債・純資産はできるだけ下に

1年以内にお金が出て行く「流動負債」より、1年を超えてお金が出て行く「固定負債」、それよりも自分のお金としてお金が出て行かない「純資産」、とお金の出金が少しでも遅くなるように金額のウェイトを持っていくことで資金繰りはよくなります。

さらに純資産の金額のウェイトをを増やすためには、資本金を増やすか、利益剰余金を増やすかのどちらかです。

設立時の元手である資本金は増資をしなければ金額が動かないので、結果、利益剰余金を増やすことが必要になります。

この利益剰余金は毎年の税引後利益の蓄積です。

損益計算書で利益を出すと、この利益剰余金も増加し、純資産の金額のウェイトも増えることになり、現金預金も増え資金繰りはよくなるのです。

ただし、その増えたお金を何に使うというのも重要です。お金を保持しつつも「投資」か「消費」か、それとも「浪費」の何処にお金を使うのか?

『浪費』の場合は言うまでもないでしょう。

細かいところまで見ようとするから、敬遠してしまう面もあるかと思います。

まずは、自社の貸借対照表を見ようと思うことが大切です。

そのためにはこのようにイメージ図にしてみることはおススメします。

木を見ようとせず、森をみることからはじめましょう。

【編集後記】

昨日までの2日間、浜松市に旅行していました。おかげでいいリフレッシュになり、今日からまた仕事を頑張ります。独立しても変わらずお休みを頂けるという環境に感謝です。