「借入れしたお金、何年で返せるんだろ?」

雨が降ったときに傘を貸してくれないのが銀行

お金を借りているなら、何年で返せるかはチェックしておくべきです。

決定した後こそが大事

「入り口だけでなく、その後の出口のことも考える。」

その時だけでなく、将来のことも見ておく、といったことは必要です。

これを金融機関からの借入れで考えた場合、借りることができたけど、最後まで確実に返せるとは限りません。

つまり、

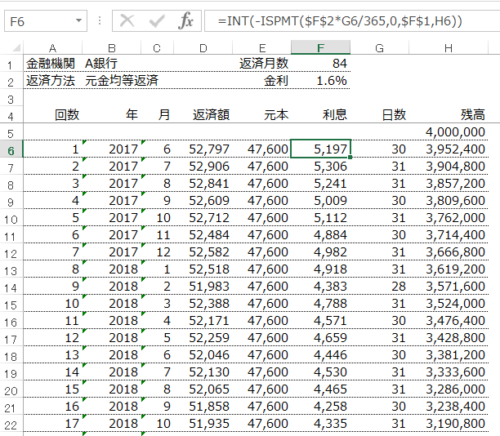

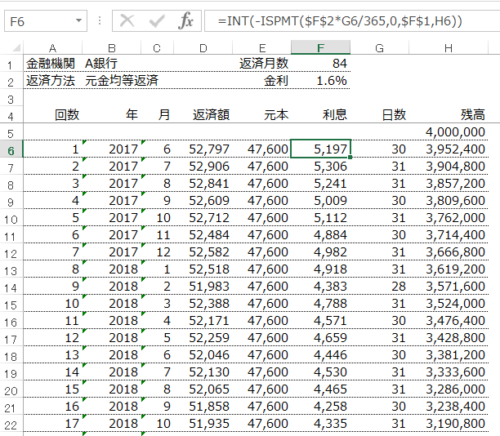

- 借りた後も、返せるかどうか?

- あとどのくらい借りれるのか?

- 年間、毎月いくら返すのか?

といったことを常にチェックしておくべきです。

債務償還年数を計算してみる

じゃあ、返済できるかどうかはどうやってチェックすればいいのか?

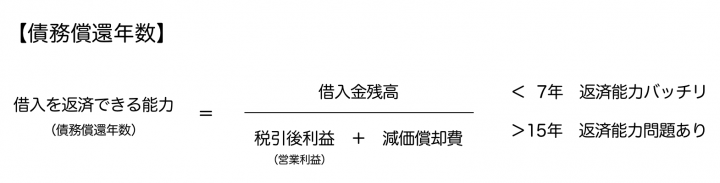

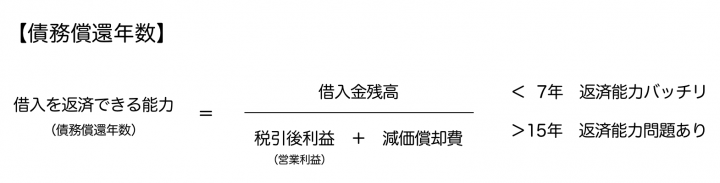

これは「債務償還年数」という指標があります。

営業利益で計算する場合もあります。

この算式で「借入金の返済にあと何年かかるか?」というのを知ることができます。

計算した結果、7年以内なら返済能力あり、15年を超えるようなら「危険」、「要注意!」という見方です。

毎年返していける返済額の目安、これは「営業キャッシュフロー」として次の式で表します。

営業キャッシュフロー=税引後当期純利益(営業利益)+減価償却費

実際のキャッシュフローとは違うざっくり計算です。

(きちんと計算しようと思うと、それなりに大変ですから、かんたんに。)

なぜ減価償却費を足すのかといえば、「お金が出ていかない費用だから」

もう少し掘り下げて話すと

税引後利益は減価償却費がすでに控除された金額です。

でも、減価償却費という経費について、何かお金を払ったかといえば、払った覚えはないでしょう。

過去、固定資産を買ったときにお金を払っているはずです。

つまり、お金を払っていない費用である減価償却費を利益に足し戻して、「営業キャッシュフロー」としている。

そういう話です。

たかが指標 されど指標 金融機関は見ている

「こんな指標なんか見たって…。んなもん机上の空論でしょ?」と思うかもしれません。

でも、金融機関は、この指標を使って、

「貸したお金はちゃんと返ってくるのか?」

とあなたの返済能力を見ています。

そうなると無視できる指標ではないでしょう。

これから金融機関に融資の話をしたいなら、「自分にどれだけ返済能力があるか?」は知っておきたいものです。

現状把握もしていない人に、果たして金融機関がお金を貸したいと思うかどうか?

逆に。これからの事業計画とともに「返済能力は〇〇くらいなので」とズバッと言えるなら、金融機関にとって好印象に映ること間違いなしです。

「たかが指標、されど指標」。

この債務償還年数とともに「年間返済額はいくら?」といったことも把握しておきましょう。

投稿が見つかりません。

【編集後記】

昨日は1日オフ。車を定期点検に出して特に大きな問題はなくホッとしています。やっぱり健康診断はやっておかないと。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

とあるセミナー申し込み